А вы знаете основные особенности исламского банкинга?

Чем исламский банкинг отличается от традиционного?

Понятие исламской финансовой системы появилось в 80-х годах прошлого века. И за последние десять лет стало привычным в лексиконе финансистов во многих странах, не только мусульманских. Этот финансовый институт в современном мире играет все более важную роль. Ведь число граждан в разных странах, в том числе в США и Великобритании, исповедующих ислам и отказывающихся пользоваться услугами традиционных банков, значительно выросло. Поэтому изучение исламского банкинга является очень актуальной темой в мировой экономике. Мы же решили разобраться в основных принципах этого финансового института и его ключевых отличиях от традиционного банкинга.

Характеристики исламской финансовой системы

О ключевой особенности исламского банкинга — запрете взимания процента — слышали многие. Однако принципы исламских финансов являются значительно более широкими. Они соответствуют законам шариата — это правила и законы, касающиеся как управления экономикой, так и социальных, политических, культурных аспектов исламского общества.

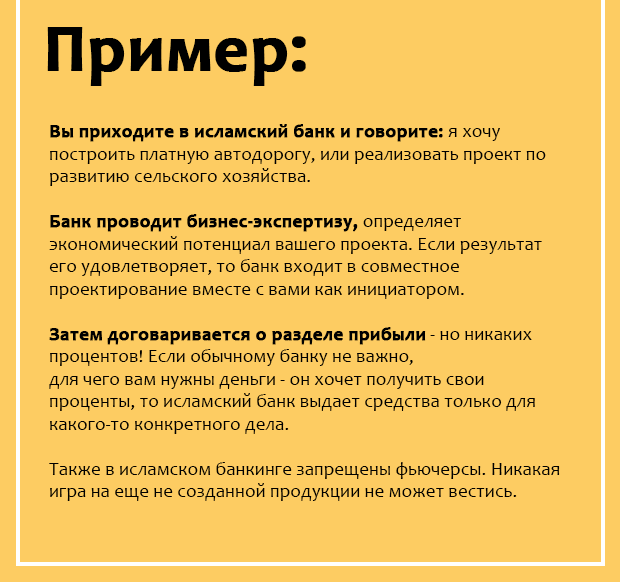

1. Запрет ставки процента. Действительно, в исламской финансовой системе, прежде всего, запрещается «риба». Это любая заранее определенная ставка, которая зависит от сроков и величины займа. Такой запрет объясняется мусульманскими законами о социальной справедливости и равенстве. Ислам поощряет получение прибыли, но осуждает использование процента в целях получения прибыли. Ведь такая деятельность не приводит к созданию продукта и не увеличивает благосостояние общества.

2. Разделение риска. Поскольку банк не взимает процент за предоставление денег в долг, он становится, по сути, инвестором, а не кредитором. Таким образом, владелец капитала и предприниматель разделяют риски, связанные с реализацией проекта.

3. Деньги — это потенциальный капитал. Реальным капиталом они становятся тогда, когда инвестируются в производственную деятельность.

4. Запрет спекулятивного поведения. В связи с этим запрещаются любые азартные игры, а также работа с производными финансовыми инструментами (деривативами), поскольку операции с ними характеризуются значительным риском.

5. Принцип ненарушаемости договоров. По правилам исламского банкинга, исполнение договорных обязательств является самым важным для сторон сделки. Благодаря этому снижаются риски для всех участников.

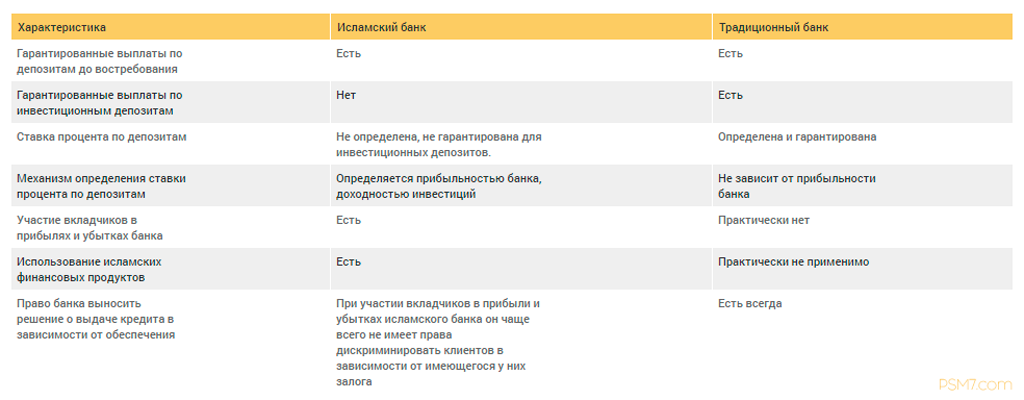

Основные отличия от традиционных банков

Функции банков в исламской модели не отличаются от традиционной: они обеспечивают работу национальной платежной системы и выступают в качестве финансовых посредников. Ключевое отличие, как мы уже выяснили, заключается в запрете получения вознаграждения в виде процентного платежа. Однако при этом ислам не осуждает получение прибыли в принципе, просто запрещает тот интерес, который не зависит от результатов деятельности. Согласно нормам исламской этики прибыль должна стать вознаграждением за риск, труд и усилия.

По законам шариата запрещается финансировать торговлю табаком, алкоголем, оружием, а также деятельность, связанную с распространением порнографии, развитием азартных игр и т. д.

Основные понятия исламского банкинга

В исламском банкинге, как и в традиционном, существуют разнообразные финансовые инструменты. Рассмотрим несколько из них.

Самым распространенным является «мурабаха» — это нечто среднее между классическим кредитом и лизингом. В этом случае кредит выделяется под конкретную покупку. И пока клиент не погасит всю оговоренную сумму, банк является собственником товара. Таким образом, «мурабаха» — это торговая сделка, в которой банк покупает товар по одной цене, а продает по другой. А торговля в исламе не запрещена.

«Мудараба» — этот вид банковских услуг применяется при размещении депозитов. Владелец денег размещает свои финансы у партнера, который использует их для финансирования какого-то вида бизнеса. Прибыль, полученная от этой деятельности, разделяется между участниками договора. В традиционной финансовой системе аналогом «мудараба» является венчурное финансирование.

Мусульмане также активно пользуются «мушарака», предполагающий совместное финансирование какого-то проекта группой участников. В нее могут входить как частные лица, так и компании. Прибыль делится соответственно вкладу каждого их участников.

«Такафул» — подразумевает внесение страховых взносов страховщику при условии, что в случае наступления страхового случая деньги будут возвращены. При этом часть средств поступает в накопительный фонд. От инвестирования этих денег участники получают доход, который указывается в договоре.

Достаточно распространенным в исламских странах является «кардуль хасана». Это беспроцентная ссуда, которая предоставляется малому бизнесу и является жизненно важной для него. В Иране, к примеру, банки обязаны тратить на «кардуль хасана» определенную часть собственных средств. Как мы помним, требовать процент за использование денег запрещено, однако заемщик может добровольно отблагодарить кредитора, выплатив вознаграждение («хиба»).

Исламский банкинг распространен не только в мусульманских странах. Фото: Business Insider

География распространения

Первая исламская финансовая организация появилась в 60-е годы в Египте, а точнее в 1963 году. Тогда сберегательный банк Mit Ghamr начал проводить операции по привлечению средств физлиц, а также по инвестированию накопленных ресурсов.

В настоящее время исламский банкинг востребован, в первую очередь, в мусульманских странах. В Южной, Юго-Восточной и Средней Азии и Африке сконцентрирована основная часть потенциальных клиентов данных банков. Кроме того, такие организации можно встретить в Европе, США и Австралии.

В Иране, Пакистане и Судане финансовая система полностью подчиняется исламским нормам, и все банки этих стран являются исламскими. В таких мусульманских странах, как Малайзия, Индонезия, Объединенные Арабские Эмираты, Саудовская Аравия, Бруней присутствуют банки обоих типов, причем число обычных банков также достаточно велико.

Кредитной деятельностью по законам шариата занимаются в том числе и немусульманские финансовые организации, в частности, UBS и Citigroup. А европейские бизнес-школы все чаще открывают факультеты и отделения по исламским финансам.

ВАМ ТАКЖЕ ПОНРАВИТСЯ: Золото — не стандарт: как обеспечить доверие к деньгам

Telegram

Telegram

Viber

Viber