ДМИТРИЙ ГРУЗДКОВ

сооснователь компании BeUpTo.Capital

![]()

Разбираемся в причинах и последствиях «бума» ICO инвестиций на постсоветском пространстве

Рынок инвестиций постсоветского пространства. Фото: truyenthongmang.com

2017 стал годом новой “золотой лихорадки”. Только с постсоветских стран на новый рынок капитала вышло более 400 проектов.

Одна из основных причин этого бума — предприниматели и предприимчивые инженеры получили доступ к глобальному рынку денег. Чем более глобальной была идея, тем больше она находила отклика среди пользователей сети, которые благодаря ICO и криптовалютам, вдруг стали частными инвесторами.

Пан или пропал — принцип, который кружил головы и пугал институциональных и профессиональных инвесторов.

Новый виток уже формируется, по пеплу частных инвестиций маршируют профессиональные инвесторы, которые адаптировали свои алгоритмы оценки рисков. Обладая капиталом, они превращают “игру на выживание” в системную инвестиционную деятельность.

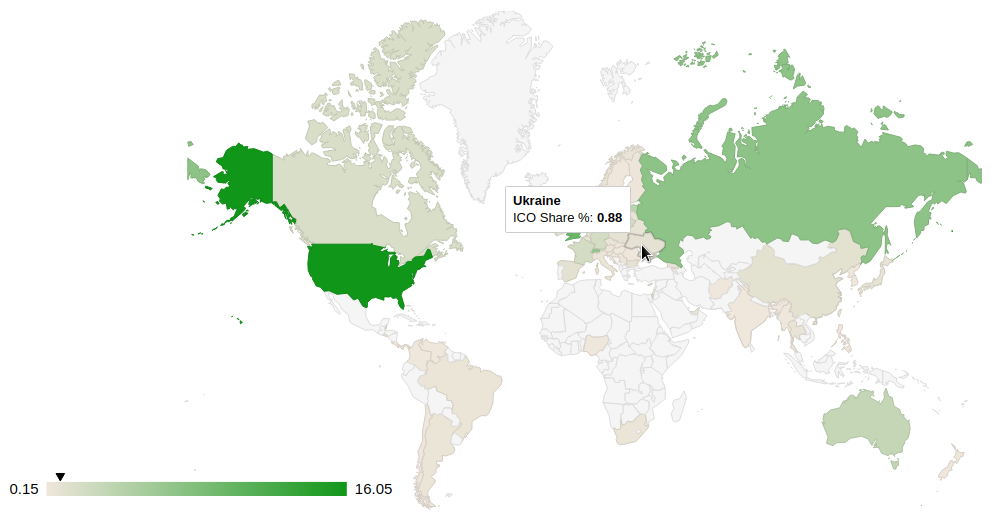

Простой факт, которым многие пренебрегают ориентируясь на глобализацию — страны постсоветской географии находятся на лидирующих позициях по объему ICO инвестиций. На 22.10.2018 Россия на четвертом месте в мире с 7,07% долей рынка. В ТОП-25 входят: Эстония (3,98 %), Украина (0,88%) и Грузия (0,59%).

Это значит что за короткий срок в наших широтах образовался значительный сегмент нового рынка капитала. У него есть хороший потенциал для поднятие денег местными и зарубежными проектами. Вопрос лишь в том, по каким правилам нужно играть?

Мы делим глобальный рынок капитала с точки зрения “правил игры”:

- Сегмент — старые деньги (территории ЕС, Великобритания и США) — капитал здесь сформирован несколько поколений назад. На этих рынках есть правила, традиции, регуляция и эко система обслуживания капитала. Здесь стабильность цениться выше чем количество иксов.

- Сегмент — новые деньги (Азия и постсоветские страны) — инвестиционные деньги очень молоды, нет и второго поколения, которое бы ими распоряжалось. Добавьте сюда формулу “по щучьему велению, по моему хотению” и мы получаем рынки, где количество потенциальных иксов в связке с коротким временным промежутком их возникновения не просто кружат голову — ослепляют.

Поэтому молодые рынки капитала, в сравнении со старыми деньгами, выглядят как казино — в них уживаются множество крайностей.

Слабые стороны становятся сильными

Пока все крауд-ориентированные международные проекты и последние скамеры бегут в Азию, чтобы попытать там удачу наступая на грабли разницы менталитетов и культуры.

Множественный анализ проектов позволяет выделить 7 значительных слабых сторон славянских проектов, которые существенно затрудняют привлечение денег на глобальном рынке, но решаются за счет привлечения инвестиций в локальном сегменте:

Слабые стороны становятся сильными. Фото: nairobibusinessmonthly.com

- Слабый английский — банальное не знание английского — одна из причин того, что постсоветский рынок относительно слабо интегрирован в глобальный, но на локальном уровне это не создает проблемы.

- Инженеры не предприниматели — у нас хватает интересных идей и технологических решений, но, часто, команда проекта это инженеры без предпринимательского опыта. Для мира старых денег это красный флаг. В наших реалиях — это очевидная реальность и локальные инвесторы, знают как ее решать.

- Нет системного маркетинга и стратегии — причина проста первыми начали работать в отрасли криптоанархисты. У них не было необходимого бэкграунда. Навыки и опыт они получали в процессе. Старый мир требует отлаженных процессов. Новый, готов к тому, что экспертиза будет наращиваться уже в процессе реализации.

- Нехватка юридической грамотности — проблема из-за которой пострадало много проектов. Они плохо просчитывают риски, не смотрят дальше собственной юрисдикции. Многие наивно верят, что могут найти выход из любой ситуации. То что приемлемо в наших широтах, красный флаг для инвесторов из мира четких правил.

- Нет середины — проекты или рабочие, или просто идея. Середины пока нет, хотя ситуация улучшается. Для наших реалий, идея подкрепленная людьми имеющими большое влияние — жизнеспособна. На рынках США и ЕС, проекты без бизнес-плана, MVP или даже выручки уже не рассматриваются.

- Инвестор поможет — для проектов из наших географий поиск инвестиций, часто сопровождается поиском ментора, который поможет. В реалиях старого рынка капитала — инвестиция, это вера в то, что команда сама реализует проект. Институционалы не участвуют в развитии проекта. На локальном рынке, инвестируют часто те, кто хочет не просто приумножить средства, а таким образом создают для себя возможность применения своего опыта в новой сфере.

- «Молодые деньги» — пока в мире старых денег ждут разъяснений от регуляторов. В сегменте молодого капитала ищут возможности инвестиций. Здесь другая мотивация, что обеспечивает большую оперативность и меньшую стоимость привлечения денег. Они одни из немногих, кто готов рисковать на текущем рынке.

Локальный рынок капитала менее переборчив и на нем меньше барьеров для молодых предпринимателей, что делает его более привлекательным для поиска денег на первичных этапах развития проектов.

Типы ICO-инвесторов, которые работают на постсоветском пространстве

В регионе работает примерно 100 фондов и еще около 400 частных инвесторов, которые инвестируют в ICO и блокчейн-проекты.

Основные типы инвесторов на постсоветском рынке:

Типы ICO-инвесторов, которые работают на постсоветском пространстве. Фото: bravenewcoin.com

- Профессиональные криптовалютные фонды (их примерно до 10). Готовность этих фондов поучаствовать — сигнализирует остальным о том, что можно вкладывать. У этих фондов уже сформированная команда аналитиков и есть сильная экспертиза. Все процессы отлажены. Пока это наиболее не многочисленная группа. Получить инвестиции от них хотят все проекты.

- Фонды, которые создали недавние инвесторы в ICO (их до 20). Их плюс в опыте и понимании рынка. Но у них есть проблемы в процессах и экосистеме развития стартапов. Поэтому проектам не стоит рассчитывать на какую-то особую помощь от них.

- Фонды, которые сформированы с помощью ICO или хотят его провести.

Классические венчурные фонды (около 30). Они оценили перспективы вложений в блокчейн и готовы развивать эту индустрию. - Олигархи и бизнесмены. Они видят шанс заработать, но не имеют нужного опыта. Этот тип инвесторов создает свои фонды или финансирует уже работающие. Их направление — инвестиции крупных сумм в хайповые проекты (Telegram, EOS и тд) и точечные / редкие вложения в обычные. Особой пользы обычным проектам их деньги не принесут. В этом случае скажется недостаток экспертизы и культуры финансирования стартапов.

- Частные инвесторы — здесь можно выделить два противоположных направления: опытные предприниматели новой волны и хайповые, которые пришли зарабатывать в популярную индустрию.

- Опытные — в эту категорию вошли бывшие эдвайзеры и часть криптотусовки, которая подняла неплохие деньги в период растущего рынка. Также к ним относятся состоявшиеся IT-предприниматели, которые решились на новый шаг в карьере. У них есть опыт, а потому стартапы могут получить нечто большее, чем просто вложения. Но из-за волатильности в их деятельности заметна скептичность и даже определенная усталость

- Хайповые — в эту категорию попали среднего уровня предприниматели с широким нетворкингом. Для них привычно адаптироваться к новым обстоятельствам и начинать работать в отраслях, которые могут принести деньги. Но есть проблема — эта категория продолжает действовать по старым правилам, а также игнорирует или не совсем понимает последние тренды. Дело в том, что значительная часть из них, начала работать в отрасли в конце 2017 или в начале 2018. В итоге хайповым инвесторам не удалось получить достаточно опыта на растущем рынке.

- Family-offices (количество 30-40) — они работают на рынке с конца 2017. Высока вероятность, что в 2019 эта категория займет лидирующую позицию и будет или №1, или №2 после венчурных фондов.

- Розничные инвесторы — их было слишком мало даже на пике ICO-хайпа (по сравнению с другими регионами). Сейчас остались только связанные с IT-отраслью и имеющие инсайты по проекту, в который хотят вложиться.

- Токсичные деньги — политические и средний бизнес. Эта категория не разбирается в венчурном инвестировании, но зато знает, что так можно заработать. В итоге через несколько месяцев после вложений, эти инвесторы требуют прибыль и убивают проект. Опытные основатели избегают иметь с ними дело. Новички же пытаются быстро решить финансовые задачи проекта. В итоге стартап подвергается огромному риску. Эта категория не сильно помогает, а больше мешает развитию экосистемы.

ВАС ЗАИНТЕРЕСУЕТ — Как инвестировать в акции иностранных компаний — советы Capital Times

Telegram

Telegram

Viber

Viber