Что такое кредитная история, где ее проверить и что делать, если в процессе проверки вы обнаружили кредит, который не брали? Об этом читайте в статье

Фото: galinfo.com.ua

Оценка кредитной истории — важный пункт в процессе принятия решения о выдаче кредита. Прежде чем обращаться за новым займом, эксперты советуют проверить свою кредитную историю, ведь это позволит избежать неожиданных отказов и сэкономить время. Что такое кредитная история, где ее проверить и что делать, если в процессе проверки вы обнаружили кредит, который не брали? Об этом далее.

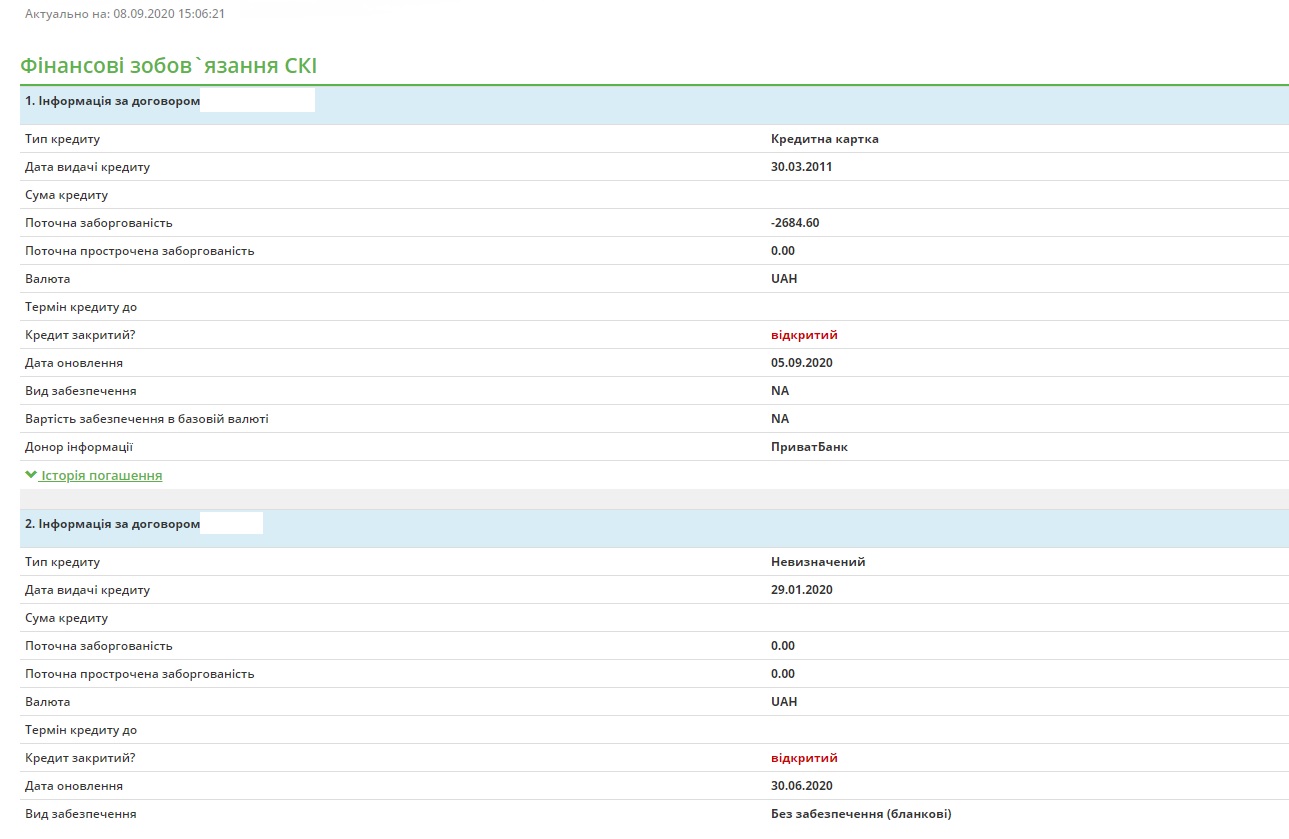

Кредитная история — это информация о ваших кредитах и дисциплине их погашения, которую Украинское бюро кредитных историй (УБКИ) получает от партнеров: банков, финансовых и лизинговых компаний, кредитных союзов и других финансовых институтов. Кредитная история хранится в базе данных бюро в течение 10 лет с момента исполнения заемщиком кредитного договора.

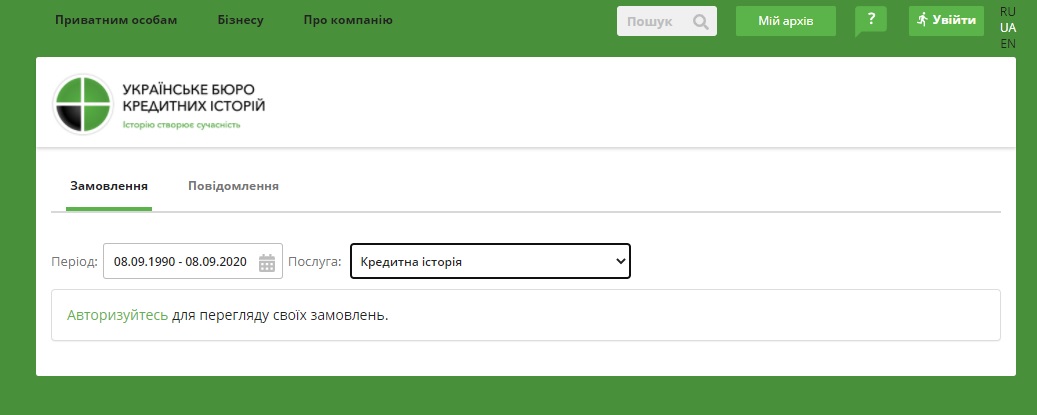

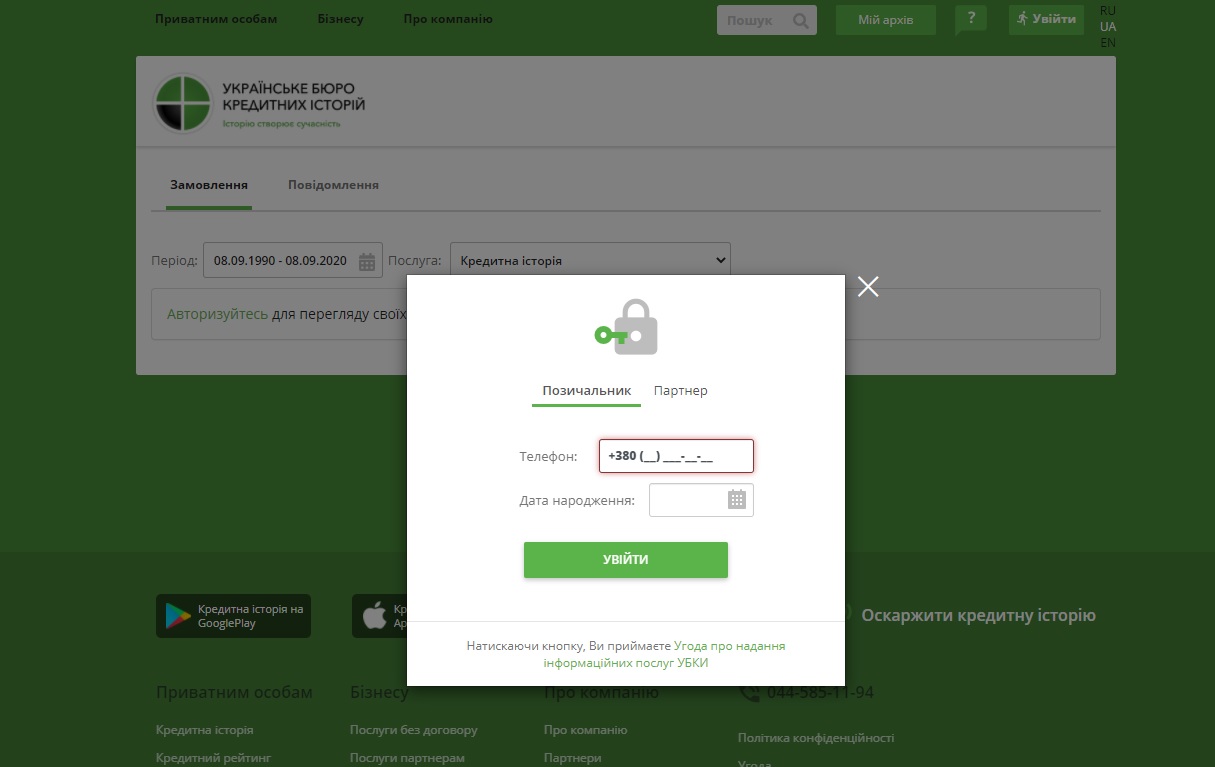

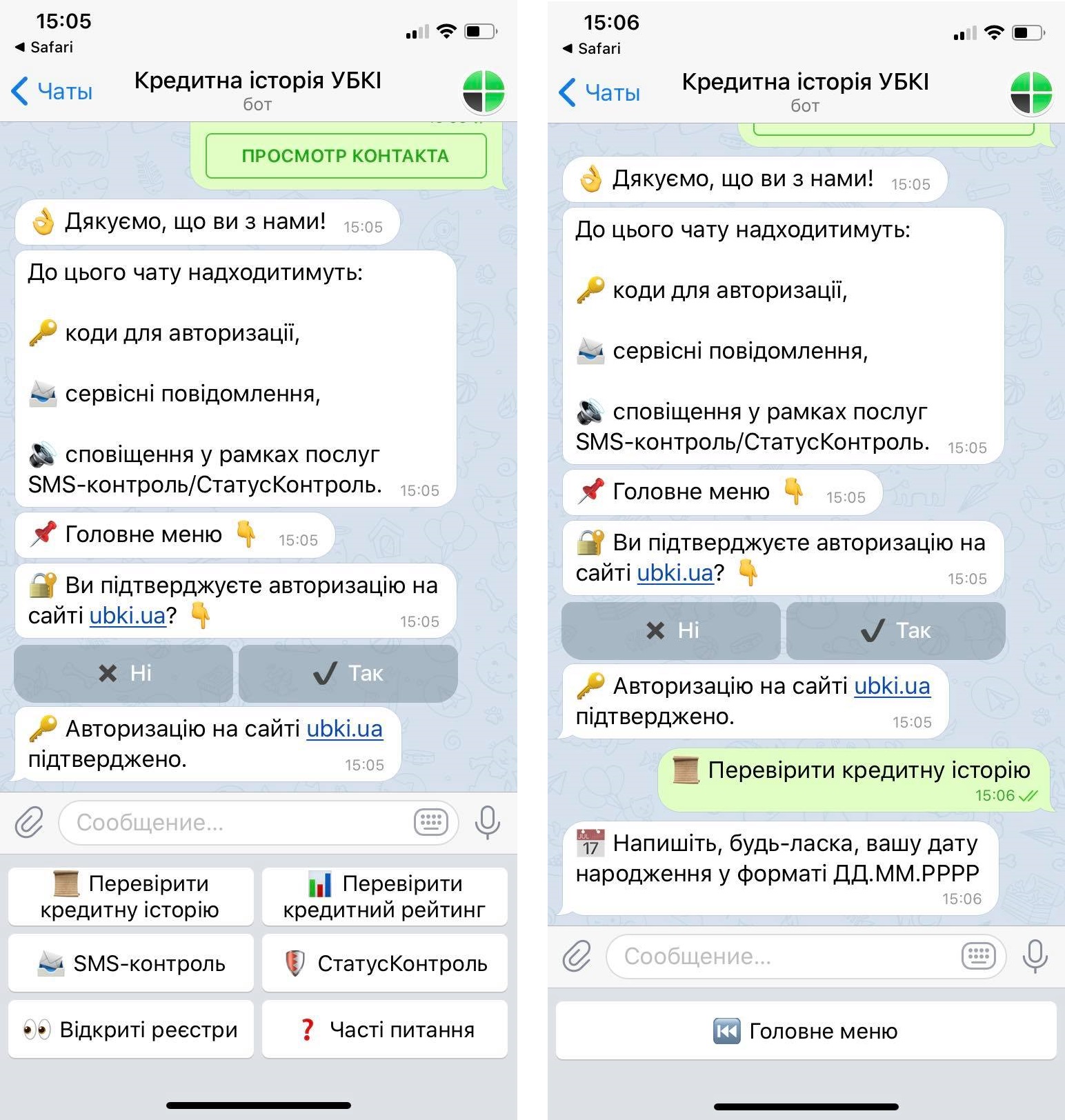

Как проверить свою кредитную историю?

Если вы хоть раз брали кредит, ваши данные по нему были переданы в базу Бюро кредитных историй. На сайте учреждения можно раз в год проверить свою кредитную историю бесплатно. Каждое следующее обращение будет стоить 50 гривен.

В базе УБКИ, благодаря сотрудничеству со всеми крупными финансово-кредитными организациями, хранятся более 77 млн кредитных историй.

3 причины проверить свою кредитную историю

1. Вам отказали в выдаче кредита

По данным Украинского бюро кредитных историй, 80% отказов в выдаче кредита происходят из-за негативной кредитной истории. Однако возможность улучшить свою кредитную историю, даже при наличии просрочек по платежам в прошлом, есть.

2. Вы уже пользовались кредитами и хотите получить новый

Проверяйте свою кредитную историю, прежде чем обращаться за новым кредитом, чтобы убедиться, что информация о закрытых или текущих кредитах достоверная и актуальная. Это позволит избежать неожиданного отказа и сэкономит ваше время.

3. Вы опасаетесь незаконного получения кредита с использованием ваших документов

Подробнее об этом — далее в статье.

Кто имеет доступ к вашей кредитной истории

Кредитную историю может запросить только ее владелец, а также организации, получившие разрешение владельца. При обращении за кредитом и оформлении договора кредитор обязательно получает согласие заемщика на проверку его данных в бюро кредитных историй для согласования кредита и мониторинга состояния кредитной истории на время активного кредитного договора.

Проверить, кто, когда и с какой целью интересовался ваше кредитной историей, можно. Такая информация доступна в разделе реестра запросов отчета кредитной истории.

Что делать, если вы обнаружили кредит, который не брали?

Журналисту PaySpace Magazine в Бюро кредитных историй подтвердили, что такие ситуации случаются. Мошеннические кредиты могут быть оформлены, когда человек случайно предоставил мошенникам свою персональную информацию или потерял документы.

В случае выявления «чужого кредита» или несогласия с данными в кредитной истории, следует оповестить об этом бюро. На сайте компании для этого есть отдельный раздел — обжаловать кредитную историю. Далее бюро отправляет запрос кредитору, который передал данную информацию. Если кредитор подтвердил мошенничество — данные удаляются. Если же кредитор со своей стороны подтвердит достоверность переданных ранее данных, можно оставить свой комментарий к кредитной истории размером до 100 слов.

Также в Бюро советуют подключить услугу «SMS-контроль». В случае, если кто-то попытается незаконно оформить кредит на ваше имя, вы получите об этом уведомление и сможете немедленно обратиться в банк за разъяснениями.

ЧИТАЙТЕ ТАКЖЕ: Особенности кредитного онлайн-договора: как регулируются отношения МФО и заемщика

Telegram

Telegram

Viber

Viber