На каких операциях банкиры будут терять доход — далее

В Accenture считают, что у банкиров есть выбор — внедрять инновации или терять доход Фото: micrex.com

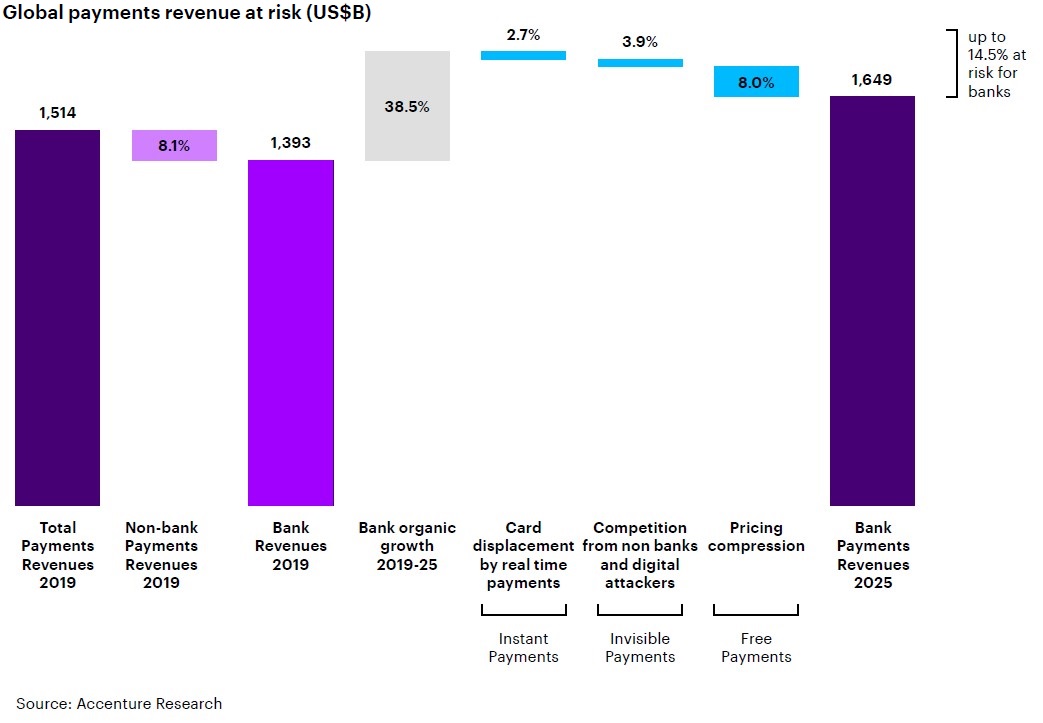

Банки рискуют потерять до 15% доходов от глобальных платежей уже к 2025 году (около $280 млрд) из-за стремительного развития цифровых платежей и конкуренции со стороны небанковских компаний. Вместе с тем, у них есть шанс увеличить поступления от платежных операций на $500 млрд, развивая инновационные бизнес-модели. Об этом говорится в новом отчете консалтинговой компании Accenture.

Что угрожает доходам банкиров?

Наибольшую угрозу для доходов банка представляют комиссии от операций с картами (которые в некоторых странах снижаются из-за политики регуляторов) и развитие тренда бесплатных транзакций. Эти два пункта могут стоить финучреждению 8% доходов от платежей.

Конкуренция с небанковскими учреждениями, которые предлагают клиенту незаметный опыт совершения транзакций (платежи в мобильном приложении или онлайн), сократит доход банка еще на 3,9%.

Перевод средств в режиме реального времени (так называемые мгновенные платежи) — минус еще 2,7% доходов.

В Accenture отмечают, что сокращение транзакционных доходов банков — не новая тенденция.

Банкам придется задействовать новейшие технологии и изменить структуру своих доходов, чтобы преуспеть в будущем.

СПРАВКА PAYSPACE MAGAZINE

Новое исследование Capgemini показало, что банкиры воспринимают cashless-тренд довольно пессимистично. Консалтинговая компания опросила сотрудников финучреждений в 18 странах и выяснила, что большинство из них боится стремительных темпов изменений на рынке. А также выражает беспокойство по поводу недостатков Open Banking и необходимости конкурировать с крупными технологическими компаниями.

ВАС ЗАИНТЕРЕСУЕТ — Новый рубеж PSD2: в Европе вступили в силу новые правила проверки платежей

Telegram

Telegram

Viber

Viber