Развитие финтех отрасли в Украине набирает обороты. Недавно стало известно о том, что три мобильных банка готовятся к запуску на отечественном рынке. С какими трудностями они столкнутся? Готов ли украинский рынок к «банку будущего»? Об этом редакции Payspace Magazine рассказали создатели стартапа Moresise Bank Фарид Сафаров и Ариф Ахмедзаде.

Каким вы видите банк будущего? Будут ли перемены постепенными или резкими?

Ариф: Сегодня, все кто работает в банковской сфере либо приближен к ней, имеет определенное видение банка будущего и это факт. В свою очередь, и я придерживаюсь определенного видения, в котором банки, какими мы их знаем, полностью трансформируется в нечто новое, далеко выходящее за рамки общепринятого понимания.

Трансформация будет проходить постепенно (а по-другому никак), после соответствующего анализа рынка, тенденций и технологичной развитости и последующего тестирования нового продукта. Поймите, не всегда хорошо запускать на рынок продукт, к которому люди не готовы.

Если Вы обратите внимание, то можете заметить, что банки будущего уже создаются сегодня и работают — это финтех стартапы, где сплетены в единое передовые технологии и финансы. Они создают будущее, они задают тренды и стимул остальным выходить на новый уровень.

Мобильные банки, сервисы P2P кредитования, сервисы, заточенные под скоринг, эквайринг-сервисы, платежные сервисы. В сочетании с интернетом вещей они делают БУМ в банковском секторе!

Не могу не выделить развитие “Internet-Of-Things” (IoT – ред.), благодаря развитию этой отрасли банки становятся по-настоящему онлайн и по-настоящему мобильными. Смарт-часы, фитнес-браслеты, кольца, смарт-очки — все эти гаджеты уже являются полноценным финансовым инструментом платежа, а некоторые — и инструментом взаимодействия с банком. Это уже существует и уже работает!

Подытожив, выделю 5 свойств банка будущего:

- Банки, какими мы их знаем сегодня, перестанут существовать;

- Наступит поколение “Bank-Of-Things”;

- Банки будут активно использовать BIG DATA;

- Услуга персонального помощника (Консьерж) будет доступной всем;

- Активное использование искусственного интеллекта.

Фарид: Практически никогда не бывает резких перемен. Если внимательно следить за развитием чего-либо, то можно заметить определённые тенденции эволюции, которые приводят к созданию The next big thing. Причём это касается как позитивных явлений, так и негативных. Простой пример: ипотечный кризис, который разразился в США и перекинулся на все страны, не был неожиданностью. Это было предсказуемым явлением, просто масштабы поражения не были возможными для предсказания. Это в целом. Конечно же, были «резкие» изменения в истории: появление парового двигателя, микроволновой печи, телевидения, того же колеса, — это были «резкие», для большинства неожиданные изобретения, которые перевернули с ног на голову тот уклад, в котором люди привыкли жить.

Тоже самое касается и банкинга, в том числе мобильного. Банки существуют издавна, смартфоны придумали не вчера, но удачный симбиоз появился совсем недавно, но он был ожидаемым. Точно так же сейчас мы ожидаем то, о чём говорил Ариф. Конечно, пока не пропадёт наличка и всё не заменят электронные деньги, банки в традиционном понимании будут существовать (кому-то же надо хранить деньги в своих сейфах?). Но со временем банки трансформируются, а часть их «функционала» заберут на себя финтех компании, не являющиеся банковскими институциями. При чём я очень верю в то, что пользователь сам будет определять, как именно будет выглядеть его обслуживающий банк: банки будут уметь настолько многое, что просто будут предоставлять на выбор те функции, которые необходимы конкретным клиентам.

Почему мобильный банкинг, по вашему мнению, перспективнее, чем интернет-банкинг?

Ариф: Это не просто наше мнение, а реальная тенденция. Вы только посмотрите на статистику пользования мобильными телефонами по всему миру по сравнению с обычными ПК.

Динамика роста в 2013-2017 годах показывает рост смартфонов на 71%, тогда как ПК показывает отрицательные показатели в 8,4%. Эра ПК доживает свои дни.

Да и смартфоны всегда при нас, просыпаясь, первым делом берем их в руки, чтобы проверить обновления, а уже потом встаём с постели и приступаем к другим активностям. Мы пользуемся ими постоянно, они всегда при нас и всегда доступны.

Не могу не согласиться с тем, что информация, предоставляемая в веб-версии, более информативна и обширная, но мы хотим получать информацию здесь и сейчас, без привязки к месту, а учитывая то, что смартфоны всегда рядом с нами и всегда онлайн, мы можем получить нужную нам информацию сразу.

По сути, нам важны 5 вещей:

- Видеть наш остаток, задолженность и проценты

- История платежей

- Новости и акции

- Оплатить телефон, интернет и тд

- Перевести деньги

Эту информацию/функционал клиент использует чаще всего, и ему удобнее делать это через мобильный телефон.

Самый яркий пример — Тинькофф Банк: полноценный интернет-банк, но не так давно он обзавёлся мобильным клиентом.

Фарид: Я сторонник утверждать, что интернет-банкинг никуда не пропадёт. Просто мы говорим о первенстве мобильного банкинга как такого, который всегда при нас и легко переносим – мобилен. Завтра будут придуманы новые устройства, с помощью которых можно будет осуществлять платежи и получать информацию о состоянии своих финансов. Это не мобильный банкинг в стандартном понимании (использование с помощью смартфонов), но это банкинг на устройствах, которые всегда при вас.

Еще один пункт «за» мобильный банкинг – это номер Вашего мобильного телефона. Может в Украине это еще не полностью урегулировано, но за рубежом номер мобильного телефона активно используется в качестве идентификатора личности. Это значительно упрощает процессы верификации и подтверждения платежей, а также позволяет присылать прямые уведомления на один и тот же гаджет, который используется и для мобильного общения, и для мобильного банкинга, и для других целей – в том числе социальных сетей. Всё объединяется и создаёт удобную инфраструктуру для использования клиентами.

Что означает название Moresise Bank? Как возникла идея такого названия?

Ариф: Как уже известно, долгое время рабочее название нашего проекта было «BankX», но со временем возникла необходимость в официальном имени, и мы начали думать над названием.

Спустя несколько дней, возвращаясь домой, я перебирал слова и в итоге остановился на 4-х:

- Mobile

- Revolutionary

- Simple

- Secure

Первые две буквы каждого слова создают «MORÉSISE» (ударение на первую «Е»). Эти четыре слова олицетворяют то, к чему мы стремимся и что хотим создать.

Когда вы официально запускаетесь в Украине? Планируете ли выходить в другие страны?

Ариф: Официальный запуск запланирован на третий квартал 2015 года, и мы полным ходом работаем над нашим продуктом, дабы иметь достаточное время для тестирования всего механизма.

Фарид: Наша модель и техника позволяет работать на других рынках, текущая задача и цель — запуск в Украине, отладка всех бизнес процессов и выведении рынка на новый уровень.

Как вы планируете повлиять на украинскую банковскую систему? Является ли она, по вашему мнению, слишком зарегулированной, а люди — не готовыми к новшествам?

Ариф: Можно сказать, что мы отчасти уже повлияли на банковскую систему. Если год назад у банков вообще не было понимания в надобности и возможности работы с финтех компаниями, то сейчас они сами заинтересованы в сотрудничестве и даже в инвестировании в такие проекты.

Этот интерес повлиял на активизацию рынка в данном направлении, что поспособствовало созданию финтех сообществ, мероприятий и дискуссий на эту тему. Активное участие принимают, в первую очередь, представители финтех компаний с целью популяризации данной отрасли в Украине, ведь в Европе, Штатах и близлежащих странах данная отрасль давно развита и переходит с фазы Fintech 1.0 в фазу Fintech 2.0, где банки и финтех компании тесно сотрудничают и содействуют друг другу (согласно исследованию на ресурсе Finextra). Мы же пока только-только делаем шаги в направлении Fintech 1.0, но имеем все шансы перейти в фазу Fintech 2.0, учитывая опыт зарубежных коллег и размеры рынка.

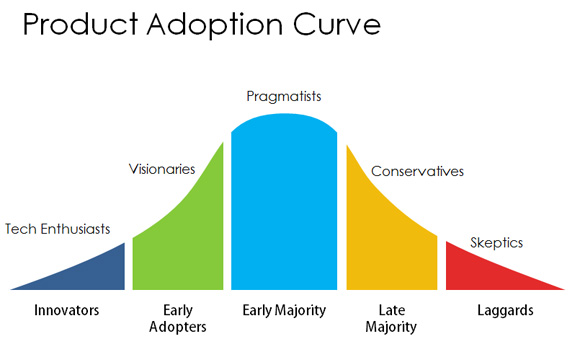

Вы знаете, не могу сказать, что банковская система уж слишком зарегулирована, в первую очередь, ее надобно актуализировать под текущие реалии и соответственно вести контроль над соблюдением норм. Мы [люди] каждый день видим, познаем что-то новое, кто-то сразу принимает это, а кому-то нужно время для адаптации. Данную рыночную особенность ярко показывает Кривая Э.Роджерса:

Год назад, когда мы с Фаридом лишь начинали делать первые шаги в направлении мобильного банкинга, мы начали общаться с банками (наша бизнес-модель требует сотрудничества с банком), то, к сожалению, большинство банков не имели понимания и, соответственно, интереса к нам, за исключением одного, с которым мы на сегодняшний день работаем с большим удовольствием.

Фарид: Я, в свою очередь, раскрою вопрос с другой стороны. Как бы громко это не звучало, но нам с Арифом, а позднее – и нашим коллегам с иных проектов, удалось растормошить покрывшуюся инеем банковскую систему страны. Традиционные банки, за исключением нескольких «далекомыслящих», действительно обратили взор на развитие своих технологий лишь с появлением таких ребят, как мы с Арифом.

Второй аспект, чем мы гордимся, это стимулирование иных молодых команд к созданию инновационных либо передовых технологий. Теперь у многих отпадает вопрос, а готов ли рынок и выйдет ли? Теперь все делают первые шаги, стараясь «раскачать» рынок своим присутствием, своей позицией и взглядами. И те финтех сообщества и Финтех Кластер, которые сейчас создаются в Украине, способствуют тесному взаимодействию новичков и бывалых ради достижения общей благородной цели – вывести Украину на передовую финтех индустрии.

В чем ваши преимущества перед обычными мобильными банковскими приложениями? Как вы считаете, какими свойствами должно обладать приложение для банкинга?

Ариф: На сегодняшний день банки запускают свои мобильные решения лишь как сопутствующий элемент в своем портфеле, и на этом все заканчивается. То есть, приложения запускаются с определенным пулом возможностей (как правило, это текущий баланс, история транзакций, денежный перевод, пополнение мобильного телефона, просмотр курса валют и карта с банкоматами), и на этом ограничиваются. Но именно мобильное приложение должно являться одним из важнейших составляющих в портфеле банка, ведь это прямой контакт с клиентом 24/7.

Считаю, что основными преимуществами нашего приложения, являются:

- консьерж

- пополнение большого количества сервисов

- умная аналитика расходов (работа с BIG DATA)

- персонифицированные предложения для наших Клиентов.

Мобильное банковское приложение — это в первую очередь приложение, оно должно быть максимально понятным и удобным клиенту. Необходимо минимизировать количество страниц и переходов для совершения одной операции, должно быть минимальное количество кликов и самое важное — это информативность: она должна быть краткой, но полной.

Остальное — дело дизайна и функционального наполнения.

Вы станете первым мобильным банком в стране. Что это значит для вас? Какой ожидаете реакцию рынка?

Ариф: Быть первым — большая ответственность и риск, ведь на рынке нет работающих конкурентов в этой нише, с такой моделью и соответствующим опытом.

Запуская на рынок проект абсолютно нового формата, несет банальный риск того что “не пойдет”, но на сегодняшний день количество предзаказов карт и обратная связь от людей говорит об обратном, и это дает нам и рынку сигнал, что сейчас самое подходящее время для такого проекта.

Вы поймите, ведь мы создаем не просто новый продукт, а выводим полностью новый финансово-технологичный продукт с новой бизнес моделью. Это, я считаю, большой шаг вперед на финансовом рынке. И появление конкурентов в этой нише лишь поспособствует нашему развитию и развитию данного сектора в целом. В свою очередь, появление конкурентов и будет являться некой реакцией рынка.

Фарид: Как говорил Франсуа де Ларошфуко: «Уверенность в себе составляет основу нашей уверенности в других». Это точнейшее определение нашего состояния. Мы заходим на новый рынок с новым продуктом, с новым видением, с новыми возможностями. Рискованно ли это? Абсолютно. Но мы настолько уверены в том, что людям это понравится, и что людям это нужно, что у нас не вызывает сомнений уверенность в себе.

Возможно, в процессе подготовки мы и совершали определённые ошибки, неверные просчёты, излишние ожидания, но именно анализируя и исправляя их, мы пришли к тому, что скоро увидит украинский рынок. Фальшивая нота, сыгранная неумело, — это просто фальшивая нота. Фальшивая нота, сыгранная уверенно, — это импровизация. Наша импровизация безупречно подготовлена. Теперь черёд пользователей оценить нас.

Telegram

Telegram

Viber

Viber