Что такое кредитный рейтинг и как со временем меняется технология его расчета — читайте далее

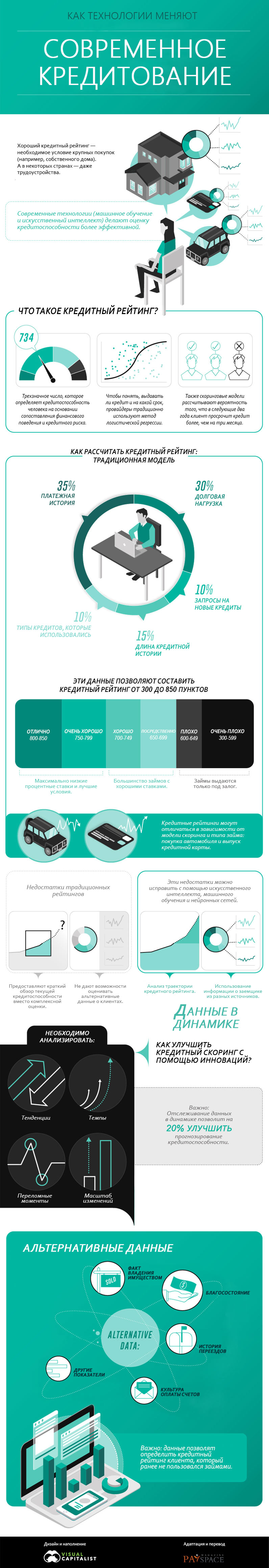

Кредитный рейтинг — это способ оценить, насколько платежеспособен человек, который пытается взять деньги взаймы в банке или другом финучреждении. До недавнего времени расчет такого рейтинга был довольно традиционным — оценивалась текущая кредитная история, уровень доходов и наличие долгов. Но с развитием технологий количество показателей, которые повлияют на решение кредитора, выросло. На этой инфографике показано, как эволюционировал кредитный скоринг и какие данные важны для тех, кто собирается оформить кредит.

Традиционно финансовые учреждения определяли надежность своих клиентов на основании данных из кредитного бюро или собственных файлов о заемщике. Однако сегодня этих данных недостаточно. Поэтому кредиторы все чаще пользуются альтернативными источниками оценки платежеспособности. Это стало возможным благодаря тренду Big Data — накопление и правильное использование больших массивов информации позволяет узнать о потенциальном заемщике больше, чем его счет в банке.

Кроме того, альтернативные модели позволяют подключить к кредитованию те слои населения, которые ранее не пользовались финансовыми услугами и просто не имеют кредитной истории.

Альтернативные данные для кредитного рейтинга:

Данные о платежах. Обычно это информация о том, как клиенты используют свои кредитные или дебетовые карты. В зависимости от скоринговой модели может оцениваться соотношение остатка на счету к расходам за неделю, соотношение расходов за неделю Х и неделю Y, количество, частота и стоимость транзакций в разных типах магазинов.

Телекоммуникации / Коммунальные / Аренда. Эти данные можно отнести к тем, что формируют кредитную историю. Но на самом деле их нет в большинстве кредитных отчетов. Поэтому их называют альтернативными.

В Украине данные мобильных операторов использует популярный сервис микрокредитования Moneyveo.

В компании отметили, что операторы не передают данные напрямую. Вместо этого данные оператора подставляют в формулу, которая позволяет определить кредитоспособность клиента от 0 до 1.

Данные аккаунта в соцсетеях. Возможность импортировать данные из Facebook, LinkedIn, Twitter, Instagram, Snapchat или других социальных сетей зачастую связана с регуляторными барьерами. Теоретически можно извлекать пользу даже из количества и охвата публикаций, не беря во внимание их содержание. Но даже такие данные могут нарушить конфиденциальность. И будут менее эффективны, чем другие альтернативные источники.

Навигация по веб-сайту. То, как клиент перемещается по веб-сайту, какие кнопки нажимает и сколько времени проводит на странице, поможет сделать прогнозы.

Аудио и текстовые данные. Подача информации о себе в кредитной заявке, а также аудиозаписи разговоров со службой поддержки, уже доказали свою ценность в пакете с другими альтернативными данными.

Анализ социальных сетей. Новые технологии позволяют отследить, какие логины и email клиент использует для создания аккаунтов в разных соцсетях. Это улучшит понимание возможных рисков.

Данные опроса/анкеты. Чтобы определить платежеспособность человека с небольшой кредитной историей или без таковой используют психометрию — ряд тестов, способных определить взгляды и качества личности.

В компании MyCredit редакции рассказали, что использование альтернативных данных о заемщике позволяет улучшить результат скоринга максимум на 10-15%. Однако даже такой показатель может значительно повлиять на конкурентоспособность.

Сама компания среди прочих вариантов скоринга использует fingerprint устройства клинета. Это решение позволяет сформировать портрет заемщика на основе того, как он пользуется своим смартфоном/компьютером.

Это далеко не полный список — операторы кредитного рынка используют десятки тысяч разнообразных показателей в своих скоринговых моделях. В зависимости от конкретной заявки, в формулу подставляются нужные данные. Подробнее о кредитовании в Украине — читайте в спецпроекте журнала.

ВАС ЗАИНТЕРЕСУЕТ — Перспективы развития рынка микрокредитов в Украине на 5 лет

Telegram

Telegram

Viber

Viber