Как рынок МФО переживает пандемию и как его планируют регулировать

9 сентября в Киеве состоялась третья конференция о бизнесе, стратегии, источниках прибыли, трендах, рисках и технологиях в микрофинансировании — MFO SUMMIT 2020. PaySpace Magazine сделал подборку тезисов с выступлений спикеров мероприятия. Как рынок переживает коронакризис, как его планируют регулировать, как технологии упрощают жизнь финкомпаниям — об этом и многом другом читайте в новом материале редакции.

Регулирование рынка

Отвечая на вопрос о том, какие нормы нужно включить в законодательство для лучшего регулирования финкомпаний и коллекторских организаций, СЕО компании «Потребительский центр» (ТМ Швидко Гроші) Александр Холод отметил важность соблюдения баланса интересов всех сторон.

«Если мы будем давить только на одну из сторон договора, на кредиторов или на небанковские финансовые учреждения, и ничего не делать с другими, то это просто опрокинет рынок. Это очень опасная тенденция, которую не нужно допускать,» — прокомментировал Холод.

Кроме того, он отметил важность повышения компаниями финграмотности клиентов, а также необходимость быть прозрачными и открытыми. В частности, он отметил, что у многих крупных игроков рынка очень понятные и прозрачные условия предоставления услуг «без звездочек».

Он подчеркнул, что одной из главных проблем является то, что клиенты не читают и не анализируют договора о предоставлении займа. Холод также отметил, что есть процент потребителей, которые изначально берут кредит, не желая его возвращать. Он заявил, что на законодательном уровне необходимо увеличить ответственность клиента за то, что именно он вносит в анкету/систему при подаче заявки на кредит.

«Мы пришли в новую эру, когда клиент фактически сам заполняет половину анкеты. Вопрос в том, что он туда вписывает, какие данные. Иногда они [заявители] делают специальные ошибки в своих реквизитах и данных, чтобы потом сказать “Я ничего не брал, это вообще кто-то другой”,» — сказал Холод.

Директор международной финансовой компании CCLoan Наталья Клевакина сообщила, что в обществе «есть нездоровая тенденция»:

«Есть очень много групп в интернете, соцсетях, Telegram-каналах “Как не вернуть деньги МФО”. Адвокатские объединения, которые консультируют за деньги, которые могли бы быть просто возвращены. Как пожаловаться всем органам-регуляторам, что там [в договоре] неправильный процент и т.д.».

Она отметила, что это происходит из-за того, что права кредитора никак не защищены законодательством. «При этом это касается и банков тоже, потому что даже залоговые кредиты иногда бывает проблематично взыскать,» — заявила Клевакина.

Она заметила, что финкомпании нуждаются в ускоренных судебных разбирательствах касательно невозвращения микрозаймов до 3 тыс грн.

«В прошлом году мы подали 12 исков, из них только три были рассмотрены. До взыскания еще не дошло», — сообщила Клевакина.

Она также рассказала, что CCLoan тщательно проверяет клиентов перед выдачей кредита, однако из-за отсутствия единой кредитной истории компания не видит, что в один день человек может взять 40 таких займов у разных кредиторов.

Нардеп Ольга Василевская-Смаглюк назвала одним из самых ожидаемых законов — закон о ломбардах, отметив, что это одна из наиболее популярных финуслуг среди населения. Напомним, ранее политик рассказала о целях нового закона о коллекторах. По ее словам, что цель авторов законопроекта сделать так, чтобы не только коллекторы не нарушали права потребителей, но и клиенты не нарушали права компаний.

Глава управления защиты прав потребителей финуслуг НБУ Ольга Лобайчук заявила, что Нацбанк ждет закон о защите прав потребителей финансовых услуг, законопроект об изменениях в закон о потребительском кредитовании, который должен упростить регулирование сектора, а также законопроект о коллекторской деятельности. Она объяснила, что большинство таких компаний не являются частью финансового рынка, а оформлены как юридические организации, к которым Нацбанк не имеет права отправить запрос.

«Такие черные коллекторы создают имидж всему рынку,» — подчеркнула Лобайчук.

Лобайчук также заявила, что в ближайшие годы рынок микрокредитования может столкнуться с серьезным падением.

Александр Холод также отметил важность принятия обновленного закона о финансовых услугах, в частности, из-за наличия нового регулятора.

Клевакина заявила, что из-за принятого несколько лет назад законопроекта финансовые компании не могут выдавать кредиты за счет привлеченных средств. Она отметила, что необходимо внести ясность в понятие «привлеченные средства», так как финучреждения не могут привлечь финпомощь материнских компаний.

Как карантин повлиял на рынок кредитования

Представитель Первого всеукраинского бюро кредитных историй (ПВБКИ) сообщил, что в период введения в Украине «жесткого» карантина объем банковского кредитования сократился более чем три раза.

«Некоторые банки приостановили кредитование, некоторые сократили его в 5-7 раз. Такая ситуация наблюдалась до середины мая. Затем началось постепенное «достаточно неплохое» восстановление кредитования,» — отметил спикер.

Ранее зампред правления ПВБКИ Василий Глазунов спрогнозировал, что в конце июня — середине августа банки и МФО будут выходить на докарантинные объемы кредитования.

«Мы их фиксировали уже 2 марта. По нашим данным, на сегодняшний день они даже немного улучшились,» — заявил эксперт.

Представитель ПВБКИ отметил, что сейчас ни банки, ни сами клиенты не готовы иметь дело с крупными кредитами. Также, по его словам, если вначале банки столкнулись с «конкретным провалом», а затем с последующим «стремительным ростом», то у МФО было плавное снижение выдач кредитов с дальнейшим плавным ростом. В частности, у финучреждений увеличилось количество займов, запрашиваемых старыми клиентами, которые ранее уже неоднократно брали кредиты у компаний.

«Если на начало карантина количество таких клиентов было 70%, то в пик карантина, в мае, этот показатель достиг 90%. И пока этот показатель не падает — он держится на уровне более 80%».

Также эксперт рассказал, что часть МФО ушла с рынка, не пережив коронакризис.

Сооснователь RiskTools Денис Зикеев, чья компания предоставляет кредитный скоринг для МФО в онлайн-режиме, сообщил, что в период карантина сильно изменилось качество кредитных портфелей финкомпаний. По его словам, это связано с несколькими факторами:

- кризис неплатежей после объявления начала пандемии;

- невозможность начислять штрафы из-за кредитных каникул;

- уменьшение возможностей по перекредитовке у потребителей финуслуг из-за закрытия многими компаниями своих скорингов, приостановке выдачи кредитов и/или ухода с рынка;

- падение спроса на кредиты из-за карантина.

Примечание. Ранее глава управления макропруденциальной политики и исследований департамента финансовой стабильности НБУ Первин Дадашова заявила, что кредитные каникулы, которые НБУ рекомендовал банкам предоставлять заемщикам, пострадавшим от карантинных ограничений, не могут длиться вечно. «Мы затянули с периодом этих довольно неопределенных кредитных каникул – банки все еще не могут работать с заемщиками нормально из-за существующих ограничений,» — заявила представительница регулятора.

Как верификация клиентов и автоматизация влияет на финкомпании

СMO PSP Platon Гела Слюсарчук отметил важность верификации данных для МФО. Помимо подтверждения личности клиента и активности его карты, верификация также дает возможность безакцептного списания на случай, если заемщик перестает платить, и улучшает пользовательский опыт (например, оплата кредита в один клик).

Слюсарчук рассказал, что с модернизацией сервиса BankID НБУ финкомпании смогут через верификацию карты подтверждать ее держателя.

На что влияет верификация:

- оборот выдаваемых кредитов;

- стоимость привлечения клиентов;

- скорость роста активной базы клиентов.

Также эксперт заявил, что доля успешной верификации на рынке МФО составляет 60-70%. Также он отметил, что примерно 7-20% приходится на «зависшие» операции без финального статуса. Одной из причин таких незавершенных верификаций Слюсарчук назвал зависшую страницу 3D S. Причина — экономия платежных партнеров (банков), которые вместо отправки СМС для верификации клиента, перенаправляют его в приложение, мессенджер или запрашивают дополнительный пароль.

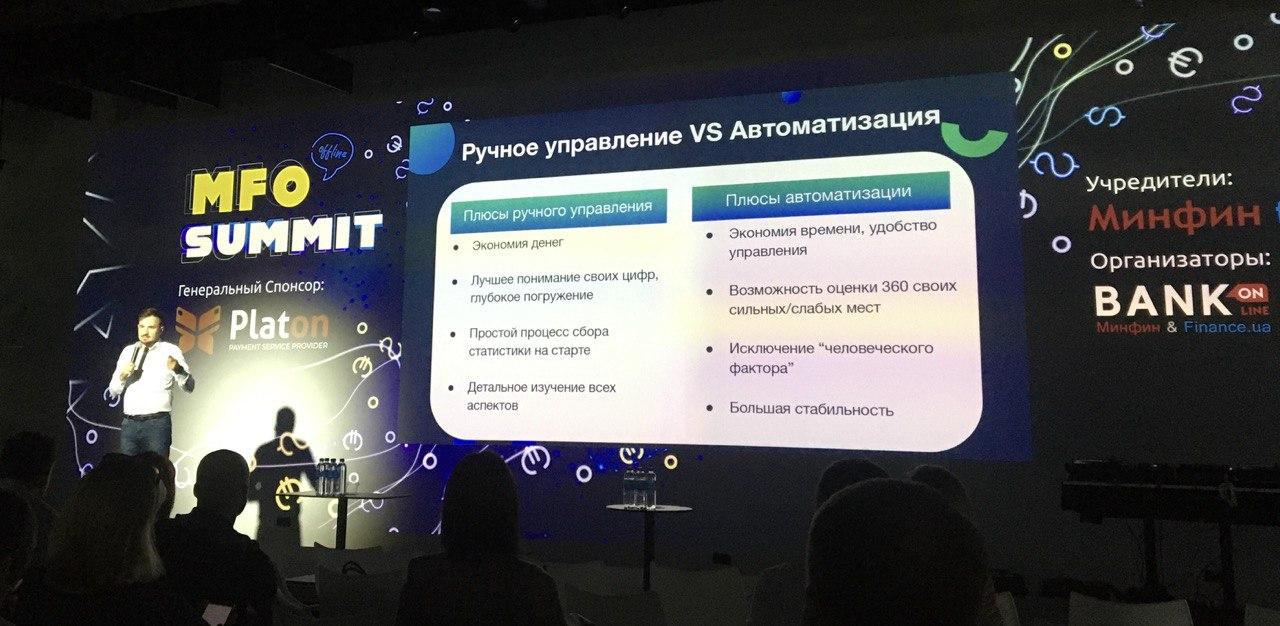

Основатель компании Mycredit Роман Катеринчик рассказал об оптимизации и автоматизации бизнес процессов. В частности, доклад спикера был посвящен тому, как автоматизация позволяет уменьшить убытки финкомпании за счет оперативности в принятии кредитных решений и выявлении технических ошибок.

Чем Big Data могут быть полезны финкомпаниям

Руководитель проектов Big Data компании Киевстар Максим Мацибора рассказал, к каким данным абонентов имеет доступ мобильный оператор, и как их могут использовать платежные партнеры для верификации клиентов и борьбы с мошенничеством.

К каким данным абонентов имеет доступ Киевстар:

- как именно абонент пользуется услугами мобильной связи (частотность совершения звонков, отправок СМС и т.д.);

- определение «рабочей», «домашней» зоны и зоны «выходного дня» — где человек работает, живет и отдыхает;

тип используемого устройства — смартфон, кнопочный телефон; - IMEI телефона пользователя;

- какие мессенджеры использует абонент;

- «срок жизни абонента» — сколько абонент находится в сети с момента активации SIM-карты;

- характер использования кредитных продуктов — возможность уходить кредит, используя мобильную связь (например, насколько часто человек находится в отрицательном балансе);

- затраты на мобильную и интернет-связь.

- Фото: PSM7.COM

- Фото: PSM7.COM

- Фото: PSM7.COM

Мацибора, в частности, рассказал о продукте Check IMSI Киевстар, который предоставляет дополнительную защиту от фрода для финкомпании и ее клиентов. Сервис проверяет не менялся ли идентификационный номер SIM-карты за последние несколько дней — в этом случае банк или финкомпания смогут запросить дополнительную верификацию.

Среди других представленных продуктов компании: Check IMEI — показывает менялся ли IMEI по номеру телефона абонента и Sim Count — подсчет количества уникальных SIM-карт, которые использовались в телефоне абонента.

CEO и основатель компании Artellence Владимир Лозовой рассказал, как применение Big Data из социальных сетей помогает в кредитном скоринге и коллекшене. Он отметил, что соцсети позволяют верифицировать клиента и найти дополнительную информацию об окружении должника. При этом эксперт сделал акцент на важности «очищения» таких данных — ведь часто интернет-пользователи указывают о себе ложные сведения (например, используют псевдонимы или указывают неправильную дату рождения).

СПРАВКА PAYSPACE MAGAZINE

1 сентября заработали требования к раскрытию банками информации об услугах в рекламе и на сайтах. Главное изменение — отныне на сайтах банков и в рекламе должна появляться только достоверная, правдивая, актуальная и достаточная по объему информация о депозитах и кредитах, их стоимости, условиях и рисках. В данный момент Нацбанк разрабатывает такие рекомендации для финансовых компаний. Как сообщила первый замглавы НБУ Катерина Рожкова, они будут готовы до конца 2020 года.

ТАКЖЕ ИНТЕРЕСНО: Социальная инженерия и «угон» номера: эксперты рассказали о трендах кибермошенничества в 2020 году

Telegram

Telegram

Viber

Viber