Африка и Азия являются центрами платежных инноваций, в то время как США и Западная Европа отстают по масштабам распространения современных платежных инструментов.

Такой вывод был сделан в отчете Жюри платежных инноваций, который публикуется раз в два года. В исследовании были учтены основные тренды и прогнозы в сфере платежей, основанные на опыте 40 ведущих бизнес-лидеров из 23 стран на шести континентах.

Каждые два года Жюри формирует мнение о состоянии отрасли и возможностях для дальнейшего развития. В докладе представлены основные наблюдения в сфере платежей с 2013 по 2015гг.

- В этом году авторы доклада отметили повышенную активность в секторе розничных платежей. Тем не менее, большинство платежных продуктов и услуг, выпущенных за два года, не занимались решением реальных проблем в сфере торговли, денежных переводов и финансовых сервисов.

«Если вы обратите внимание на рынок потребительских платежей, например, решения для оплаты товаров в магазине, то увидите, что разнообразие платежных опций на самом деле не направлено на решение какой-либо определенной задачи», — сказал Джон Чаплин, председатель жюри и автор отчета.

Именно по этой причине венчурные фонды, финансирующие платежные инновации в сфере потребительских расчетов, не смогут вернуть свои инвестиции.

«Финансирование инноваций направлено не в то русло. Было бы эффективнее финансировать сектор бизнес-платежей, который действительно в этом нуждается и готов направить средства на решение реальных проблем», — добавил Чаплин.

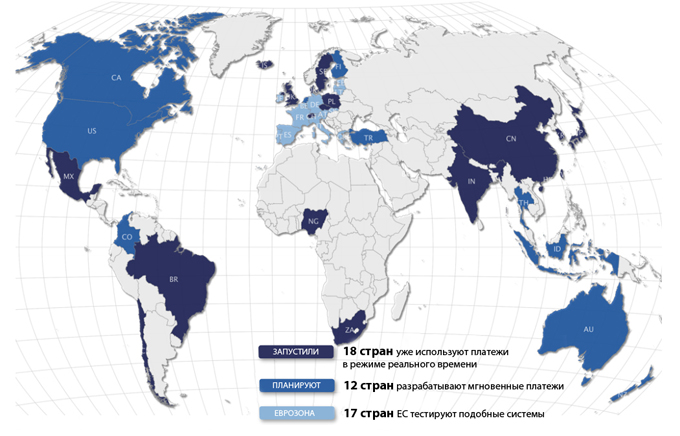

- Авторы доклада считают, что платежные инновации прежде всего должны быть направлены на модернизацию самого формата транзакций. Развитие сервиса равноправных транзакций (Р2Р) позволит банкам мгновенно переводить деньги между счетами. Некоторые страны уже внедрили платежи в реальном времени (Мексика, Бразилия и др.), другие (Австралия, Финляндия) намерены ускорить процессинг платежей в ближайшем будущем.

- В нескольких странах, таких как Бангладеш, Кения, Филиппины и Зимбабве недостатки традиционного банковского сектора компенсируются альтернативными финансовыми сервисами. Так, если обработка платежа в банке может занимать до пяти дней, то мобильные Р2Р-переводы проходят мгновенно.

Тем не менее, инвесторы не готовы вкладывать деньги в развитие мобильных денежных переводов, поскольку лишь немногие из них действительно являются прибыльными. Ситуация может измениться с подключением к мобильным каналам большего количества пользователей. Что в свою очередь возможно после появления на рынке дешевых смартфонов.

- Один из членов жюри крайне негативно высказался о самом обсуждаемом на сегодняшний день сервисе мобильных платежей — Apple Pay:

«Если вы хотите, чтобы Apple Pay работала, необходимо, чтобы кто-то платил Visa комиссию за обработку мобильного платежа. Это не имеет ничего общего с рациональным использованием средств и только добавляет еще одну статью расходов», — прокомментировал Чаплин.

- Эксперты также скептически относятся к криптовалютам как альтернативе фиатных денег. Тем не менее, они согласны, что технология blockchain имеет потенциал во многих отраслях. В частности архитектуру сети можно использовать для проведения как бизнес так и потребительских платежей.

- Возвращаясь к развивающимся экономикам, авторы исследования отмечают, что в ближайшее время на рынке успехом будут пользоваться виртуальные платежные карты и мобильные платежные терминалы. Эти инновации будут способствовать массовому распространению электронной коммерции и повсеместному принятию кредитных карт.

В заключение, Жюри платежных инноваций отметило, что развитые страны должны чаще обращать внимание на состояние платежной инфраструктуры в развивающихся государствах, перенимать опыт успешного внедрения того или иного продукта, который действительно способствует усовершенствованию платежной инфраструктуры.

Telegram

Telegram

Viber

Viber