Сегодня перевести деньги в другую страну можно быстро, а иногда и бесплатно. Но всегда ли международные денежные переводы были такими?

Как технологии влияют на денежные переводы Фото: lifehacker.com

История денежных переводов насчитывает не одно столетие — люди давно искали способ передавать деньги за границу, не покидая своего города. С развитием технологий появлялись новые способы переводов. В этой статье мы рассмотрим, как инновации влияли на обмен деньгами.

Еще несколько столетий назад денежные переводы были прерогативой банков. Иногда они совершались только в рамках одной страны или только между счетами одного финучреждения. Также часть переводов выполняли почтовые операторы. Вместе с корреспонденцией почтальон мог передать наличные или документ, предписывающий, сколько денег нужно выдать получателю из кассы.

Однако все это изменилось в начале индустриальной эпохи. Денежные переводы в современном понимании зародились в 19 веке, как ответ на глобализацию. Все больше людей начали работать с зарубежными подрядчиками — возникла необходимость в быстрых и надежных способах перевода средств как между компаниями, так и между обычными людьми, которые массово иммигрировали в поисках работы за рубежом.

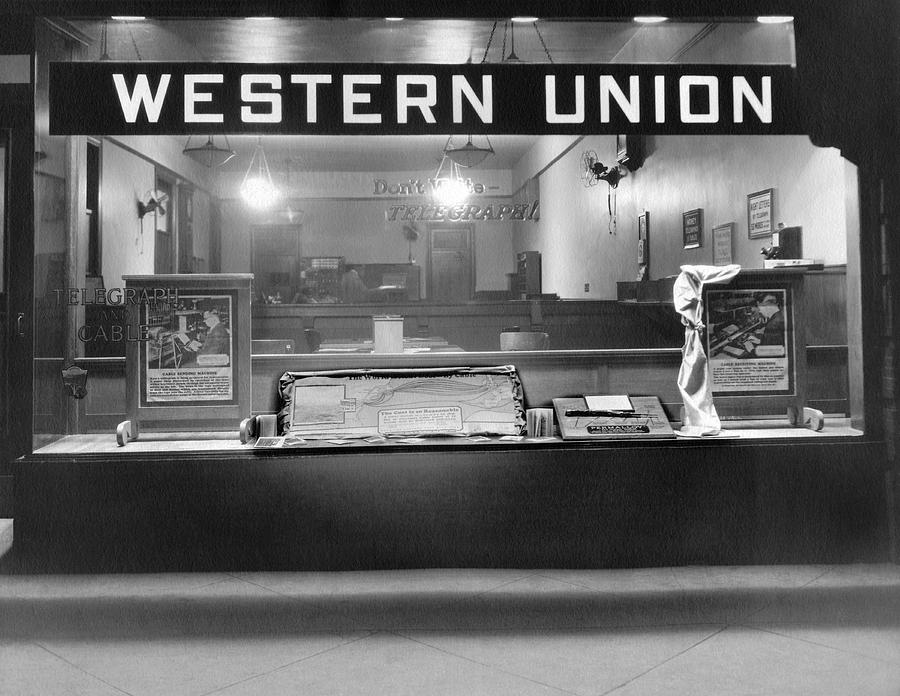

Телеграф и Western Union

Телеграфное отделение WU

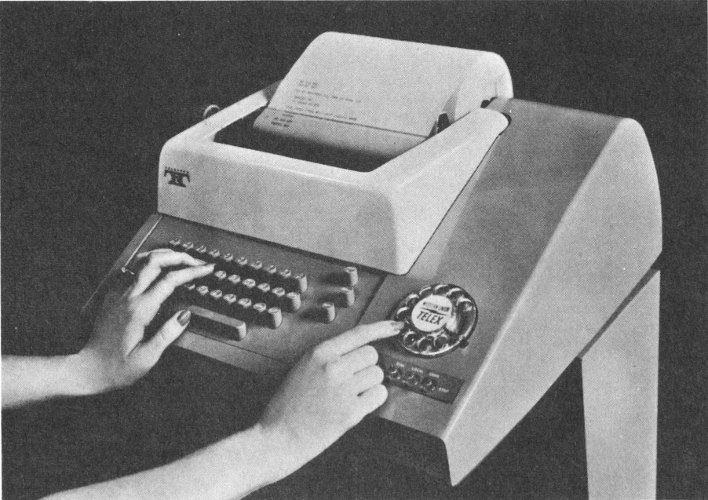

Первой технологией, которая изменила привычный формат денежных переводов, стал телеграф. В 1871 году Western Union (тогда — оператор телеграфных линий на западном побережье США) впервые осуществил денежный перевод «по проводам» с помощью азбуки Морзе. Компания принимала и выдавала наличные через сеть своих телеграф-отделений по всей территории США. А информацию о сумме передавала телеграммой. Чуть позже формат усовершенствовали — с появлением Telex в 1926 году сообщения стали передавать с помощью телепринтеров. Этой системой пользовались и банки и сервисы денежных переводов типа WU.

Телепринтер

После того, как телефон, а впоследствии и электронная почта, заменили телеграф, денежные переводы стали основным бизнесом Western Union. С 1990-ых годов компания активно развивается в финансовом направлении. А в 2006 полностью отказалась от пересылки телеграмм.

SWIFT и банки

Уже во второй половине века стало ясно, что телеграфное сообщение работает медленно. Более того, оно не имеет стандартизированного и защищенного формата для передаваемых данных. Это неэффективно и опасно для банковских денежных переводов.

Поэтому в 1973 году была создана новая платформа обмена сообщениями — SWIFT. Она позволила банкам во всем мире отправлять и получать информацию о финансовых транзакциях в стандартизированной, защищенной и надежной среде. В настоящее время SWIFT насчитывает более 10 тыс членов в более чем 200 странах. Ежедневно площадка обрабатывает более 15 млн сообщений. Любое финансовое учреждение, имеющее банковскую лицензию, может стать членом SWIFT, заплатив вступительный взнос и плату за обслуживание за каждое отправленное сообщение.

Несмотря на то, что SWIFT решил вопрос стандартизации сообщений между банками, со временем и у этой платежной системы обнаружились недостатки — скорость и стоимость отправки транзакций. Часть этих проблем система пытается решить самостоятельно, запуская новые продукты. Часть — решают другие компании, конкурируя со SWIFT.

Международные денежные переводы онлайн

Чтобы отправить перевод SWIFT, нужно знать полные банковские реквизиты получателя, ждать несколько дней и платить довольно высокую комиссию. Поэтому через два десятилетия после запуска SWIFT на рынке нашлись компании, которые решили эти проблемы.

Сооснователь PayPal Питер Тиль и Илон Маск

В 1998 году была основана PayPal. По сути, это была первая известная компания, занимающаяся дешевыми и быстрыми (по сравнению с банками того времени) денежными переводами в интернете. В настоящее время система используется во всем мире в основном для индивидуальных переводов и электронной торговли. Также на рынке появляются все новые компании, которые обеспечивают быстрый трансфер средств. Так, TransferWise, CurrencyFair и TransferGo работают с четко обозначенными обменными курсами и удобными интерфейсами, которые облегчают международный перевод денег. Большинство этих компаний взимают низкие комиссии или и вовсе предлагают сервис бесплатно. Например, TransferGo вместо перевода средств принимает депозит на свой счет в местном банке и производит платеж получателю со своего банковского счета в стране этого человека. Это экономит пользователям услуг около 90% на стоимости отправки денег домой, что выгодно как отправителю, так и получателю.

Новый SWIFT — Swift gpi

Несмотря на мощную конкуренцию, SWIFT находит новые способы выгодных денежных трансферов. Два года назад была запущена система SWIFT GPI, как ответ на рост популярности быстрых сервисов денежных переводов и криптовалютных платформ типа Ripple.

До появления SWIFT gpi, каждый банк не мог сообщить отправителю точное время поступления средств, комиссию за платеж и успех транзакции в целом. Ведь финучреждение располагало информацией только на своей стороне и не могло предугадать, как поведут себя банк-корреспондент и банк-получатель перевода.

SWIFT gpi изменил ситуацию — банки-участники смогли ознакомиться с маршрутом платежа еще до его отправления. Такой стандарт сделал платеж прозрачнее и предсказуемее для банка и клиента.

Половина глобальных платежей в SWIFT уже перешла на новый стандарт. В прошлом году его даже внедрил один украинский банк. В 2018 году через gpi-сервис SWIFT было переведено более $40 трлн.

Платежи на блокчейн

Наряду со SWIFT GPI развивается и другая система отправки денежных переводов — Ripple. Компания обещает еще более дешевые и быстрые трансферы за счет использования технологии блокчейн.

Вопрос только в том, сумеет ли новая система обойти SWIFT по популярности и подключить достаточное количество клиентов. Ведь сейчас услугами традиционного сервиса пользуется 10 тыс банков по всей планете.

В 2018 году к Ripple подключился ряд традиционных банков и сервисов денежных переводов. Чаще всего они используют три основных продукта Ripple: XCurrent, XRapid и XVia.

XCurrent позволяет передавать сообщения о транзакциях на базе распределенного реестра Ripple. Используя XCurrent, можно переводить только фиатные валюты. Платежи проходят в режиме реального времени. На xCurrent работают более 120 мировых банков, платежных операторов и финансово-кредитных корпораций. Среди них Banco Santander, PNC Financial Services и TransferGo, который ранее запустил бесплатные переводы в Индию на базе этой технологии.

XRapid интегрирует токен XRP в банковскую транзакцию. Это позволяет сократить стоимость обработки платежа на 70%, а время обработки транзакции — до нескольких минут. Ведь XRapid позволяет конвертировать традиционные деньги в токен XRP и совершать перевод в криптовалюте. О тестировании этой системы уже сообщили в MoneyGram и Western Union.

XVia помогает крупным компаниям, которые переводят деньги, получить доступ к информации в банках. xVia предлагает простой интерфейс, позволяющий клиентам отправлять международные платежи с подробной платежной информацией. Проект поддержали европейские и азиатские операторы переводов FairFX, RationalFX, Exchange4Free, UniPAY и MoneyMatch ради снижения эксплуатационных расходов, увеличения скорости перевода и прозрачности трафика платежей.

Банки и финансовые компании продолжают экспериментировать с блокчейном и другими технологиями. Как и с остальными финансовыми инновациями, эффект этого сотрудничества можно будет оценить лишь спустя время.

ВАС ЗАИНТЕРЕСУЕТ — Денежные переводы в Украину: обзор сервисов для фрилансеров и мигрантов

Telegram

Telegram

Viber

Viber