Степан Джус,

Global M&A Operational Officer, Mergewave Capital, Owner & Co-Founder Djubu Space, LLC

На что обращать внимание украинским компаниям, чтобы стать популярными на рынке международного частного капитала?

Недавно вышло достаточно много отчетов и аут луков по рынку M&A. Поделимся большинством трендов в одной статье, и дадим свои комментарии по всем позициям, которые будут влиять на рынок и нашу деятельность как в Украине, так и в Европе и в других странах

Несколько тезисов и гипотез, которые раскрывают тренды 2023 года по M&A в целом и в IТ-индустрии в частности:

1) Smaller deals and slower pace — чем меньше сделка, тем больше шансов на успех. Средние компании с 200+ работниками более интересны для приобретения.

2) «Now is not time to fall of love with M&A» (по словам PwC) — M&A останется основой экспансии новых клиентов и продаж с локального рынка на глобальный.

3) Сложный, но оптимистичный год – прогноз сделок, которые будут меньше по стоимости, но, возможно, их количество будет больше.

Следует разделять рынок M&A в Глобальном контексте и в Локальном, в частности, в Европе. Так вот, в Глобальном тренде будут превалировать следующие тенденции.

Объем сделок значительно замедлился по сравнению с рекордными темпами, установленными в прошлом году. В 2022 году на M&A влияли многочисленные факторы — геополитические потрясения, стремительный рост инфляции, повышение процентных ставок и опасение глобальной рецессии, которая продлится и в 2023 году.

По словам Дункана Смитсона, старшего директора отдела M&A WTW, будем наблюдать 5 трендов M&A на 2023 год:

1) Return of the ‘small item effect’ – возврат к небольшим сделкам (до $1 млрд).

2) Возможности в проблемных M&A. Сложная операционная среда будет способствовать росту количества компаний, которые отказываются от непрофильных активов в погоне за долгосрочным созданием стоимости.

3) Технологические M&A: В 2023 году ожидается волна приобретений на рынках искусственного интеллекта и машинного обучения. Независимо от того, используются новые технологии и таланты, выходят ли на новые рынки, слияния и поглощения остаются самым быстрым способом трансформации бизнеса.

4) Геополитическое влияние. После военной агрессии россии и нападения на Украину, почти все отказались от рынка азиатского агрессора. Следовательно, у украинских компаний есть шанс, что после завершения войны и победы Украины, рынок M&A здесь засияет новыми красками. Даже во время войны к нам [Mergewave Capital] обращалось достаточно много покупателей и продавцов, желающих приобрести или продать бизнес в Украине.

5) В центре внимания Environmental, social and governance (ESG) Due diligence покупателей станет более важным, чем когда-либо. Компании столкнутся со все большим усердием и давлением по прозрачности климатических рисков, социальной справедливости, устойчивому развитию и корпоративному управлению. «Зеленый» Due diligence, несомненно, на высоте.

Что касается Европейского рынка, то CMS совместно с Mergermarket, выделяют следующие возможные события:

1) Ожидания M&A высоки: 73% участников сделок ожидают, что уровень активности M&A в Европе вырастет в течение следующих 12 месяцев. Почти все сейчас рассматривают M&A.

2) Ожидается, что крупнейшим двигателем со стороны Покупателей (Buy-sides) будет наличие недооцененных целевых соглашений, тогда как со стороны продаж (Sell-sides) это будут сложные ситуации и переговоры.

3) Стоимость привлечения финансирования вырастет: 87% участников соглашений ожидают, что финансирование будет более жестким по сравнению с 2021/2022 годами. Это обусловлено сложностью поиска релевантных компаний.

4) ESG поднимается на повестку дня в сфере слияний и поглощений: 90% респондентов ожидают, что ESG усилит внимание к их соглашениям в течение следующих трех лет. Возьмем сектор переработки, целью которого является замкнуть цикл экономики для других отраслей, таких как упаковка. Это объясняет высокий уровень активности M&A в этом секторе. Участники рынка отдают себе отчет, что на рынке будет высок спрос на вторичное сырье.

Кратко о том, какие результаты скандинавские страны показали в этом году:

В первой половине 2022 года в скандинавском регионе было заключено 962 соглашения на сумму 56,3 млрд. евро. Это было значительное падение объема на 11% по сравнению с предыдущим годом, хотя стоимость выросла на 7%. Для сравнения, общий европейский M&A также наблюдал понижение объема на 8% и рост стоимости на 1%.

Наблюдалось обнадеживающее восстановление слияний и поглощений в скандинавских странах, что контрастировало со слабостью рынков капитала, где наблюдали меньше IPO из-за высоких процентных ставок, инфляции и более дорогого капитала.

Прямой капитал все еще занимает лидирующие позиции в регионе, а компании PE были сильно представлены среди 20 крупнейших приобретений в Северных странах в течение первого полугодия. Многие ведущие скандинавские PE игроки активно собирали деньги и видели большие сделки с их участием (например, Axcel в Дании, EQT в Швеции и HitecVision в Норвегии).

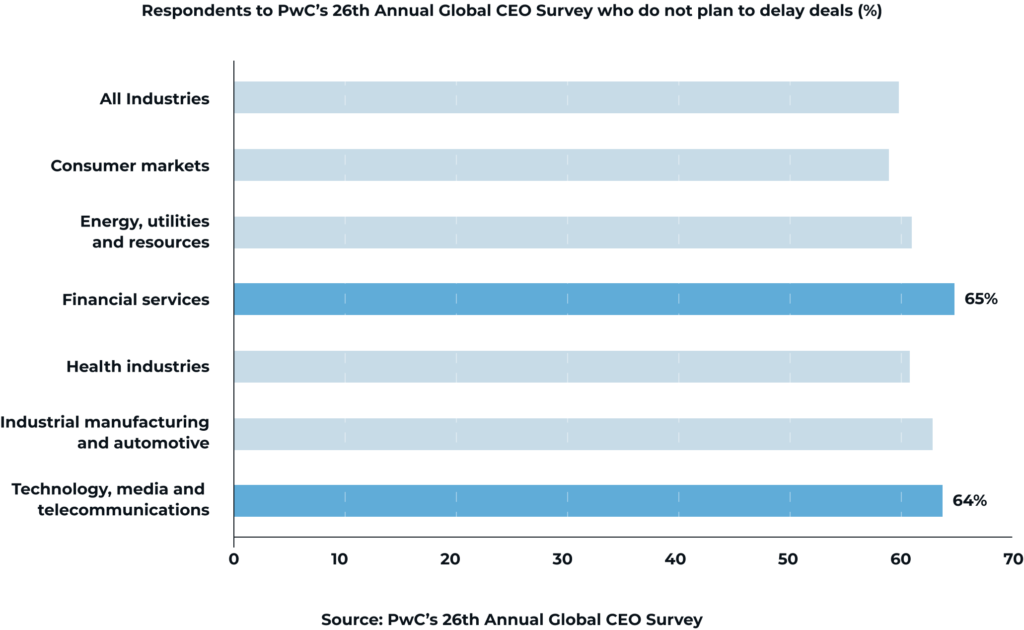

PwC в своем ежегодном отчете приводит данные по СЕО компаний, которые не планируют откладывать соглашения по M&A:

Отсюда, видим, что 2 крупнейших сектора – это Технологии, Телеком, Медиа (маркетинг) и Финансовые сервис (финтех, необанки) по 64% и 65% соответственно. Для нас [Mergewave Capital] это означает, что мы двигаемся в правильном направлении, поскольку большинство наших проспектов (Sell-sides) именно из этих отраслей.

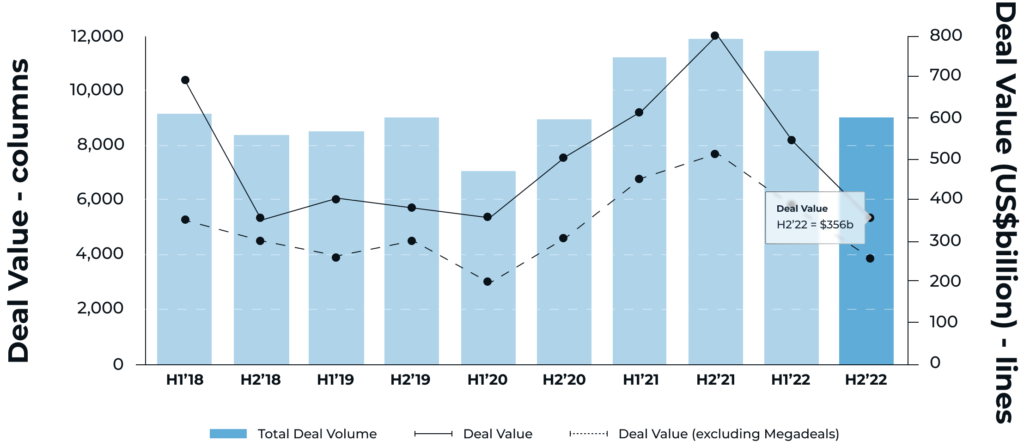

Что касается объемов сделок, то в регионе Европы наблюдалось уменьшение как стоимости, так и общего количества сделок ($255 млрд (без мегаугод) за ІІ полугодие 2022 на 8976 сделок), то есть средняя сделка была на уровне $28,4M.

При этом, как отмечает Reuters: «Некоторые продавцы все еще надеются на вчерашнюю цену, а некоторые покупатели все еще надеются получить вчерашнее финансирование, хотя эти вещи уже недоступны. Вот почему мы наблюдаем меньшую активность», — сказал Дирк Альберсмайер, сопредседатель глобального отдела M&A в JPMorgan.

Объемы слияний и поглощений в Соединенных Штатах упали примерно на 43% до 1,53 триллиона долларов, тогда как в Европе и Азиатско-Тихоокеанском регионе упали на 27% и 30% соответственно, причем объемы несколько превысили отметку в 900 миллиардов долларов.

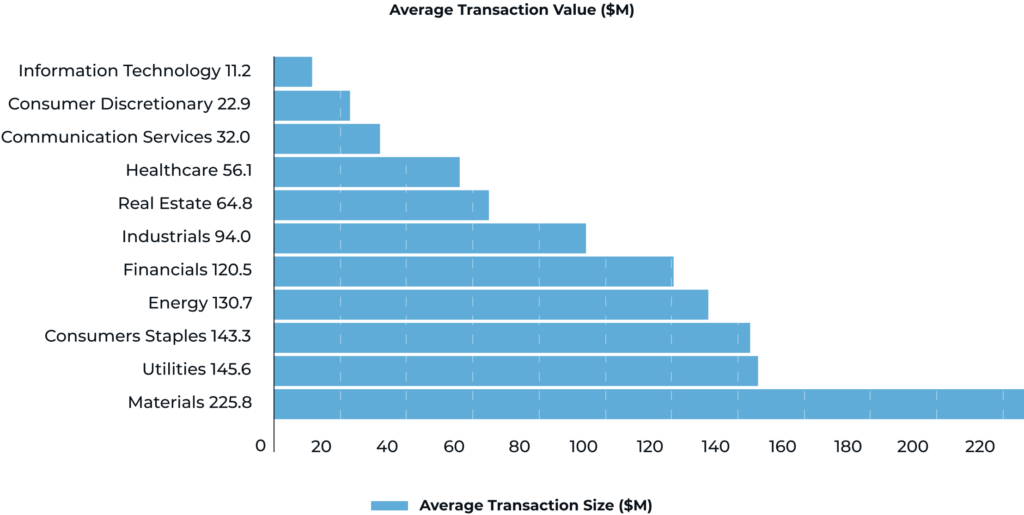

В то же время подтверждение гипотезы об уменьшении средней стоимости сделок дает и S&P Global Market. Например, средняя стоимость сделок ИТ-сектора составляет $11,2М, но финансовый сектор дает большую стоимость $120,5М вследствие сложности бизнеса и стоимости активов финучреждений. Интересной также становится энергетическая сфера, особенно в связи с бомбардировкой критической инфраструктуры Украины рашистскими ракетами. Прогнозируется определенный рост заинтересованности в данной сфере и альтернативных источниках энергии (солнечной, ветровой, гидро и др. возможными) – $130,7М.

Данные по состоянию на 4 июля 2022 г. включают сделки, объявленные или завершенные между 01.04.2022 г. и 30.06.2022 г., где покупатель приобрел контрольный пакет акций компании или актива. Источник: S&P Global Market Intelligence.

Выводы

Учитывая осторожные прогнозы рынка M&A в глобальных и локальных масштабах, мы можем утверждать, что наши гипотезы относительно развития, тенденций и трендов в 2023 году подтверждаются, в том числе и известными китами.

Учитывая, что рынок слияний и поглощений уменьшается в объеме стоимости, но не количества сделок, предполагаем, что ИТ, финансовый, энергетический и сервисный секторы будут звучать в сделках в этом году. Технический – поскольку средняя стоимость варьируется в пределах $10М и технологии только развиваются, в частности блокчейн и Web3, АИ и ML – а это достаточно оптимальная стоимость по компании с численностью 50-200+ человек (в зависимости от их финансовых показателей и стека технологий); финансовый – потому что есть всегда спрос на финтех, необанки и платежные сервисы для крупных банков-китов рынка; энергетический – поскольку это инфраструктурная составляющая, без которой сейчас очень сложно обходиться (интернет, освещение, питание и др.).

Поэтому создавать синергию и прибавочную стоимость украинские компании могут на данном рынке M&A именно в этих секторах.

Источники:

Global M&A Outlook 2023: Smaller deals and slower pace — WTW (wtwco.com)

A study of European M&A activity in 2023 | Boom & Gloom? CMS Outlook

CMS | Spotlight on M&A in the Nordics

Global M&A Industry Trends: 2023 Outlook : PwC

Dealmakers brace for slow 2023 recovery after global M&A sinks | Reuters

The Big Picture: 2023 M&A Outlook | S&P Global Market Intelligence (spglobal.com)

Telegram

Telegram

Viber

Viber