Степан Джус,

Global M&A Operational Officer, Mergewave Capital, Owner & Co-Founder Djubu Space, LLC

На що звертати увагу українським компаніям, щоб стати популярними на ринку міжнародного приватного капіталу?

Нещодавно вийшло досить багато репортів та аут луків щодо ринку M&A. Поділимося більшістю трендів в одному місці та дамо свої коментарі стосовно даних позицій, які будуть впливати на ринок та нашу діяльність як в Україні, так в Європі та інших країнах.

Декілька тез та гіпотез, які розкривають тренди 2023 року щодо M&A в цілому та в ІТ-індустрії зокрема:

1) “Smaller deals and slower pace” – чим менші угоди, тим більше шансів на успіх. Середні компанії з 200+ працівниками цікавіші для придбання.

2) “Now is not the time to fall out of love with M&A” (за словами PwC) – M&A залишиться основою експансії нових клієнтів та продажів з локального ринку на глобальний.

3) Складний, але оптимістичний рік – прогноз угод, які будуть менші за вартістю, але, можливо, їх кількість буде більшою.

Потрібно розділяти ринок M&A в Глобальному контексті та в Локальних, зокрема у Європі. Так ось, в Глобальному тренді будуть переважати наступні тенденції.

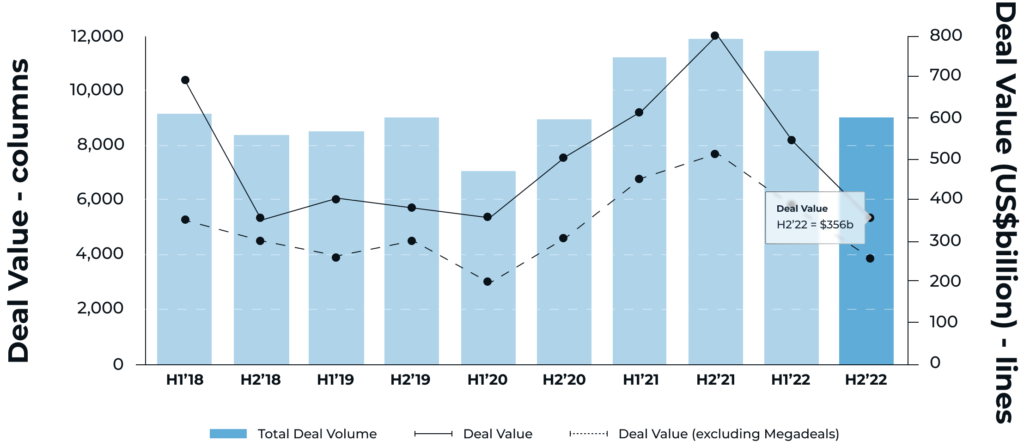

Обсяг угод значно сповільнився порівняно з рекордними темпами, встановленими минулого року. У 2022 році на M&A впливали численні фактори — геополітичні потрясіння, стрімке зростання інфляції, підвищення процентних ставок і побоювання глобальної рецесії, — яка триватиме й цього 2023 року.

За словами Дункана Смітсона, старшого директора відділу M&A WTW, будемо спостерігати 5 трендів M&A на 2023 рік:

- Return of the ‘small item effect’ – повернення до невеликих угод (до $1 млрд).

- Можливості в проблемних M&A.

Складне операційне середовище сприятиме зростанню кількості компаній, які відмовляються від непрофільних активів у гонитві за довгостроковим створенням вартості. - Технологічні M&A:

У 2023 році очікується хвиля придбань на ринках штучного інтелекту та машинного навчання. Незалежно від того, чи використовуються нові технології та таланти, чи виходять на нові ринки, злиття та поглинання залишаються найшвидшим способом трансформації бізнесу. - Геополітичний вплив.

Після військової агресії росії та нападу на Україну, майже всі відмовилися від ринку азійського агресора. Відтак, в Українських компаній є шанс, що після завершення війни та перемоги України, ринок M&A тут засяє новими барвами. Навіть в час війни до нас [Mergewave Capital] зверталися досить багато покупців та продавців, які бажають придбати чи продати бізнеси з України. - У центрі уваги Environmental, social and governance (ESG)

Due diligence покупців стане більш важливе, ніж будь-коли. Компанії зіткнуться з дедалі більшою ретельністю та тиском щодо прозорості кліматичних ризиків, соціальної справедливості, сталого розвитку та корпоративного управління. «Зелений» Due diligence, безсумнівно, на висоті.

Що стосується Європейського ринку, то CMS, спільно з Mergermarket, виділяють наступні можливі події:

- Очікування M&A є високими: 73% учасників угод очікують, що рівень активності M&A в Європі зросте протягом наступних 12 місяців. Майже всі зараз розглядають M&A.

- Очікується, що найбільшим рушієм з боку Покупців (Buy-sides) буде наявність недооцінених цільових угод, тоді як з боку продажу (Sell-sides) це будуть складні ситуації та переговори.

- Вартість залучення фінансування зросте: 87% учасників угод очікують, що фінансування буде жорсткішим порівняно з 2021/2022 роками. Це зумовлено складністю пошуку релевантних компаній.

- ESG підіймається на порядок денний у сфері злиття та поглинання: 90% респондентів очікують, що ESG посилить увагу до їх угод протягом наступних трьох років.Візьмемо сектор перероблення, який має на меті замкнути цикл економіки для інших галузей, таких як пакування. Це пояснює високий рівень M&A активності у цьому секторі. Учасники ринку усвідомлюють, що на ринку буде високий попит на вторинну сировину.

Коротко про те, які результати скандинавські країни показали цього року:

У першій половині 2022 року в скандинавському регіоні було укладено 962 угоди на суму 56,3 млрд євро. Це було значне падіння обсягу на 11% порівняно з попереднім роком, хоча вартість зросла на 7%. Для порівняння, загальний європейський M&A також спостерігав зниження обсягу на 8% і зростання вартості на 1%.

Спостерігалося обнадійливе відновлення злиттів і поглинань у скандинавських країнах, що контрастувало зі слабкістю ринків капіталу, де спостерігали менше IPO через високі відсоткові ставки, інфляцію та дорожчий капітал.

Прямий капітал все ще займає провідні позиції в регіоні, а компанії PE були сильно представлені серед 20 найбільших придбань у Північних країнах протягом першого півріччя. Багато провідних скандинавських PE гравців активно збирали гроші, і бачили великі угоди за їх участю (наприклад, Axcel у Данії, EQT у Швеції та HitecVision у Норвегії).

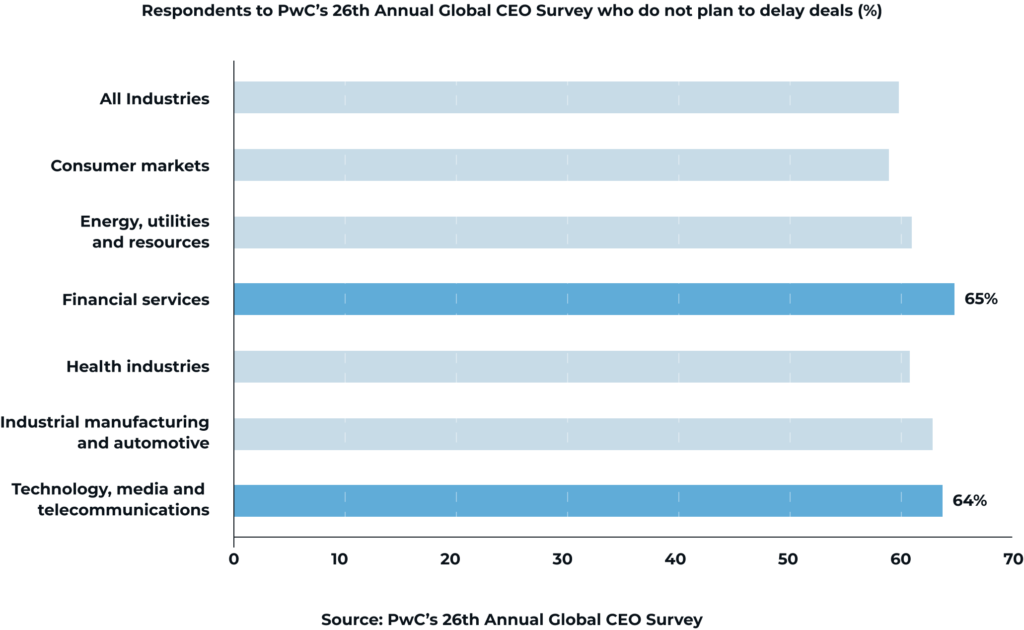

PwC у своєму щорічному звіті наводить дані щодо СЕО компаній, які НЕ планують відкладати угоди щодо M&A:

Звідси, бачимо, що 2 найбільших сектори – це Технології, телеком, медіа (маркетинг) та Фінансові сервіси (фінтех, необанки) по 64% та 65% відповідно. Для нас [Mergewave Capital] це означає, що ми рухаємося у правильному напрямку, оскільки більшість наших проспектів (Sell-sides) саме з цих галузей.

Щодо обсягів угод, то в регіоні Європи спостерігалось зменшення як вартості, так і загальної кількості угод ($255 млрд (без мегаугод) за ІІ півріччя 2022 на 8976 угод), тобто середня угода була на рівні $28,4M.

При цьому, як зазначає Reuters, «Деякі продавці все ще сподіваються на вчорашню ціну, а деякі покупці все ще сподіваються отримати вчорашнє фінансування, хоча ці речі вже недоступні. Ось чому ми спостерігаємо меншу активність», — сказав Дірк Альберсмаєр, співголова глобального відділу M&A в JPMorgan.

Обсяги злиттів і поглинань у Сполучених Штатах впали приблизно на 43% до 1,53 трильйона доларів, тоді як у Європі та Азійсько-тихоокеанському регіоні впали на 27% і 30% відповідно, причому обсяги трохи перевищили позначку в 900 мільярдів доларів.

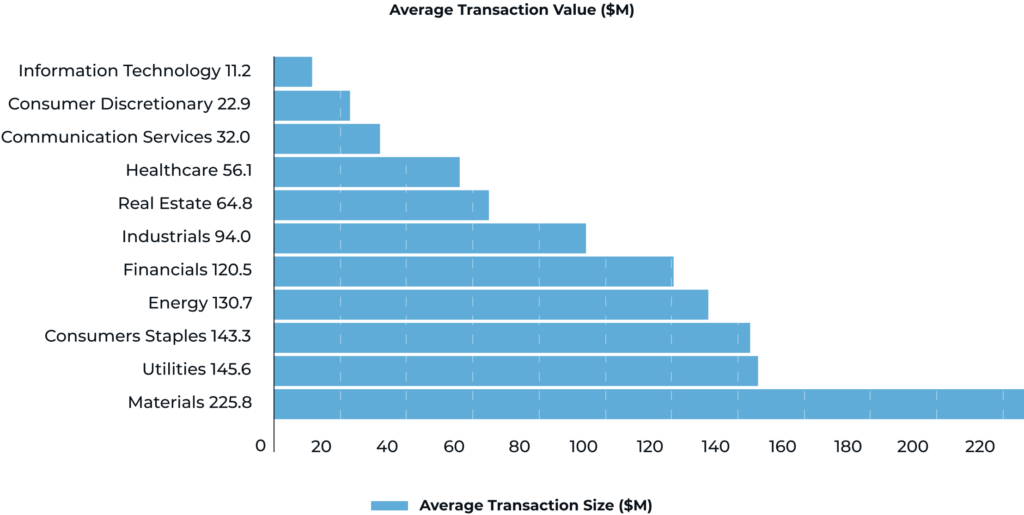

В той самий час, підтвердження гіпотези щодо зменшення середньої вартості угод дає і S&P Global Market. Для прикладу середня вартість угод ІТ-сектору становить $11,2М, але фінансовий сектор дає більшу вартість $120,5М внаслідок складності бізнесу та вартості активів фінустанов. Цікавим також стає енергетична сфера, особливо у зв’язку із бомбардуванням критичної інфраструктури України рашистськими ракетами. Прогнозується певне зростання зацікавленості в даній сфері та альтернативних джерелах енергії (сонячній, вітровій, гідро та ін. можливими) – $130,7М.

Дані станом на 4 липня 2022 р. Включає угоди, оголошені або завершені між 01.04.2022 р. і 30.06.2022 р., де покупець придбав контрольний пакет акцій компанії чи активу. Джерело: S&P Global Market Intelligence.

Висновки

З огляду на обережні прогнози щодо ринку M&A в глобальних та локальних масштабах можемо стверджувати, що наші гіпотези щодо розвитку, тенденцій та трендів у 2023 році підтверджуються, в тому числі й відомими китами.

З огляду на те, що ринок злиттів та поглинань зменшується в об’ємі вартості, але не кількості угод, то припускаємо, що ІТ, фінансовий, енергетичний та сервісний сектори будуть звучати в угодах в цьому році. Технічний – оскільки середня вартість варіюється в межах $10М і технології тільки розвиваються, зокрема блокчейн та Web3, АІ та ML – а це досить оптимальна вартість за компанії з чисельністю 50-200+ осіб (в залежності від їх фінансових показників та стеку технологій); фінансовий – бо є завжди попит на фінтех, необанки та платіжні сервіси для великих банків-китів ринку; енергетичний – оскільки це інфраструктурна складова, без якої зараз дуже складно обходитись (інтернет, освітлення, харчування та ін.).

Тому створювати синергію та додаткову вартість українські компанії можуть на даному ринку M&A саме в цих секторах.

Джерела:

Global M&A Outlook 2023: Smaller deals and slower pace – WTW (wtwco.com)

A study of European M&A activity in 2023 | Boom & Gloom? CMS Outlook

CMS | Spotlight on M&A in the Nordics

Global M&A Industry Trends: 2023 Outlook : PwC

Dealmakers brace for slow 2023 recovery after global M&A sinks | Reuters

The Big Picture: 2023 M&A Outlook | S&P Global Market Intelligence (spglobal.com)

Telegram

Telegram

Viber

Viber