Для тех, кто пока не решил, как принимать платежи на сайте, разберем основные понятия, связанные с платежами онлайн

Как принимать платежи онлайн Фото: necpayments.com

Предприниматели, только начинающие знакомиться со сферой обработки платежей, часто сталкиваются с десятками новых терминов. Платежный шлюз, оператор платежей, мерчант-аккаунт — все эти термины абсолютно ничего для них не значат. И что еще хуже, люди часто считают эти термины взаимозаменяемыми. Однако это не так.

Хоть все эти термины и связаны с обработкой платежей, означают они далеко не одно и то же. В этой статье разберемся в каждом из них.

Что такое платежный шлюз (payment gateway)?

Платежный шлюз — это техническое решение, позволяющее владельцам онлайн-бизнесов принимать оплату на веб-сайте с помощью банковских карт. Данный шлюз является связующим звеном между сайтом и эквайринговым партнером. Он обеспечивает проверку данных клиентов в минимальные сроки, а также шифрует информацию для предотвращения утечки данных.

Выбирая надежный платежный шлюз, торговцам и поставщикам услуг нужно убедиться, что он соответствует стандартам PCI DSS.

Внутри платежного шлюза происходит обмен информацией (между банком-эмитентом, торговцем, клиентом и банком-эквайером). Даже если стандартная транзакция происходит всего за 10 секунд, процесс обмена информацией (информационный поток) содержит девять шагов.

Обратная сторона: что происходит после того, как покупатель нажал “Купить”

Крупный украинский банк запустил новый сервис для покупки ж/д билетов. Фото: emerchantpay.com

1. Пользователь делает заказ онлайн и решает оплатить его кредитной картой. Он нажимает на кнопку “Купить” и веб-сайт перенаправляет его на страницу оплаты, где он вводит данные кредитной карты. Он подтверждает действие и переходит на следующий этап.

2. Данные, введенные пользователем, отправляются торговцу, который перенаправляет их в платежный шлюз (вместе с суммой заказа).

3. Далее следует запрос авторизации, отправленный платежным шлюзом банку-эквайеру а затем и международной платежной системе (IPS — MasterCard/AmEx/Visa). Таким образом банк-эмитент убеждается что карточка покупателя существует и действительна.

4. В случае, если карта защищена 3D Secure, клиента перенаправят на страничку с формой для ввода пароля (чтобы убедиться что он владелец карты). Как только пароль подтверждается, банк-эмитент отправляет уведомление IPS.

5. IPS передает подтверждение банку-эквайеру.

6. Платежный шлюз запрашивает, чтобы банк-эквайер снял с платежной карты сумму заказа.

7. Банк-эмитент выясняет, достаточно ли средств на счету клиента. Если достаточно, он отправляет необходимую сумму денег и подтверждает транзакцию IPS.

8. Masterсard/AmEx/ Visa отправляет подтверждение банку-эквайеру и платежному шлюзу.

9. В течение 15 минут торговец получает информацию по транзакции в случае ее успешного проведения. Сразу после этого средства снимаются со счета владельца карты.

Платежный сервис (Payment Service Provider или PSP)

Оператор платежей или поставщик платежных услуг (Payment Service Provider или PSP) — это компания, которая предоставляет торговцам и банкам онлайн-сервисы по осуществлению электронных платежей различными способами. Среди них — оплата обычными банковским картами, платежи с банковского счета напрямую, электронные деньги и т. д.

Каждый оператор платежей использует специальное программное обеспечение (ПО) для обработки, хранения и анализа транзакций торговца.

Мерчант-аккаунт

Мерчант аккаунт — это договор между торговцем и банком-эквайером, который позволяет первому получать и обрабатывать платежи по кредитным картам. Деньги, списанные с карточки (дебетовой или кредитовой) поступают на банковский счет компании благодаря процессинговому центру.

Мерчант-аккаунт необходим для тех, кто хочет расширить аудиторию. Все больше и больше людей желают платить за товары и услуги не наличными, а кредитными картами.

Чтобы убедиться в правильности выбора, следует обратить внимание на некоторые детали.

На что следует обратить внимание при выборе поставщика мерчант-аккаунта

✔️ какими картами пользуются клиенты

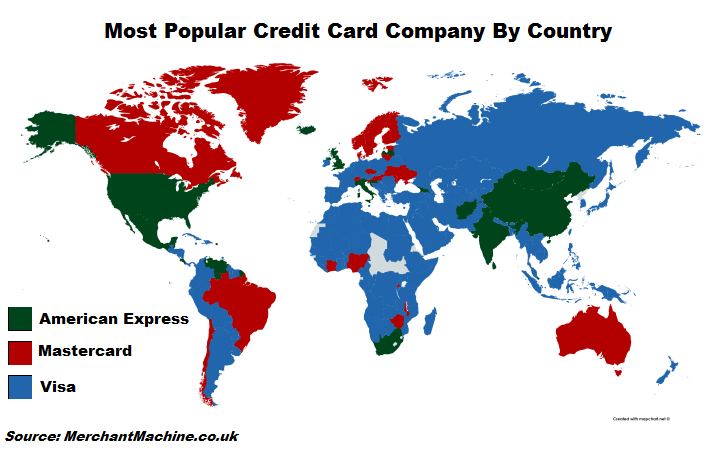

По статистике, Visa занимает 1-е место в списке популярности кредитных карт в более чем 120 странах, но не факт что у клиентов конкретного торговца карты этой ПС будут преобладать. Поэтому стоит провести исследование, прежде чем начинать работу.

✔️ выбрать платежную модель

В зависимости от того, какие товары и услуги предлагает торговец, бизнес должен быть в состоянии предложить различные модели платежей – единоразовый платеж или повторяющийся платеж. Условия у этих видов платежей разные, поэтому следует озвучить все детали и нюансы до подписания соглашения.

✔️ Рассмотреть все возможные местные варианты

Наиболее подходящий вариант — обращение в местный банк. Исключение — международный бизнес. В этом случае открытие счета в местном банке значительно замедлит процесс обработки платежей.

✔️ Проверка веб-сайта

Любой поставщик мерчант-аккаунтов проверит веб-сайт торговца на соответствие требованиям Masterсard и Visa. К проверке стоит подготовиться заранее.

Четкое понимание этих трех терминов – платежный шлюз, платежный сервис и мерчант-аккаунт, помогут совершить первые шаги в мир онлайн-бизнеса.

ВАС ЗАИНТЕРЕСУЕТ — В кафе и на фестивалях: как принимать платежи со смартфона в Украине

Telegram

Telegram

Viber

Viber