АЛЕКСЕЙ АМИТАН

АЛЕКСЕЙ АМИТАН

Генеральный директор Bredley Holding, глава комитета по офлайн кредитованию ассоциации «ВАФК»

![]()

Лето принесло с собой послабление карантина — и украинцы смогли вернуться к работе. Однако COVID-19 выявил ряд экономических и социальных проблем, в числе которых доступность финансовых услуг. Карантинные ограничения ухудшили уровень финансовой инклюзии в стране.

Фото: BBVA.com

Банки приостановили работу некоторых отделений или ввели ограничения для клиентов. По данным НБУ, с начала года количество структурных подразделений банков сократилось на 422. Кроме того финансовые учреждения были вынуждены пересмотреть скоринговые модели в сторону ужесточения. В результате количество людей, которые не имеют доступа к финуслугам, выросла.

Степень вовлеченности населения в финансовую систему напрямую влияет на развитие экономики страны и рост благосостояния людей. Финансовая инклюзия — это стимул для роста ВВП, но также и социальная задача борьбы с бедностью. В условиях пандемии доступ к финансам жизненно важен, поскольку из-за карантина у людей сократился доход. Финансовая инклюзия столкнулась с самым большим испытанием за последние годы. Исследование компании Trusted Digital Identity показало, что 41% потребителей по всей Европе не могли получить финансовые услуги из-за карантинных ограничений и отсутствия доступа к цифровым опциям.

В Украине такой статистики пока нет, но было много исследований на тему готовности украинцев к кризису. Они показали, что финансовая “подушка” была лишь у половины опрошенных. При этом в июле только официальное количество безработных составило 517 тыс человек.

Поскольку кризис затронул многих, занять денег у семьи или друзей стало сложнее. Люди вынуждены обращаться за кредитами, чтобы удержать себя или бизнес на плаву. В свою очередь кредиторы в такой ситуации рискуют увеличить портфель неработающих кредитов. По прогнозам S&P Global, убытки от невыплаченных кредитов банков во всем мире в этом году составят $1,3 трлн.

Правительства разных стран объявили о мерах стимулирования, в числе которых денежные выплаты и всевозможные варианты “кредитных каникул”, чтобы помочь уязвимым слоям населения. Например, правительство Японии подготовило рекордный по объему пакет стимулов — 108,2 трлн иен ($994 млрд), что равно пятой части ВВП страны.

В Украине программ поддержки населения и бизнеса такого масштаба нет, но введены социальные выплаты и действует закон №3297, который запрещает начислять штрафы по кредитам во время коронавирусного карантина и в течение 30 дней после его завершения. Многие государства ввели подобные моратории на штрафы по кредитам, предоставив возможность отсрочки выплат по займу. Однако, откладывая выплаты на три и более месяцев, заемщик накапливает проценты по непогашенному долгу, выплатить которые сразу после карантина будет непросто в условиях кризиса. Сложно назвать эту меру эффективной, “кредитные каникулы” подходят далеко не всем. Полагаться только на моратории во время кризиса — слишком упрощенно. Особенно, если карантин продлится больше года, как предрекает Госпродпотребслужба. “Дешевые” кредиты также не дадут большого эффекта в долгосрочной перспективе.

Очевидно, что карантин негативно повлиял на уровень финансовой инклюзии. В то же время закрытие филиалов и сокращение времени работы финансовых учреждений стимулировало клиентов использовать онлайн и мобильный банкинг. По данным НБУ, количество безналичных операций в первом квартале превысило 1,1 млн. шт. (85,4% всех операций), а сумма — 503 млрд грн. или 54,6% от суммы всех операций с карточками (в прошлом году, по итогам первого квартала, показатель составлял 49,7%). Пандемия стала катализатором для развития финтех-проектов, которые предлагают более удобные финансовые решения, в основе которых: удаленная идентификация, цифровые платежи, цифровой кредитный скоринг и андеррайтинг.

Тем не менее, финтех-компании не могут решить проблему инклюзии самостоятельно, потому что она сложнее, чем включение или исключения определенной категории людей в финансовую систему. Часть незабанкированного населения находится в труднодоступных регионах, где нет стабильной связи и развитие инфраструктуры в таких регионах экономически невыгодно, особенно во время пандемии. Эта задача для регулятора и правительства. Важно найти такой баланс сотрудничества между государством и финтехом, когда первые обеспечат среду, благоприятную для инноваций, а вторые смогут направить силы на экономический рост.

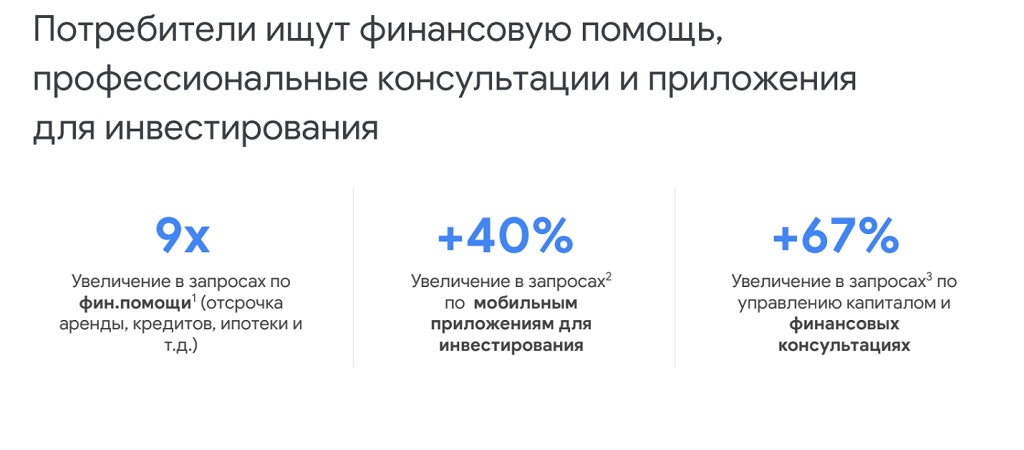

Обязательным условием развития фининклюзии в Украине также остается увеличение уровня финансовой грамотности. Опросы и исследования показывают, что значительная часть населения не доверяет финансовым учреждениям. И этот разрыв не заполнить только инновациями. В то же время ситуация меняется, пандемия заставила людей задуматься о своем финансовом здоровье, важности накоплений. Согласно исследованию Google количество запросов на финансовые консультации увеличилось на 67% (за период 09.06.2019 – 21.03.2020).

Мы не раз за время карантина слышали фразу: “мир не будет прежним”. Однако изменения не будут такими быстрыми, как хотелось бы. COVID-19, безусловно, ускорит интеграцию людей в финансовую систему и консолидацию рынка финуслуг в будущем. Но сначала нужно выйти из кризиса. Финансовая инклюзия людей с низкими доходами, а также малого и среднего бизнеса может стать буфером для преодоления социальных и экономических последствий пандемии.

ЧИТАЙТЕ ТАКЖЕ: Жизнь online: как COVID-19 повлияет на цифровое кредитование?

Telegram

Telegram

Viber

Viber