КЕЙТ ЩЕГЛОВА

КЕЙТ ЩЕГЛОВА

соучредитель Global Payments Day, TOP-50 Fintech Global

![]()

За несколько месяцев 2020-го глобальный рынок трансграничных платежей изменился больше, чем за последнее десятилетие. Об этом говорили на Global Payments Day — конференции, посвященной рынку глобальных платежей

Global Payments Day является ответом на бурное развитие рынка трансграничных платежей. Впервые конференция прошла в прошлом году, а сегодня эта тема является ведущей на топовых финансовых ивентах мира и зафиксирована как приоритетная на уровне G20. Партнерами конференции в этом году стали крупнейшие компании-лидеры платежной индустрии и инноваций в финансовой сфере:

- Platinum Partner — компания Mastercard

- Генеральный партнер — Raiffeisen bank Aval

- Инновационний партнер — Concord Bank

- Партнеры — Adorsys и NovaPay

- Медиа-партнеры: PaySpace Magazine, Клуб Банкир, Ukrainian Fintech Hub, Фуэте

«Этот рынок сильно изменился под влиянием пандемии. Сегодня участники рынка глобальных платежей меняют операционные модели, инвестируют в новые технологии и стремятся максимально удовлетворять потребности «new normal». Как результат — бурное развитие ecommerce, особенно на зрелых рынках с развитым сегментом финтеха, появление новых трансграничных финансовых продуктов и активизация роли центробанков по выпуску цифровых валют (CBDC)», — Кейт Щеглова, соорганизатор конференции и TOP50 Fintech Global.

Глобальные тренды рынка трансграничных (глобальных) платежей охватывают достаточно широкий спектр тем — от открытого банкинга до цифровых валют.

«Из докладов спикеров мы увидели, что все эти темы актуальны и для Украины. В частности, НБУ разработал и подал в парламент Закон о платежных услугах, участники рынка уже строят цифровую инфраструктуру на базе API, растет количество трансграничных предложений и емкость рынка, а финрегулятор расширяет спектр инновационных проектов (включая open banking, удаленную идентификацию и верификацию, CBDC т.д.). Итак, можно сказать, что украинский рынок неплохо подготовлен к new normal и мировым трендам рынка глобальных платежей», — отметил Александр Карпов, гендиректор ЕМА.

Рассмотрим основные тренды и драйверы рынка глобальных платежей в течение последних лет и в этом году чтобы понять, чего ожидать в ближайшее время и в последующие годы.

Влияние пандемии

Согласно исследованию компании BIS, емкость рынка и количество трансграничных операций неизменно росли с 2011 года. В то же время, говорят исследователи, только несколько месяцев этого года изменили рынок больше, чем последнее десятилетие.

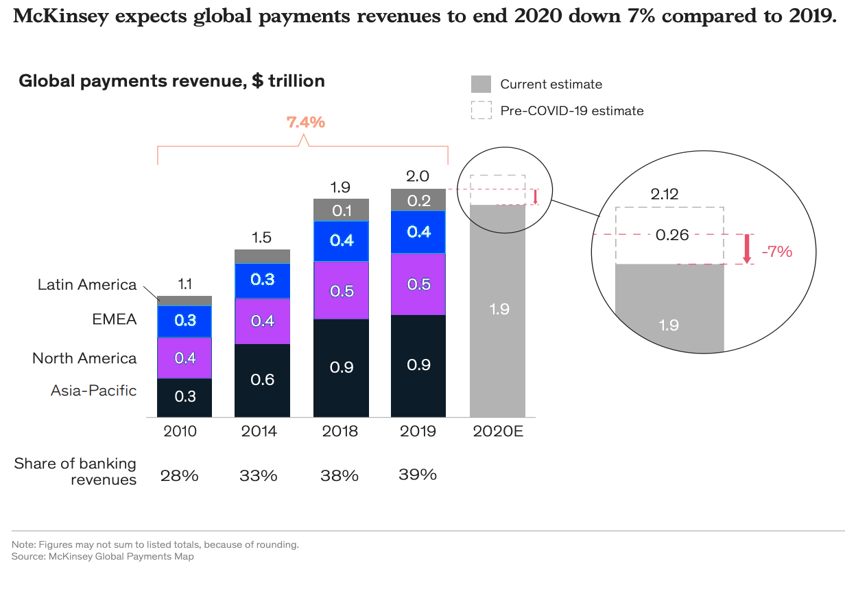

Ковид19 имел немалое влияние на рынок. Закрытые границы, которые ограничили поток туристов и работников, привели к сокращению объемов и доходов рынка трансграничных платежей на 22% в первом полугодии этого года. Хотя, полагают исследователи, второе полугодие должно быть более мягким и по году рынок продемонстрирует лишь 7%-ное падение в доходах (это примерно сумма в $ 140 млрд.). Всего в 2019 году доходы от рынка трансграничных платежей составили $2 трлн.

В то же время исследование отмечает, что пандемия значительно повысила важность наличия быстрых, дешевых и прозрачных глобальных транзакций и стимулирует развитие инноваций в этой сфере и ecommerce. Это подтверждает и то, что в этом году G20 повысило приоритетность развития трансграничных платежей, объясняя это решение тем, что этот сегмент экономики очень важен для экономического роста, глобального развития и финклюзии, особенно учитывая то, что сегодня глобальные платежи дороже, медленнее, не слишком доступны и менее прозрачные чем локальные.

«Пандемия стала существенным вызовом для бизнеса и каждого потребителя, но вместе с тем ускорила диджитализацию во всех ее проявлениях. С точки зрения кешлес-технологий рост бесконтактных и онлайн-оплат, токенизация и развитие оплат носибельными средствами — все это стало устойчивым трендом как в Европе, так и в Украине. Так, например, в Европе токенизированные оплаты по результатам сентября выросли на 30% по сравнению с докризисным периодом, а доля оплат в электронной коммерции в течение года достигала 41% от общего объема операций покупки с использованием карт Mastercard. Однако вместе с ростом популярности цифровой коммерции еще более важными становятся вопросы безопасности, и здесь на помощь приходят технологии — биометрическая аутентификация, токенизация в электронной коммерции и тому подобное. Именно те решения, которые смогут обеспечить бесшовность в использовании сервисов и лучший пользовательский опыт в сочетании с надежностью и безопасностью, будут задавать дальнейшее тренд рынка», — подчеркнул Юрий Батхин, вице-президент по развитию бизнеса Mastercard в Украине и Молдове.

Изменения в потребительском поведении

Лишь несколько месяцев 2020-го кардинально изменили постоянную картину рынка глобальных платежей за все предыдущее десятилетие, говорят исследователи из McKinsey.

На фоне глобального падения доходов рынка глобальных платежей из-за запрета вылетов и сокращения занятости и объемов туризма (бизнес-туризма) трансграничный e-commerce стал исключением и продемонстрировал значительный глобальный прирост. В первом полугодии 2020-го потребители потратили $347 млрд в онлайн на покупки у американских ритейлеров, что на 30% выше аналогичного периода 2019 года. Показатели продаж Amazon за второй квартал 2020-го продемонстрировали 40%-ный рост относительно аналогичного периода 2019 года и тройное увеличение продаж в категории продуктовых позиций. UPS и PayPal отчитались о двойном росте трансграничных операций и стоимости проданных товаров. По данным Finanso.se, в 2020 году рынок европейских цифровых платежей продемонстрирует рекордный объем в $802 млрд (рост на 9,9% относительно 2019 года) и до 2023 года достигнет отметки в $1 трлн.

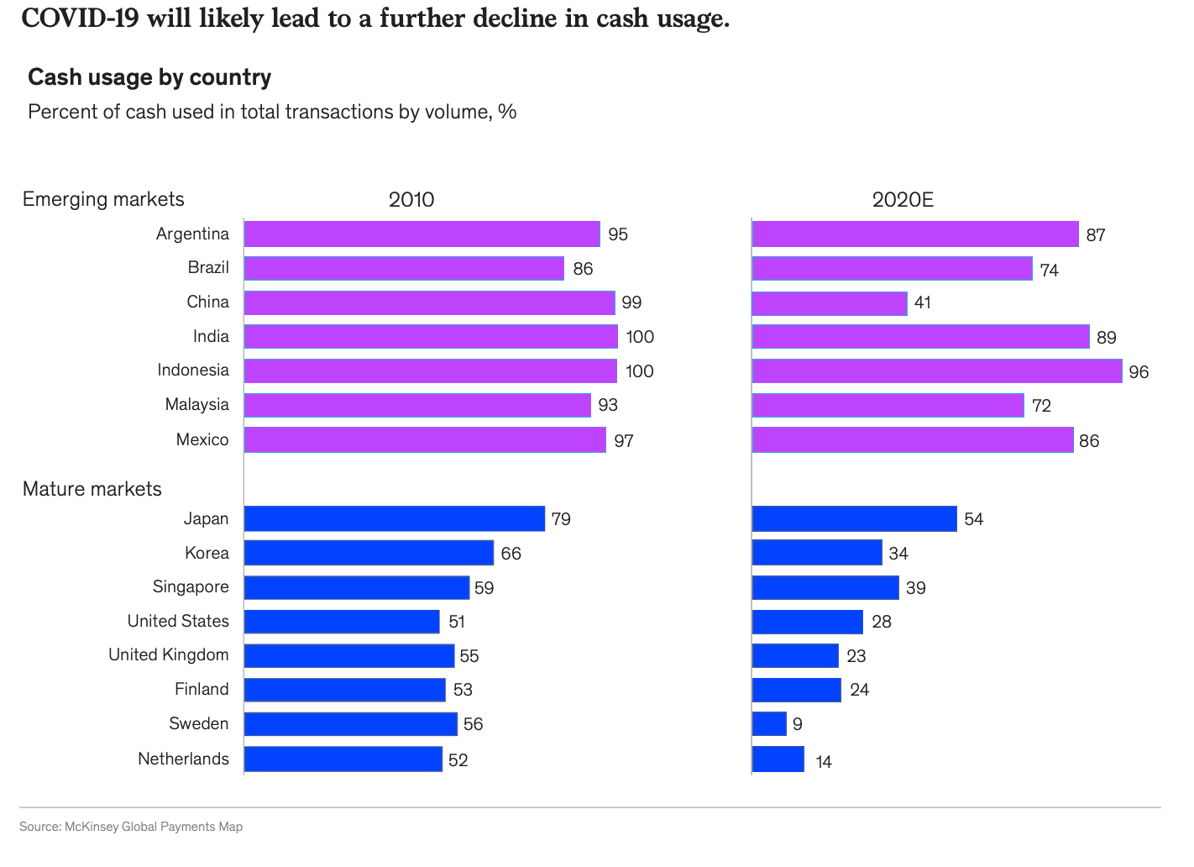

В целом глобальный кризис и быстрая смена потребительского поведения привели к переосмыслению операционных моделей в бизнесе по всему миру, к росту e-commerce и сокращению наличных операций.

Роль банков на рынке глобальных платежей-2025

Самая глобальная платежная конференция SIBOS, которая проходила в октябре этого года, много внимания уделила именно теме трансграничных платежей. Ведущие участники глобального рынка, принимавших участие в выступлениях и дискуссионных панелях, выразили ключевые мысли:

- Развитие открытого банкинга в мире очень важен для становления рынка трансграничных платежей: «Open banking = Open data = Open finance», — отмечает Пол Штодар (Paul Stoddart), President, New Payment Platform Mastercard.

- Для рынка трансграничных платежей важно развивать глобальные и локальные кооперации. Например, речь может идти о приобретении крупными международными игроками локальных клиринг-хаусов, что повышает эффективность работы всей системы, предоставляет доступ к BIGDATA и позволяет повысить скорость платежей.

- Роль центробанка в становлении рынка трансграничных платежей огромна — от развития локальной системы расчетов до внедрения инновационных стандартов (включая psd2, iso20022, GDPR, кибербезопасность и т.д.), отметила Виктория Клиланд (Victoria Cleland), Chair | CPMI Task Force on cross-border payments.

- Важно тестировать инновации, улучшающие клиентский опыт. Как пример — недавний эксперимент HSBC, когда 4 млн клиентов получили токен для доступа в онлайн-банкинг вместо кард-ридера. «Эксперименты с цифровыми валютами в рамках государственно-частного партнерства позволяют ускорять поиск новых решений в кроссбордере», — отметила Диана Риз (Diane S Reyes), Group General Manager and Global Head of Liquidity and Cash Management HSBC. Как пример — проект Jasper (совместный эксперимент с цифровыми валютами Банка Англии, Банка Канады, MAS и ряда коммерчесих банков, включая HSBC. Ознакомиться с репортом четвертой фазы эксперимента можно здесь).

- BIGDATA и скорость платежей. Важная стандартизация для повышения эффективности анализа больших данных и усиления безопасного доступа в глобальном разрезе и в рамках международных платежных экосистем, считает Дэвид Уотсон, Chief Strategy Officer SWIFT.

CBDC и рынок глобальных платежей

На сегодняшний день более 80 центробанков мира изучают, развивают и тестируют цифровые валюты. Однако пока остается много вопросов без ответов — какова настоящая цель, можно ли строить на этой основе трансграничную инфраструктуру, какие риски и выгоды, централизованный или децентрализованный путь, какое влияние на структуру ликвидности и валютные курсы.

«CBDC — это как поезд, который мчится на огромной скорости и пока мы не знаем, куда именно, но понимаем, что должны быть частью этого путешествия …», — говорит Скотт Хендри (Scott Hendry), Senior Director Financial Technology Банка Канады.

Рекомендации и зарубежный опыт развития CBDC, которым в рамках платежной конференции SIBOS поделились регуляторы Канады, Франции и Китая:

- Внедрение CBDC не должно подрывать существующую систему осуществления платежей.

- Внедряя цифровые валюты, нужно учитывать необходимые изменения в законодательстве. Как пример — изменение процедуры подписания транзакций и переход на полностью цифровые форматы.

- Использование CBDC может повысить эффективность кроссбордера. В то же время, есть много вопросов, которые потребуется решить — например, вопрос с курсом обмена, что может значительно увеличивать стоимость таких транзакций и CBDC не решит эту проблему. Вопрос эффективности для всех участников новой системы — ключевой.

- В ходе развития проекта CBDC для Центробанка очень важно обеспечивать равный доступ к финансовой системе всех слоев населения, чтобы проект не стал с инклюзивного эксклюзивным. Нужно продумать форматы идентификации и допуска в систему тех, у кого есть смартфоны и тех, у кого их нет.

- Запуск CBDC требует развитой системы цифровой идентификации населения — в идеале запускать такой проект при наличии национальной системы идентификации населения, а также в условиях отрегулированной процедуры KYC для дистанционного онбордингу новых клиентов. Также важно обеспечить равный доступ всех участников банковского рынка к работе с CBDC.

- Централизованные или децентрализованные модели — пока открытая дискуссия. Какой формат окажется лучшим для частного сектора и центробанка — выбор конкретной юрисдикции.

- Масштабирование CBDC в ритейле — ключевой вопрос в ходе запуска такого проекта. Народный Банк Китая решил базироваться на постоянной инфраструктуре Alibaba Group и запускать CBDC с ними в партнерстве. «Наличие готовой инфраструктуры и партнерства центробанка с частным сектором — ключевой вопрос эффективности и скорости масштабирования проекта на ритейл-рынке…», — рассказал Чангчун Му (Changchun Mu), Director of Digital Currency Institute Народного Банка Китая.

Больше узнать о конференции Global Payments Day2020, учредителями которой выступают журнал Future и ЕМА, можно по ссылке.

Telegram

Telegram

Viber

Viber