CMO платежного провайдера Platon

![]()

На мой взгляд, одним из показателей зрелости рынка является доступность информации о нем, его динамике, объеме и других ключевых показателях. Эта информация позволяет игрокам объективно оценивать свою эффективность, а также строить прогнозы и, тем самым, оценивать свои перспективы.

И пока участники рынка не пришли к идее консолидации данных для формирования панельного исследования, наша компания готова поделиться имеющимися информацией и видением.

Обзор рынка микрокредитования в Украине Фото: itstep.az

Кто мы, и откуда у нас данные?

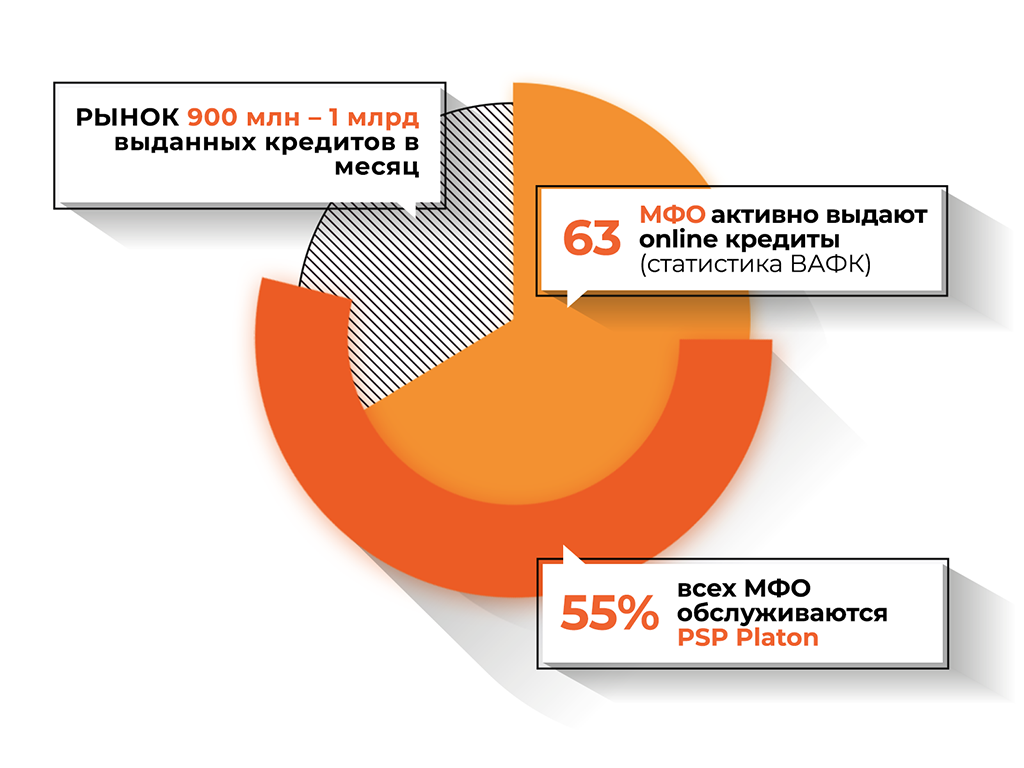

Прежде, чем перейти к цифрам, я хотел бы ответить на вопрос – «Кто вы вообще такие, чтобы рассказывать о PDL (payday loan) рынке?». Действительно, как вышло, что PSP Platon рассказывает о рынке PDL? Для себя я давно выделил определенный тип компаний, которые я называю «Широко известные в узких кругах». Исходя из названия, вы легко догадались, что это тип компаний, который занимает доминирующую позицию в определенной, часто специфической сфере. Так вот, PSP Platon – именно такая компания, которая благодаря «заточенному» техническому продукту сумела стать первой в данной нише и является партнером для 35 МФО. Если брать за основу данные, предоставленные нашими друзьями из ВАФК (Всеукраинская ассоциация финансовых компаний), то на сегодняшний день на рынке насчитывается порядка 63 компаний, активно выдающих микрозаймы до зарплаты в онлайне.

И последний вопрос, на который я хочу ответить прежде, чем переходить к цифрам – «зачем мы это делали?». Как я выше уже упоминал, ниша МФО является ключевой для нас и ее результаты напрямую влияют на результаты нашей компании.

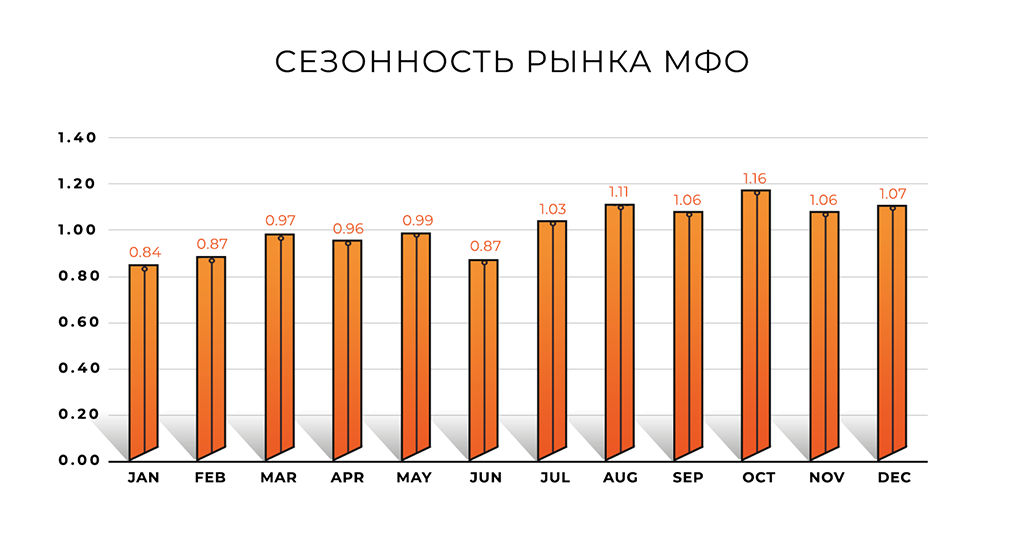

Сезонность

Первым и одним из наиболее важных и полезных показателей является сезонность. С помощью данного коэффициента можно прогнозировать результаты, оценивать свою динамику по отношению к рынку и распределять маркетинговые активности более рационально.

Хочется отметить, что показатель сезонности в период роста рынка определить достаточно проблематично, ввиду отсутствия возможности определения доли «сезонности» и «роста рынка» в общем показателе роста.

Необходимо отметить, что общее отклонение факта от плана, построенного на этой сезонности, у нас составило -2,45%, то есть план оказался выше факта.

Сама сезонность строилась относительно выдаваемых кредитов, без учета возвратов.

Сразу хочу отметить, что рынок очень неоднороден и результаты компаний могут сильно отличаться. Показатели роста крупных игроков значительно выше среднерыночных, но об этом мы поговорим отдельно.

Средний размер кредита 2018 и 2019

Еще одним важным идентификатором, который можно использовать – это средний размер выдаваемого кредита. Данные приведены в месячной динамике – 2018 год, 2019 год и изменение y2y.

Средневзвешенный показатель размера выдаваемого кредита вырос на 9,3% по отношению к 2018 году. Уровень роста кредитов очень близок к среднему уровню инфляции в Украине (январь-июнь 2018 к январю-маю 2019 года, по данным Госстата), который составил 9%, и, скорее всего, обусловлен им. Если данное утверждение верно, то к концу года мы можем ожидать средний размер выданного кредита на уровне 2550 грн. По сути, средний кредит вырос на ту же сумму, но пока сложно сказать, совпадение это или напрямую зависимые показатели. Более точную взаимосвязь можно будет увидеть к концу года.

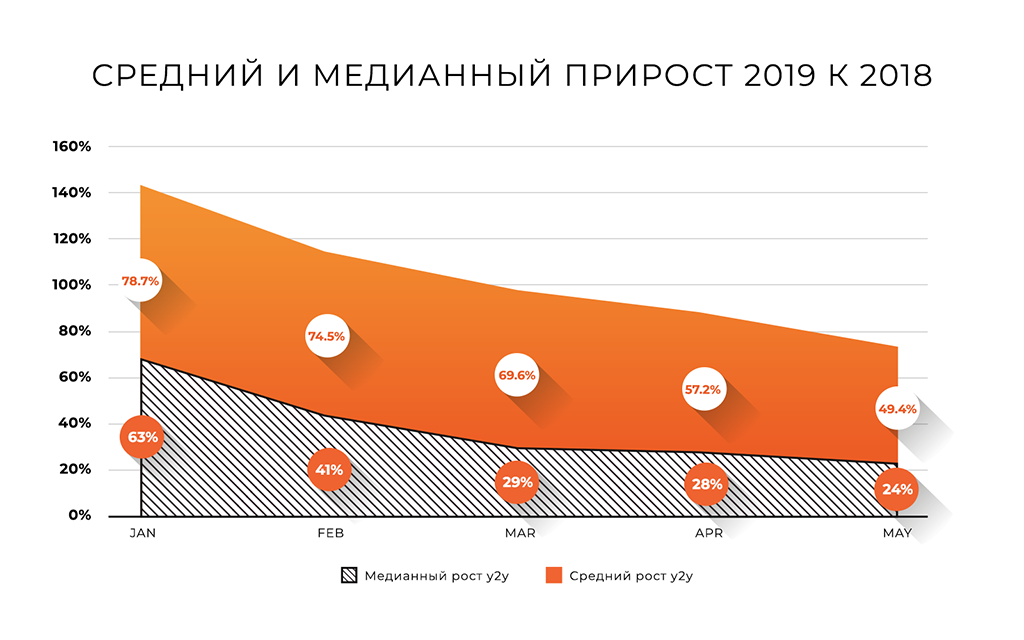

Медианный и средний рост 2019

Вот мы и добрались до «неоднородности рынка». В ходе нашего небольшого исследования мы обнаружили серьезные расхождения в показателях разных компаний. Сезонность является производной деятельности всех игроков рынка, но при переходе к частным случаям мы наблюдали ярко выраженное отклонение в пользу крупных игроков.

В графике сравнения медианного и среднего приростов (сравниваем месяц 2019 года к месяцу 2018 года) компаний мы видим, что средний прирост рынка выше медианного, из чего можем сделать вывод – крупные компании имеют более высокие показатели роста. Крупные компании занимают все более доминирующую позицию на рынке. По нашей оценке, 10% компаний генерируют 75% всего объема выдаваемых кредитов. Динамика их роста в 2 раза выше, чем у среднестатистического участника рынка. Лучшие результаты показывают компании с уровнем выдачи кредитов не менее 40 млн грн в месяц. Справедливости ради, есть несколько компаний, показывающих результаты роста, сравнимые с лидерами, но при этом объем выдачи у них значительно меньше 40 млн в месяц. Это доказывает, что качественный подход к работе дает результат даже в условиях конкуренции с игроками, имеющими значительно большие ресурсы.

Ну и напоследок мы попытались дать оценку объему рынка по показателю выдачи кредитов. Собрав информацию о посещаемости сайтов крупнейших кредитных организаций и транспонировав на нее результативность, мы получили результат в 900-1000 млн грн в месяц.

Я уверен, что в будущем рынок консолидируется и через исследовательскую компанию типа GFK или организацию типа ВАФК начнет собирать информацию для панельных исследований, а также получит хороший инструмент для анализа и оценки своей эффективности.

Очень надеюсь, что данный материал станет полезным для наших партнеров и просто для всех заинтересованных в развитии рынка PDL. Если у Вас есть какие-либо вопросы, пишите в LinkedIn или Facebook — я постараюсь ответить на них)

ВАС ЗАИНТЕРЕСУЕТ — Что будет, если не платить кредит в Украине

Telegram

Telegram

Viber

Viber