CMO платiжного провайдера Platon

![]()

На мій погляд, одним з показників зрілості ринку є доступність інформації про нього, його динаміку, обсяг та іншi ключовi показники. Ця інформація дозволяє гравцям об’єктивно оцінювати свою ефективність, а також будувати прогнози і, тим самим, оцінювати свої перспективи. І поки учасники ринку не прийшли до ідеї консолідації даних для формування панельного дослідження, наша компанія готова поділитися наявними інформацією і баченням.

Огляд ринку мiкрокредититiв Фото: itstep.az

Хто ми, і звідки у нас дані?

Перш, ніж перейти до цифр, я хотів би відповісти на питання – «Хто ви взагалі такі, щоб розповідати про PDL ринок?». Дійсно, як вийшло, що PSP Platon розповідає про ринок PDL? Для себе я давно виділив певний тип компаній, які я називаю «Широко відомі у вузьких колах». Виходячи з назви, ви легко здогадалися, що це тип компаній, якi займають домінуючу позицію в певній, часто специфічній сфері. Так ось, PSP Platon – саме така компанія, яка завдяки технічному продукту зуміла стати першою в даній ніші і є партнером для 35 МФО. Якщо брати за основу дані, надані нашими друзями з ВАФК, то на сьогоднішній день на ринку налічується близько 63 компаній, що активно видають мікропозики до зарплати в онлайні.

І останнє питання, на яке я хочу відповісти перш, ніж переходити до цифр – «навіщо ми це робили?». Як я вище вже згадував, ніша МФО є ключовою для нас і її результати безпосередньо впливають на результати нашої компанії.

Сезонність

Першим і одним з найбільш важливих і корисних показників є сезонність. За допомогою даного коефіцієнта можна прогнозувати результати, оцінювати свою динаміку по відношенню до ринку і розподіляти маркетингові активності більш раціонально.

Потрібно зазначити, що показник сезонності в період зростання ринку визначити досить проблематично, зважаючи на відсутність можливості визначення частки «сезонності» і «зростання ринку» в загальному показнику зростання.

Варто підкреслити, що загальне відхилення факту від плану, побудованого на цій сезонності, у нас склало -2,45%, тобто план виявився вищим за факт. Сама сезонність будувалася щодо виданих кредитів, без урахування повернень. Відразу хочу наголосити, що ринок дуже неоднорідний і результати компаній можуть сильно відрізнятися. Показники зростання великих гравців значно вищі за середньоринкові, але про це ми поговоримо окремо.

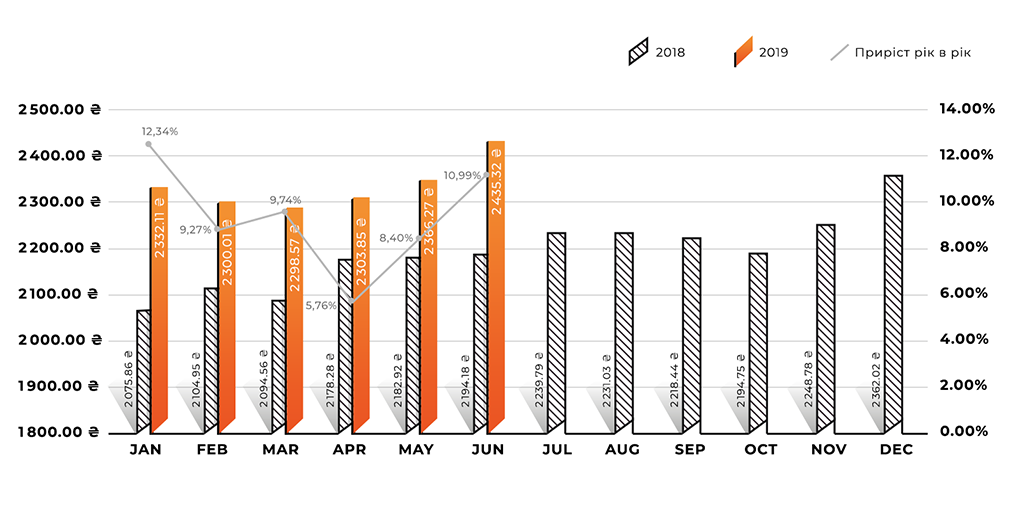

Середній розмір кредиту 2018 і 2019

Ще одним важливим ідентифікатором, який можна використовувати, є середній розмір кредиту, що видається. Дані наведені в місячній динаміці – 2018 рік, 2019 рік і зміна y2y.

Середньозважений показник розміру кредиту виріс на 9,3% по відношенню до 2018 року. Рівень зростання кредитів дуже близький до середнього рівня інфляції в Україні (січень-червень 2018 до січня-травня 2019 року, за даними Держстату), який склав 9%, і, швидше за все, обумовлений ним. Якщо дане твердження вірне, то до кінця року ми можемо очікувати середнього розміру виданого кредиту на рівні 2550 грн. По суті, середній кредит виріс на ту ж суму, але поки складно сказати, збіг це чи безпосередньо залежні показники. Більш точний взаємозв’язок можна буде побачити до кінця року.

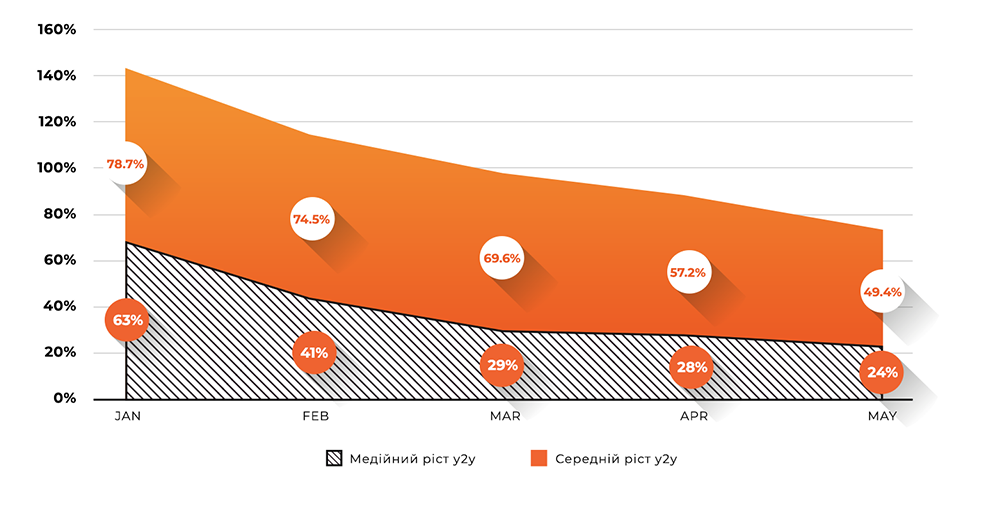

Медіанне і середнє зростання 2019

Ось ми і дісталися до «неоднорідності ринку». В ході нашого невеликого дослідження ми виявили серйозні розбіжності в показниках різних компаній. Сезонність є похідною діяльності всіх гравців ринку, але при переході до окремих випадків ми спостерігали яскраво виражене відхилення на користь великих гравців.

Середнiй та медiанний прирiст 2019 до 2018

У графіку порівняння медіанного і середнього приростів (порівнюємо місяць 2019 року до місяця 2018 року) компаній ми бачимо, що середній приріст на ринку вище за медіанне, з чого можемо зробити висновок – великі компанії мають більш високі показники зростання.

Великі компанії займають все більш домінуючу позицію на ринку. За нашою оцінкою, 10% компаній генерують 75% всього обсягу виданих кредитів. Динаміка їх зростання в 2 рази вище, ніж у середньостатистичного учасника ринку. Кращі результати показують компанії з рівнем видачі кредитів не менше 40 млн грн на місяць.

Але є кілька компаній, що показують результати зростання, які можна порівняти з лідерами, але при цьому обсяг видачі у них значно менше 40 млн на місяць. Це доводить, що якісний підхід до роботи дає результат навіть в умовах конкуренції з гравцями, які мають значно більші ресурси. Ну і на завершення ми спробували дати оцінку обсягу ринку за показником видачі кредитів.

Зібравши інформацію про відвідуваність сайтів найбільших кредитних організацій та транспонувавши на неї результативність, ми отримали результат в 900-1000 млн грн на місяць.

Я впевнений, що в майбутньому ринок консолідується і через дослідницьку компанію типу GFK або організацію типу ВАФК почне збирати інформацію для панельних досліджень, а також отримає хороший інструмент для аналізу та оцінки своєї ефективності.

Сподіваюсь, що даний матеріал стане корисним для наших партнерів і просто для всіх зацікавлених у розвитку ринку PDL. Якщо у вас є будь-які питання, пишіть в LinkedIn або Facebook – я намагатимуся відповісти на них).

ВАС ЗАЦIКАВИТЬ: Що буде, якщо не платити кредит в Україні

Telegram

Telegram

Viber

Viber