Разделение на раунды помогают предпринимателям и инвесторам находить друг друга

Фото: pixabay.com

Из более 3000 заявок, поступивших в Украинский фонд стартапов, профинансировано всего лишь больше ста. Получить грант непросто, что объясняется высокими рисками, которые, впрочем, являются неотъемлемой составляющей стартап-экосистемы. Но если некоторые инвесторы не против рисковать, то другие склонны поддерживать только те стартапы, которые достигли определенного уровня развития. Раунды финансирования как раз призваны помочь предпринимателям и инвесторам быстрее находить друг друга. PaySpace Magazine решил разложить по полочкам, какие есть раунды, и что предусматривает каждый из них.

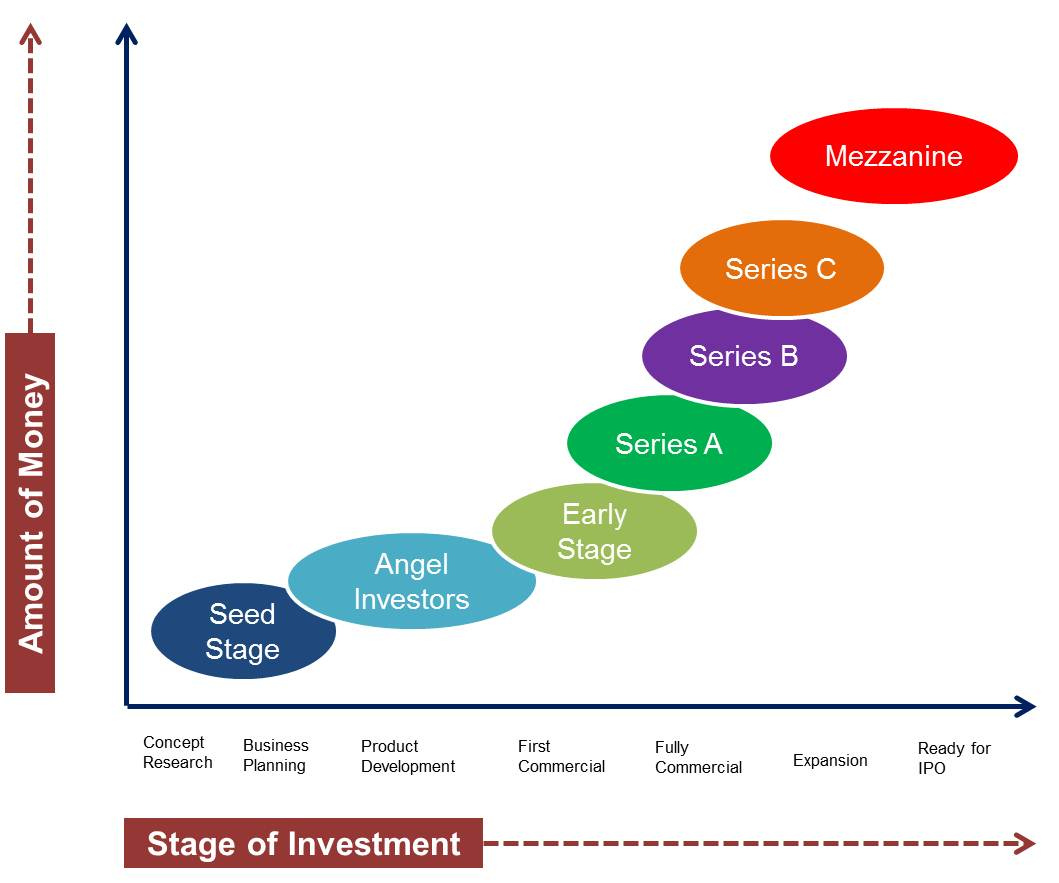

В общем различают три ранних этапы привлечения средств (pre-seed, seed и раунд А) и более поздние (В, С …). Многие предприятия тратят месяцы или даже годы на поиски финансирования, тогда как другие могут обойти некоторые этапы и быстрее нарастить капитал. К примеру, облачный ассистент для проверки грамматики и орфографии Grammarly стартовал в 2017-м с раунда В и привлек $110 млн.

Перед началом любого раунда финансирования аналитики проводят оценку соответствующей компании. Она зависит от многих факторов, таких, как уровень управления, опыт, размер рынка и риски. Эта оценка влияет на выбор раунда финансирования, а также на сумму инвестиций, на которую может рассчитывать стартап.

Каждая следующая стадия предусматривает возможность привлечения больших сумм. Фото: daglar-cizmeci.com

Стадия Pre-seed

Наиболее ранняя, «предпосевная» стадия, как правило, вообще не включается в перечень раундов финансирования. Это этап, когда основатели компании только начинают свою деятельность и часто сами же и выступают главными спонсорами. Также они могут обратиться к родственникам и друзьям, или даже к незнакомцам, которые поверят в их проект. По сути на этом этапе продается идея или имя самого основателя.

Стадия Seed

Так наз. посевное финансирование — это первый официальный этап привлечения инвестиций. Это ранняя финансовая поддержка, «семена», из которых, подобно растению, вырастит полноценный бизнес. В этом случае инвестор учитывает успешную бизнес-стратегию, настойчивость и преданность участников стартапа. А предприниматели надеются, что seed-финансирование поможет им в проведении исследования рынка и разработке продукции. Большинство компаний, которые привлекают посевное финансирование, оцениваются где-то в пределах $3 — 6 млн. На этой стадии круг потенциальных инвесторов шире: учредители, друзья, семья, инкубаторы, акселераторы, ангелы, венчурные компании. Seed-инвесторы рискуют, однако благодаря диверсификации своих портфелей, все равно получают прибыль.

Раунд А

В этом раунде участвуют бизнесы, которые уже имеют клиентскую базу, стабильный доход или какой-то другой ключевой показатель эффективности. Инвестирование на этом этапе тоже связано с риском, поскольку компания все еще может находиться на стадии запуска или разработки продукта. Она стремится привлечь $2 — 16 млн, которые могут быть использованы для масштабирования продукта на различных рынках.

Фото: pixabay.com

В рамках финансирования серии А инвесторы ищут не просто замечательные идеи, а компании, которые умеют эти идеи превратить в успешный бизнес, который зарабатывает деньги. Поэтому фирмы, которые проходят этот раунд, оцениваются в $23 млн. Эксперты констатируют: все чаще компании для генерирования капитала в рамках раунда А прибегают к краудфандингу (сбору средств от общественности на спецплатформах). Частично это объясняется тем, что стартапы, которые успешно привлекали финансирование на стадии seed, уже не могут заинтересовать инвесторов на этом этапе.

Раунд B

Несколько более высокие оценки и размеры инвестиций предусматривает следующий раунд — В. Здесь, как правило, инвесторы ожидают, что стартап уже показывает положительную динамику дохода и числа клиентов. Эти факторы свидетельствуют о том, что компания или товар находятся на стадии, когда риски для вложений ниже. Инвестиции серии B могут составить $10 — 30 млн. На этом раунде предприниматели ожидают привлечь венчурных инвесторов для дальнейшего развития своего бизнеса — расширения команд, масштабирования на новые рынки.

Раунд С

Серия С подходит для компаний с историей успеха, которые нацелены покупать другие компании, занять большую долю рынка, разрабатывать новые продукты и услуги. Инвестиции на этом этапе часто превышают $30 млн. Среди активных вкладчиков раунда С — хедж-фонды, инвестиционные банки, частные инвестиционные компании и тому подобное. Вкладывая капитал, они надеются как минимум его удвоить.

ЧИТАЙТЕ ТАКЖЕ: 50 самых инновационных финтех-стартапов по версии Forbes

Telegram

Telegram

Viber

Viber