И улучшают жизнь представителям меньшинств

Еще в 2010 году издание InvestmentNews заявило, что представители социальных меньшинств могут значительно обогатить финансовый сектор. Однако, как отметила президент компании Harris & Harris Wealth Management Group Занейлия Харрис в июньской публикации, многие финучреждения нацелены на богатых потребителей с ликвидными активами на сумму более $1 млн. При этом банки и финкомпании сами отказывают себе в большем количестве клиентов, ведь действительно богатые люди составляют лишь 10% населения страны. Если бы финучреждения стали более инклюзивными, это открыло бы им доступ к клиентской базе в более ста миллионов человек — согласно исследованию эксперта, около 50% американцев (без привязки к их расовой принадлежности) имеют на счетах менее $100 тыс.

«В результате я наблюдаю, что мои коллеги нацелены исключительно на эту небольшую группу, а не помогают менее обеспеченным людям, которые стремятся к лучшей жизни и экономическому положению,» — отметила Харрис.

Почти десять назад Всемирный банк назвал повышение финансовой инклюзии ключевым фактором в борьбе с бедностью и улучшением общего благосостояния. Ранее мы подробно рассказывали, как банки, финансовые компании и регуляторы помогают ВБ в достижении этой цели. Сегодня редакция PaySpace Magazine делится подборкой сервисов и услуг финансового рынка, нацеленных на улучшение качества жизни социальных меньшинств и сокращение неравенства.

Финансовые сервисы для людей с низким доходом

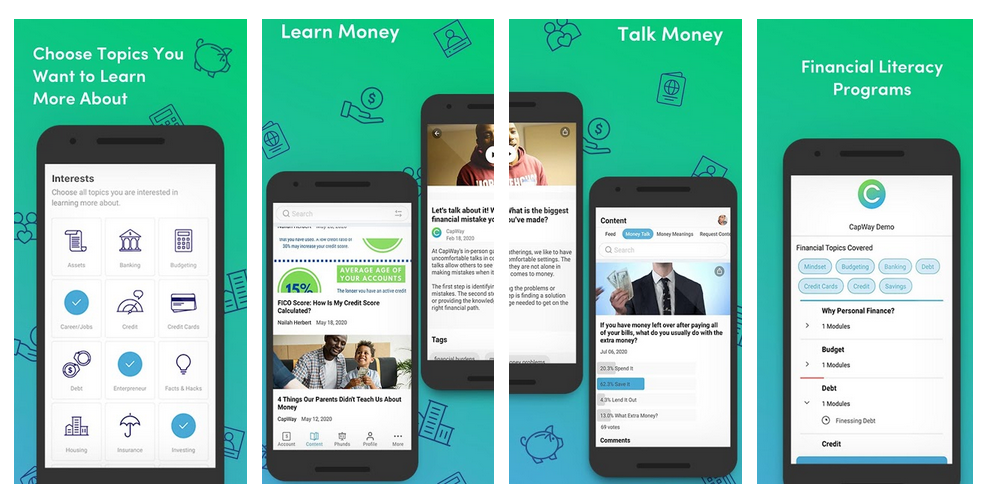

CapWay — необанк, основанный молодой афроамериканкой Шиной Аллен. По ее словам, идея создать собственный бизнес возникла у нее из-за проблем с финансовой инклюзией в ее родном городке, где все местное население обслуживал лишь один банк. Цель стартапа — предоставить доступ к финансовым услугам 30 млн американцам без банковского счета, в частности людям с низким доходом. Чтобы привлечь потребителей, CapWay делает акцент на отсутствии скрытых комиссий и прозрачности своей работы.

«Когда дело касается ваших денег, мы стараемся избавить вас от догадок и сюрпризов,» — говорится на сайте банка.

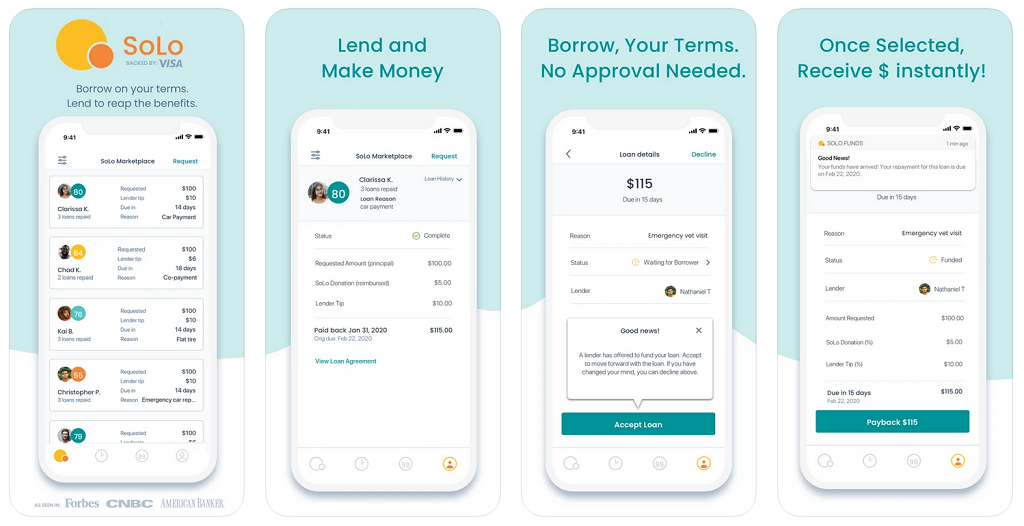

Другой сервис SoLo Funds также нацелен на потребителей с низким доходом, а точнее — на людей, живущих от зарплаты до зарплаты. Платформа предлагает доступ к различным предложениям по кредитам через мобильное приложение. При этом клиенты сами устанавливают сумму и сроки возврата займа, который они могут получить в день заявки.

Кредиты для студентов

Компания MPOWER Financing предоставляет займы в размере от $2 тыс до 50 тыс студентам на обучение в США и Канаде без привязки к кредитной истории. Пользователи могут использовать ссуды для покрытия всех расходов, связанных с университетом, включая обучение, учебники, питание, жилье и медицинскую страховку. Во время учебы и в течение 6-месячного льготного периода после ее окончания студенты могут выплачивать только проценты по кредиту. Погашение кредита доступно онлайн в любой валюте. Как сообщается, миссия MPOWER — в снижении финансовых барьеров для международного образования.

Мобильные банки для BIPOC

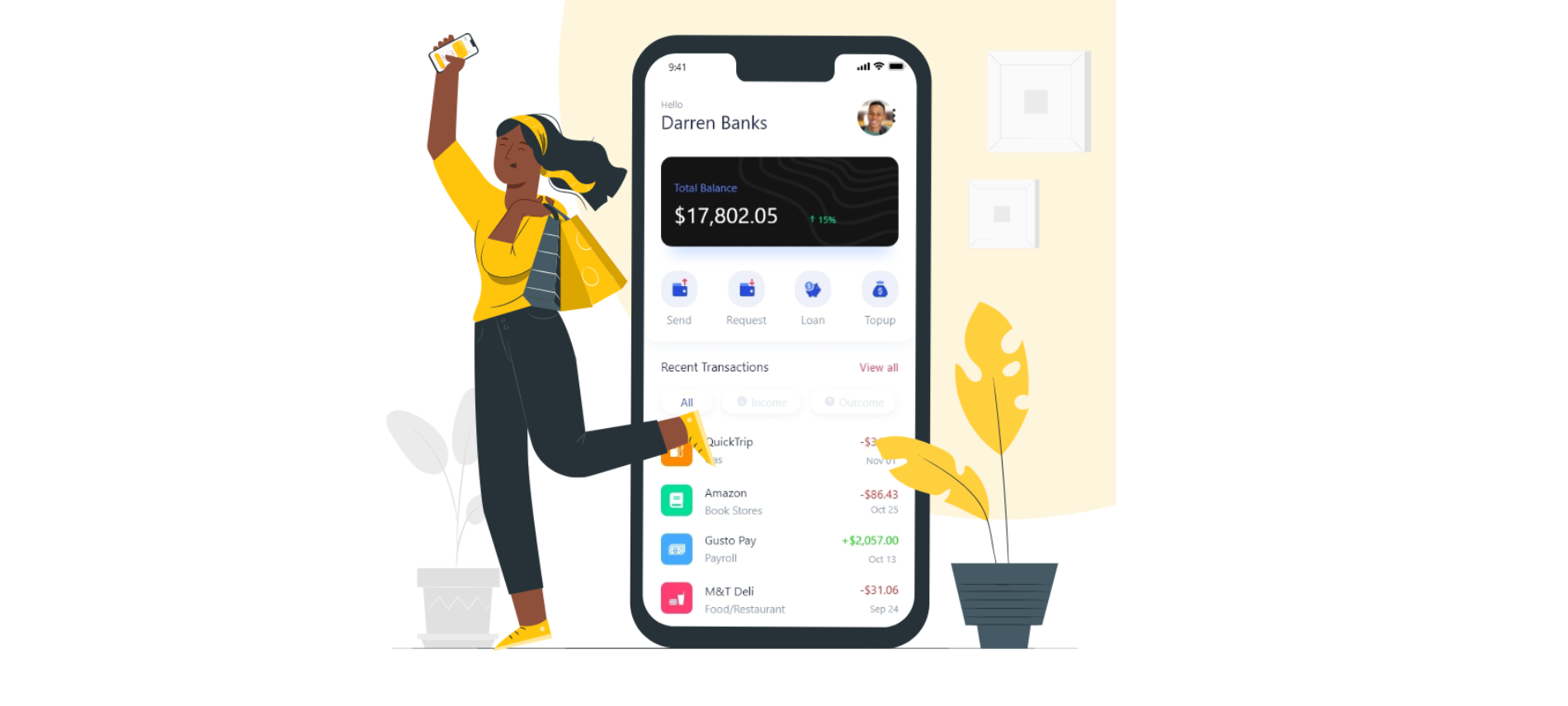

В октябре в США запустился Greenwood — мобильный банк для афроамериканцев и латиноамериканцев — физлиц и предпринимателей. Финансовые услуги стартапа включают текущие и сберегательные счета, депозиты и P2P-переводы, глобальную сеть банкоматов, Apple и Android Pay, а также двухдневные авансы до зарплаты для клиентов, пользующихся услугой Direct Deposit — прямого зачисления средств на счет.

Основателями Greenwood являются создатель кабельной сети Bounce TV Райан Гловер и рэпер-активист Майкл «Киллер Майк» Рендер. Компания, в состав топ-менеджеров которой также входит бывший мэр Атланты Эндрю Янг, в июне этого года собрала более $3 млн в виде начального финансирования.

В ноябре компания Tenth запустила необанк для афроамериканцев. Название стартапа отсылает к эссе «The Talented Tenth» афроамериканского общественного деятеля Уильяма Эдуард Бёркхардта Дюбуа. Он выступал за получение высшего образование хотя бы «одаренной десятой частью» (talented tenth) темнокожих американцев во благо развития общины.

Как сообщается, миссия проекта — искоренение разрыва в уровне благосостояния с помощью повышения финансовой грамотности. В частности, банк помогает клиентам вести учет своим деньгам, накапливать сбережения, получать доступ к страхованию, управлению частным капиталом и финансовым консультациям в режиме реального времени.

Сервисы для мигрантов

В 2015 году в Великобритании заработал первый мобильный банк для мигрантов и экспатов Monese. Стартап основан выходцем из Эстонии Норрисом Коппелом, который в свое время сам столкнулся с бюрократическими трудностями, пытаясь открыть банковский счет в Соединенном Королевстве. Среди перечня предоставляемых услуг: мгновенное открытие счета через мобильное приложение, мониторинг его текущего состояния, дешевые глобальные платежи и бесконтактная дебетовая карта. Также приложение позволяет устанавливать еженедельный или ежемесячный бюджет.

Для открытия счета необходимо проживать в любой стране Европейского экономического пространства (страны ЕС, Норвегия, Исландия и Лихтенштейн). Банк также располагает многоязычной командой поддержки и приложением на 14 языках: английском, французском, немецком, бразильском португальском, европейском португальском, болгарском, итальянском, испанском, румынском, польском, чешском, турецком, эстонском и литовском.

Клиентам доступны три тарифных плана: бесплатный мультивалютный счет с комиссией за некоторые пополнения и переводы, «классический» за 5,95 фунтов стерлингов в месяц с более высокими лимитами пополнения и сниженными тарифами на переводы и «премиум» за 14,95 фунтов стерлингов с неограниченным снятием средств и тратами в иностранной валюте, а также отсутствием комиссий за пополнение счета и переводы.

Американский стартап Remitly, предоставляющий услуги денежных переводов, в начале этого года объявил о запуске мультикультурного необанка Passbook.

Пользователям доступна дебетовая карта Visa с кэшбэком в $2 за каждую транзакцию по переводу денег с использованием сервиса Remitly. Клиенты могут открывать и использовать банковские счета, даже если у них нет номера социального страхования или других документов, подтверждающих проживание в США. При этом, клиенты могут использовать паспорт своей страны и документы с информацией о месте жительства.

Passbook не взимает с пользователей «типичные» банковские комиссии, в том числе за минимальный баланс, обслуживание, овердрафт, снятие средств в банкоматах, переводы, плату за обслуживание, перевыпуск карты и т.д.

Необанк и карты для ЛГБТ+

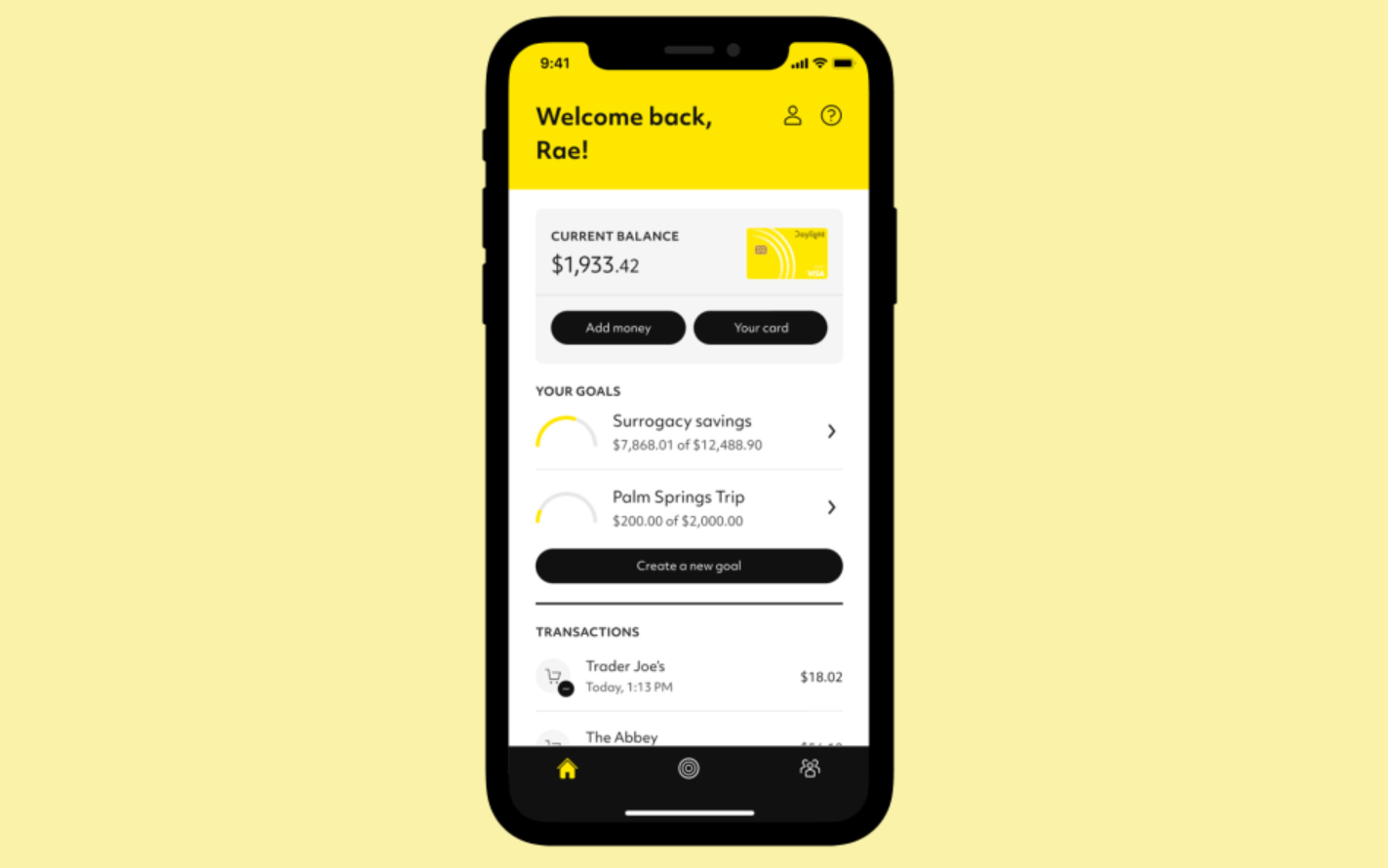

В декабре состоится запуск бета-версии первого мобильного банка Daylight, нацеленного на представителей ЛГБТ-сообщества. Пользователи получат предоплаченную карту Visa на свое предпочтительное имя, которое может не совпадать с их паспортными данными. Также клиентам будут доступны сервисы для улучшения финансовых привычек, персонализированные финансовые консультации от экспертов и возможность совершать прямые пожертвования благотворительным организациям, связанным с ЛГБТ+.

Напомним, в 2019 году компания Mastercard представила продукт True Name — платежную карту, которую можно заказать на альтернативное имя пользователя. В США услуга на данный момент доступна клиентам банков Citi и BMO Harris Bank. В июле Mastercard также анонсировала запуск этой услуги в Европе.

К слову, в этом году некоторые потребители финансовых услуг ополчились против украинского ПриватБанка из-за «радужной» аватарки в Instagram. В июне финучреждение решило таким образом выразить поддержку ЛГБТ-фестивалю «Киев Прайд». Часть пользователей положительно оценила поступок банка, но были и те, кто оставлял негативные комментарии, в том числе угрожая перейти к конкурентам.

Карты для блогеров

Может показаться, что у инфлюенсеров нет проблем с доступом к финансовым услугам, однако это не так. Многим молодым блогерам, несмотря на их крупные заработки, отказывают в займах из-за посредственного кредитного рейтинга. Именно для таких клиентов американский финтех-стартап Karat представил свой первый продукт Karat Black Card — кредитную карту для создателей контента на YouTube, Twitch и прочих популярных интернет-платформах. Блогеры и стримеры могут использовать Karat Black Card для расходов, связанных с бизнесом. Так, после одобрения заявки владелец карты может рассчитывать на кредит в $250 на покупку электроники и прочего оборудования. Карта имеет кэшбэк на покупки от 2% до 5%, а также предлагает авансы на спонсорские платежи.

В октябре специальную карту также получили геймеры. Американский производитель игрового оборудования Razer выпустил совместно с Visa дебетовую карту Razer Card с кэшбэком. Бета-тестирование продукта уже началось в Сингапуре. Карта дает возможность зарабатывать игровые вознаграждения. Впоследствии эти бонусы можно использовать в приложении Razer Pay. Особенностью карты является свечение логотипа во время использования.

Финансовая инклюзия в Украине

В Украине принцип финансовой инклюзивности представлен в виде сервисов для детей и подростков. Ранее редакция PaySpace Magazine рассказывала в обширном материале о том, какие продукты предлагают детям FinTech-компании и классические банки, в том числе украинские. Так, детские карты в нашей стране выпускают ПриватБанк, Райффайзен Банк Аваль, Ощадбанк, monobank, Альфа-Банк, банк Пивденный и т.д.

ПриватБанк также располагает учебно-интерактивной программой для детей VIP-клиентов банка. Помимо детей, госбанк также запустил образовательный проект для родителей «Сам себе банкир», который учит клиентов старшего возраста пользоваться всеми банковскими услугами не выходя из дома через приложение Приват24 и мобильный банк Privat24.

СПРАВКА PAYSPACE MAGAZINE

Напомним, в августе Национальный банк Украины объявил, что вместе с Международной финансовой корпорацией (IFC), которая входит в группу Всемирного банка, займется повышением финансовой инклюзии в Украине.

Так, в рамках сотрудничества с IFC Нацбанк планирует:

- ввести новые финансовые продукты для граждан и малого бизнеса;

расширить доступ к счетам и кредитам в финансовых учреждениях;

сделать финансовые услуги более доступными, качественными и используемыми; - обеспечить защиту прав потребителей финансовых услуг.

ТАКЖЕ ИНТЕРЕСНО: Без банковского счета: 5 стран с низкой финансовой инклюзией

Telegram

Telegram

Viber

Viber