ИВАН ИСТОМИН,

Head of Retail Альфа Банк Казахстан

![]()

Друзья, делюсь 27-й подборкой финтех-публикаций, на которые рекомендую обратить внимание

Статьи про финтех, которые стоит прочесть

Публикация №1 — о финансовой инклюзивности

По данным Findex отчета Мирового банка (WorldBank) проникновение мобильных телефонов среди людей, не использующих банковские сервисы (unbanked), составляет 60%. Благодаря этому с 2011 по 2017 год доля населения земли без банкинга сократилась с 49.4% до 32.9%.

Основные драйверы изменений:

- Давление со стороны правительства /регулятора — стимулирование безналичных расчетов (cashless)

- Мобильные/электронные деньги для расчетов

- Альтернативные данные для кредитного скоринга

- Цифровая идентификация (на базе blockchain, AI и прочих технологий)

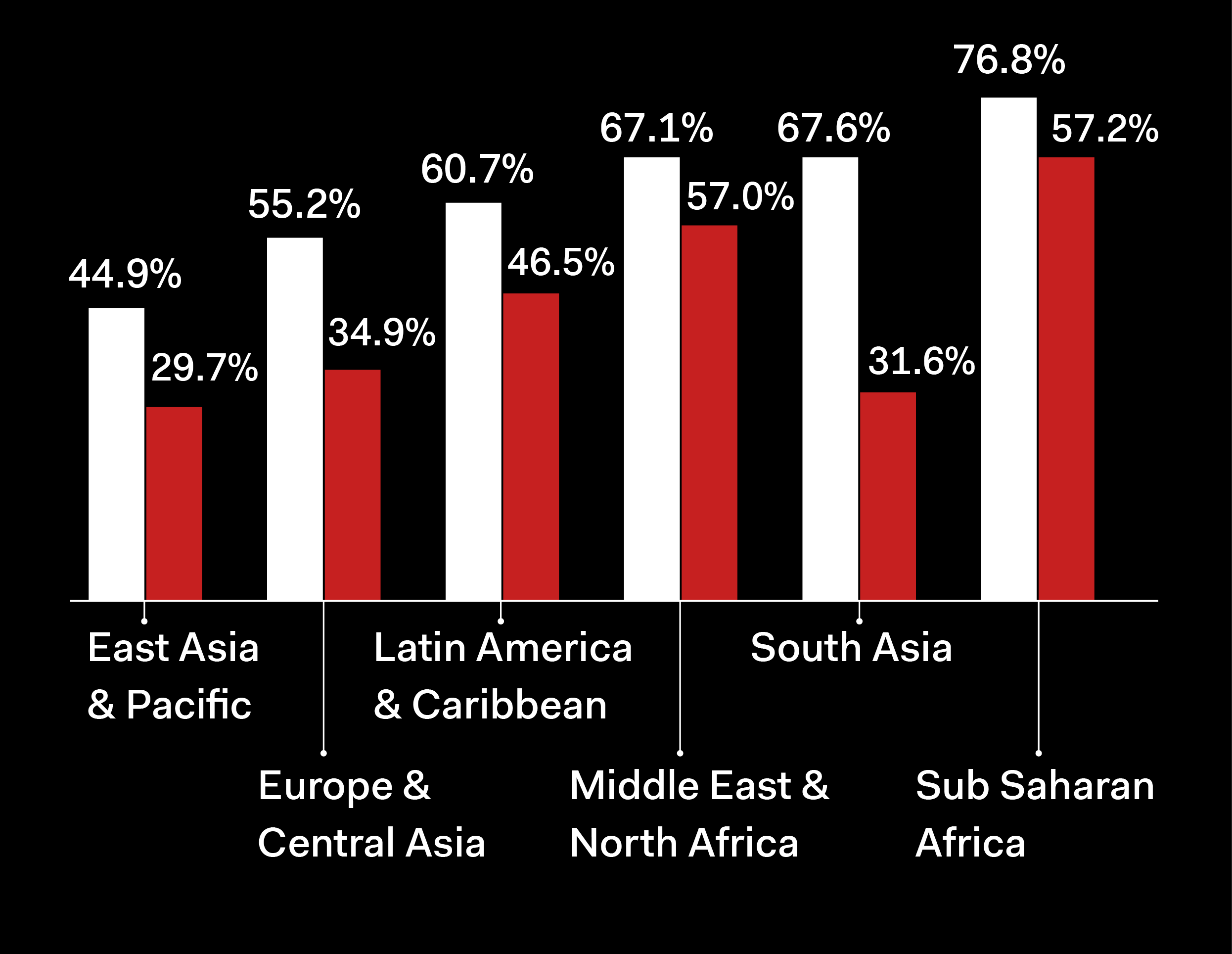

Как сокращается доля незабанкированного населения в разных странах Фото: gomedici.com

Самые существенные сокращения небанкаризированного населения произошли в Индии (в три раза, с 64.8% до 20.2%) и Юго-Восточной Азии (в два раза, с 67.6% до 31.6%). Вместе с тем бедность и неразвитость инфраструктуры в сельской местности сдерживает динамику дальнейшей финансовой инклюзивности.

Публикация №2 — финтех для малого бизнеса

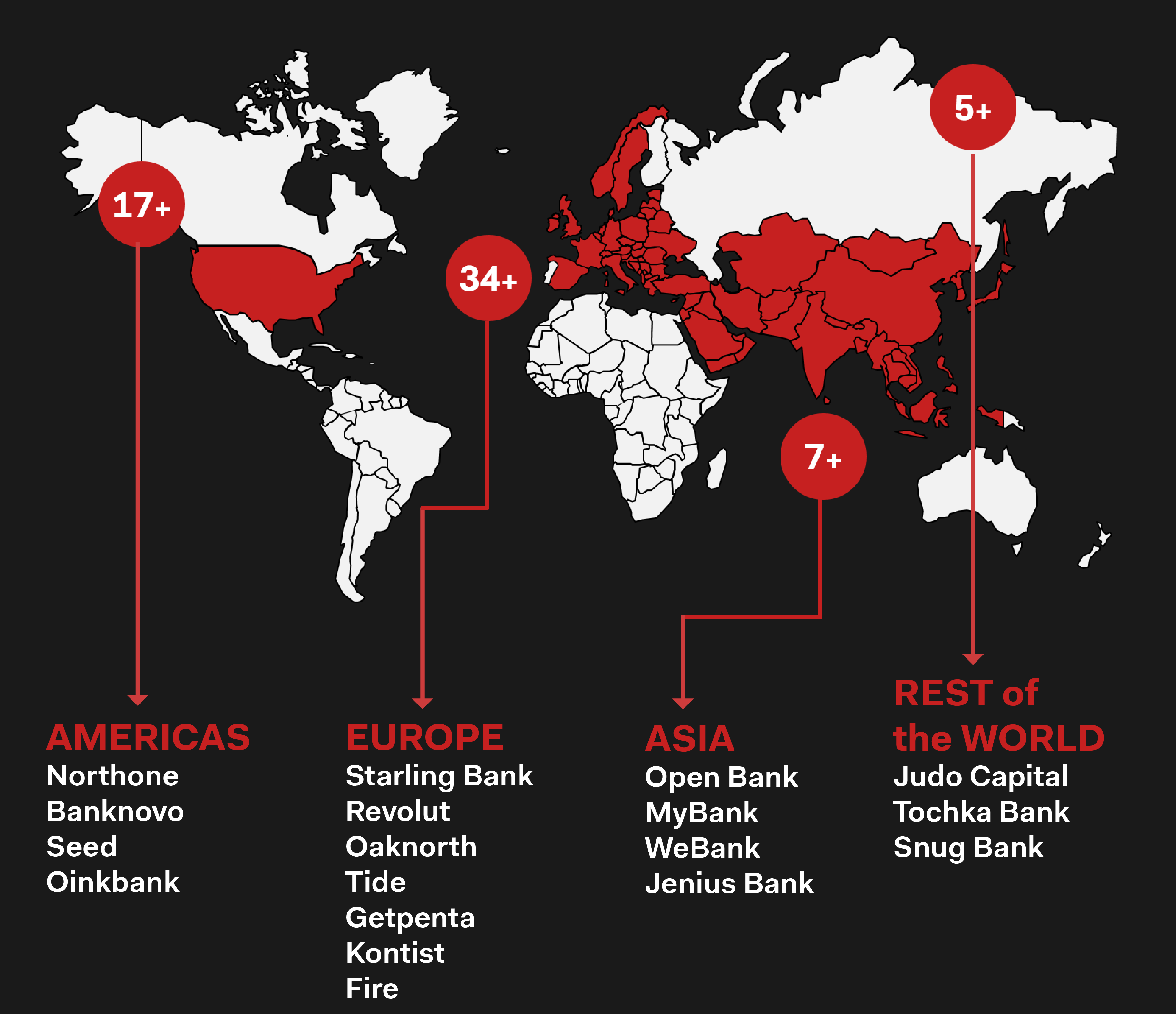

Согласно исследованию Medici, малый и средний бизнес (МСБ) вносит все более существенный вклад в рост мировой экономики. Например, в США — 2/3 прироста рабочих мест за последние десятилетия, 97% импортно-экспортных операций. В то же время, после мирового финансового кризиса 2008 года традиционные банки значительно сократили аппетиты по финансированию малого бизнеса. И зря. Свято место пусто не бывает. Различные финтех-компании и необанки активно заполняют свободную нишу. Спектр сервисов чрезвычайно широк: от онлайн бухучета/налогов/платежей/выставления счетов/касс до API-маркетплейсов финсервисов. В лидерах Европа (более 34 провайдеров), в аутсайдерах Азия (7+ провайдеров). Но это только начало.

Мобильные банки, которые предоставляют услуги МСБ Фото: gomedici.com

Публикация №3 — финтех или техфин?

Известный эксперт в области финансовых сервисов Jim Marous в своей статье в Forbes задается вопросом: Кто победит в банкинге будущего финтех или техфин? Мы живем в интересное время глобальной трансформации банковской сферы. Традиционные банки и нетрадиционные финтехи начинают постепенно сотрудничать. В то же время техгиганты начинают активно запускать различные финансовые сервисы.

Каждая из сторон опирается на свои сильные стороны и преимущества. У финтехов это:

- Инновационное мышление

- Скорость и адаптивность

- Клиентоцентричность

- Цифровая инфраструктура

У традиционных банков, как правило:

- Масштаб

- Узнаваемость бренда и доверие

- Адекватный капитал

- Развитая сеть дистрибуции

- Экспертиза в регулировании и комплаенсе.

У техгигантов есть элементы сильных сторон и банков, и финтехов.

Победит в итоге тот, кто лучше сможет использовать клиентские инсайты, продвинутую аналитику и цифровые технологии для создания сервисов, помогающих клиентам в повседневной жизни. Интрига сохраняется.

Публикация №4 — иншуртех в помощь традиционному страхованию

Эксперт страхового рынка Steve Tunstall задается вопросом: Почему традиционное страхование приходит в упадок? Эта отрасль, на фоне динамичных изменений в экономике и поведении потребителя, остается очень консервативной. Клиенты не имеют возможности здесь и сейчас получить результат. Доверие снижается.

Что ждет традиционное страхование? Фото: http://www.expandsuccess.org

Основные вызовы:

- низкое проникновение технологий

- низкая прозрачность

- низкая скорость

- низкая IT безопасность

Автор мягко подводит читателя к мысли об иншуртех, как возможном варианте решения проблем и развития отрасли в будущем.

Публикация №5 — о будущем традиционного страхования

Старший партнер McKinsey Johannes-Tobias Lorenz более оптимистичен в части будущего традиционных страховщиков и рекомендует им обратить внимание на бизнес-модели финансовых экосистем и платформ. Он призывает страховщиков стать либо участниками чужих, либо дирижерами своих экосистем. Лично я очень скептичен по поводу потенциала страхового дирижерства. А вот с практическими рекомендациями автора по участию в платформах согласен.

Публикация №6 — о внедрении открытого банкинга

Генеральные директора (СЕО) трех финтех-стартапов PingIdentity, Plaid и Tink поделились своими взглядами на ход внедрения и будущее открытого банкинга (openbanking). Общий вывод: новые возможности открываются и для традиционных банков, и для небанковских новичков. У разных клиентов разные потребности: кто-то хочет полный автопилот под капотом, кто-то полный контроль над своими данными. Единой успешной стратегии нет. Есть одна, наверняка неуспешная — не формировать стратегий работы с данными и клиентами.

Банкинг тогда и сейчас Фото: http://www.altfi.com

Интересного прочтения! Делитесь с теми, кому это может быть полезно!

Подписывайтесь на наш канал в Telegram: https://telegram.me/SixArticlesToRead и регулярно получайте актуальные авторские подборки и комментарии по хэштегу sixarticlestoread

Страница Ивана Истомина в соцсети Facebook — https://www.facebook.com/ivan.istomin

ВАС ЗАИНТЕРЕСУЕТ — СМАРТ-ГРОШІ от Киевстар: зачем оператор вернулся к мобильным деньгам

Telegram

Telegram

Viber

Viber