Украинский рынок PDL-кредитов (payday loan) продолжает стремительно набирать обороты. За 2018 год прирост на рынке составил более 35%. Такой показатель свидетельствует, что сегмент PDL в Украине все еще нестабилен и находится в процессе становления

Каким будет рынок микрокредитов в Украине через пять лет?

Чтобы ответить на вопрос о будущем рынка микрокредитования Украины в ближайшие 5 лет, специалисты сервиса MyCredit провели исследование становления МФО за рубежом. Изучив стратегию развития рынка микрокредитования и опыт законодательного регулирования деятельности PDL-сегмента в странах Европы, бывшего СНГ и США.

Рынок PDL в США: характеристика и предназначение

Понятие микрокредитования в США отличается от привычного нам “быстрые кредиты” или “кредиты до зарплаты”. МФО Америки делятся на два типа. Организации первого типа предоставляют потребительские кредиты. Другие — ориентированы на предоставление кредитов для развития и поддержания малого бизнеса.

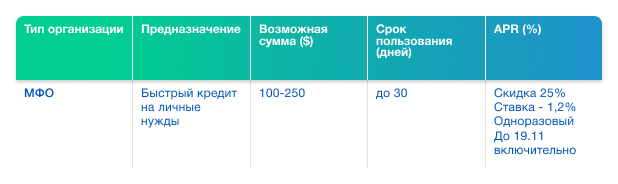

Деятельность сервисов потребительских микрокредитов разрешена только в 22 штатах. В таблице ниже приведены условия кредитования в американских МФО:

Интересно, что в Америке стоимость кредита различается в зависимости от законов штата, в котором функционирует организация. Средняя процентная ставка по штатам составляет 600% годовых — 1,6% за сутки пользования.

Доступная сумма займа МФО для поддержания малого бизнеса достаточно крупная — от 10 500 до 35 000 долларов. 67% заемщиков США увеличивают доход бизнеса благодаря полученному микрокредиту.

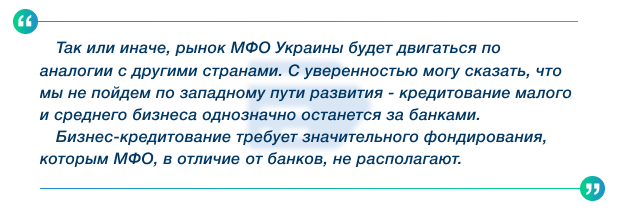

Бизнес-микрокредиты — достаточно перспективное направление. Однако на данный момент специфика украинских МФО очень далека от модели бизнес-кредитования. Иван Кривич, директор сервиса онлайн-кредитования MyCredit, прокомментировал путь развития украинских МФО в сторону кредитов для бизнеса так:

Особенности рынка PDL в Европе

Подобно американскому, европейский PDL-рынок также имеет два ответвления: бизнес-микрокредитование и микрокредитование на личные нужды. 71% всех европейских микрокредитов выдается на развитие и поддержание малого и среднего бизнеса. Сумма такого займа составляет 5 000 евро.

В рамках исследования мы сосредоточили внимание на деятельности МФО, предоставляющих услуги личного микрокредитования потребителей. В таблице ниже мы собрали условия кредитования МФО-сервисов в Польше, Великобритании и Германии:

Наибольшая сумма микрокредита, доступна в Германии — до 25 000 долларов. Существенный разрыв по возможной сумме с другими странами обусловлен тем, что в Германии услуги микрокредитования предоставляют банки. Направление финансирует государственный микрокредитный фонд. В свою очередь, частный МФО-бизнес в Германии запрещен.

Наименьшая годовая ставка — в Великобритании. Несколько лет назад правительство жестко ограничило APR для микрокредитных сервисов. До 2012 года максимальная процентная ставка не регулировалась законодательством и APR могла достигать 5 853% — 16% за сутки использования. На сегодняшний день фиксированная процентная ставка в британских МФО составляет не более 292% годовых — 0,8% ежедневно.

Средняя APR для микрокредитов в Польше и Германии практически совпадает.

Важно отметить, что на европейском рынке большую популярность среди пользователей получили сервисы, предлагающие услуги в онлайн-режиме. Это объясняется комфортной для клиента процедурой: подача заявки онлайн, без необходимости посещения отделения, максимально быстрое принятие решения по заявке, высокий процент одобрения.

Как работает рынок PDL в странах бывшего СНГ?

В странах бывшего СНГ организации, предлагающие услуги микрокредитования, появились буквально в последнее десятилетие. Тем не менее, некоторым странам удалось сформировать рынок и добиться его стабильности.

PDL-рынок стран бывшего СНГ был проанализирован на примере Казахстана, Азербайджана и России. В таблице ниже представлены условия кредитования в странах бывшего СНГ:

Из таблицы следует, что наименьшая APR предлагается в Азербайджане. В данном случае можно провести аналогию с Германией, поскольку микрокредиты в Азербайджане также предоставляет банк.

Наибольшую сумму предлагают российские МФО. Тенденция к увеличению срока и суммы займа со стороны МФО России вполне объяснима — после законодательного ограничения APR игроки рынка пытаются сохранить прибыль за счет увеличения суммы и длительности кредита.

Интересно, что по сравнению с европейским рынком, процентная ставка в МФО стран бывшего СНГ гораздо ниже. Это обусловлено действиями Регулятора со стороны государства, который в последние годы жестко контролирует деятельность МФО на постсоветском пространстве

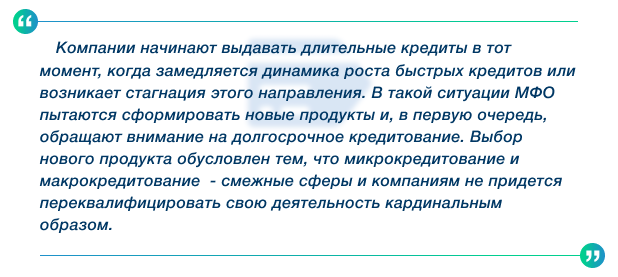

Несмотря на то, что в украинских МФО ставка пока не ограничена на законодательном уровне, увеличение суммы и срока кредитования вполне ожидаемо и на нашем рынке. Некоторые игроки рынка уже увеличили доступную сумму и период займа. Иван Кривич дал ответ на вопрос, в каком случае украинские МФО начнут давать кредит онлайн на длительный период.

Регулирование рынка МФО в России и Казахстане

После ужесточения требований государственным регулятором, российские МФО стали предлагать новый для МФО продукт — депозиты. Ранее, услуги депозитария были доступны исключительно в банках. К слову, в Украине такая услуга запрещена для МФО — хранить деньги украинцы могут только в банке.

Отдельное внимание стоит уделить ситуации на рынке Казахстана. Казахстан долгое время был безоговорочным лидером по выданным микрокредитам в странах бывшего СНГ. 33% всех микрокредитов, выданных до второй половины 2017 года на территории бывшего СНГ, были получены именно в Казахстане.

В 2018 году правительство Казахстана внесло правки в закон, касающийся деятельности микрокредитных компаний. Ранее годовая ставка могла достигать 700% и выше. Сейчас, согласно законодательству, она не может превышать 56%. Что касается сервисов онлайн-кредитования — для них требования несколько другие — годовая ставка не может превышать 100%.

Ограничения повлекли за собой последствия: более 2 000 институционализированных МФО ушли с рынка. Рынок онлайн-кредитования, в свою очередь, сократился на 70%.

Что ожидает рынок микрокредитования Украины?

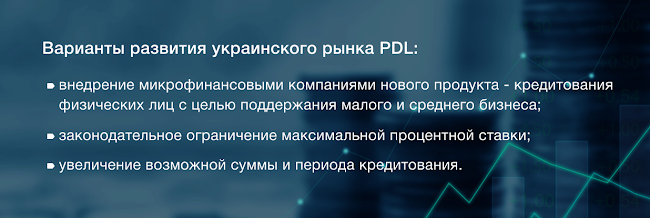

В ходе анализа опыта развития рынка PDL в США, Европе и странах бывшего СНГ, было выделено три основных варианта развития украинского рынка микрокредитов.

По итогам исследования, можно сделать вывод, что наиболее болезненным для рынка МФО всех названых государств стало ограничение максимальной процентной ставки. Это существенно снизило доходы бизнеса, а в некоторых странах и вовсе привело к самоустранению сегмента и переходу услуги микрокредитования в банковскую сферу.

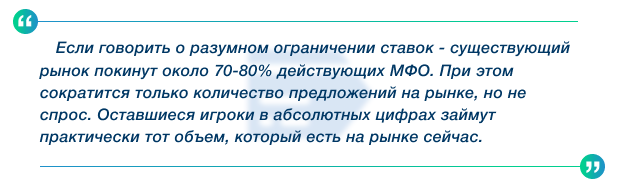

Есть несколько сценариев, как будет разворачиваться ситуация на рынке МФО Украины в случае урезания APR на законодательном уровне. Если контролирующие органы урежут ставку критически, скорее всего, цивилизованный рынок МФО заменят теневые игроки, деятельность которых будет незаконной и неподконтрольной Регулятору. Что касается частичного ограничения ставки, директор сервиса онлайн-кредитования MyCredit Иван Кривич прокомментировал эту ситуацию так:

Спасательный круг для МФО Украины

По мере становления рынка, законодательные ограничения микрокредитования неизбежны и необходимы. Естественно игроки рынка надеются, что они будут в разумных пределах, по аналогии с успешным опытом некоторых европейских стран. Как бы там ни было, крупным компаниям придется объединиться и выработать единые «правила игры».

Вот несколько вариантов, как уже сегодня можно сделать рынок более системным и целостным:

— ограничить максимальное количество процентов на уровне x3 от тела кредита;

— при помощи ассоциации внедрить правила и нормы работы с заемщиками и коллекшеном;

— дать возможность привлекать депозиты лицензированным игрокам, что позволит снизить стоимость фондирования и тд;

Разумное ограничение позволит вести деятельность эффективным компаниям, хотя и заставит уйти с рынка большинство мелких и начинающих игроков. Безрассудное ограничение поставит текущих игроков перед выбором закрытия бизнеса или ухода в тень, что конечно повлечет за собой и дестабилизацию рынка.

ВАС ЗАИНТЕРЕСУЕТ — Как взять онлайн-кредит на карту: обзор сервисов быстрых займов

Telegram

Telegram

Viber

Viber