Растущее внедрение аналитики в режиме реального времени влияет почти на все аспекты банковского дела и платежей

Real-Time Analytics Фото: enterprisetalk.com

Аналитика в режиме реального времени (Real-Time Analytics — RTA) позволяет пользователям видеть, анализировать и понимать данные по мере их поступления в систему. Логика и математика применяются к данным, чтобы они могли предоставить пользователям информацию для принятия решений в режиме реального времени.

Аналитические приложения RTA отвечают на запросы в течение нескольких секунд. Они обрабатывают большие объемы информации с высокой скоростью и малым временем отклика.

Аналитика может быть по требованию или непрерывной. Первый тип предоставляет результаты только после того, как пользователь отправил запрос. Непрерывная обновляется по мере того, как происходят события, и может быть запрограммирована на автоматическое реагирование на конкретные изменения. Например, веб-аналитика в режиме реального времени может обновлять администратора, если производительность загрузки страницы выходит за пределы заданных параметров.

Примеры аналитики в режиме реального времени:

- Просмотр заказов по мере их поступления для лучшего отслеживания и выявления тенденций.

- Постоянно обновляемая активность клиентов, такая как просмотры страниц и использование корзины для покупок, чтобы понять поведение пользователей.

- Ориентация на клиентов с помощью рекламных акций, когда они покупают товары в магазине, влияя на решения в режиме реального времени.

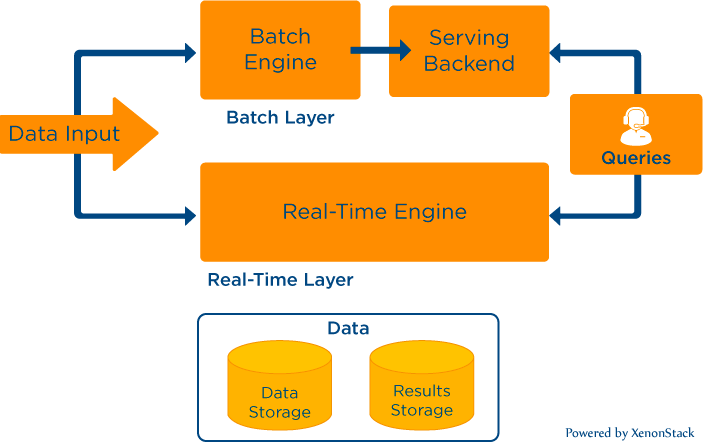

Real-Time Analytics Фото: XenonStack

«Если вы не знаете, где находятся ваши деньги, вы не можете принимать правильные финансовые решения», — сказал Кодзи Мурасе, старший менеджер по продуктам учетных баз данных (ledger database, бухгалтерских книг) в Modern Treasury.

Для крупных компаний с разветвленными финансовыми данными, где важная информация о бизнес-операциях и транзакциях распределена между несколькими системами, объединение разрозненных, но связанных между собой точек данных в действенный анализ часто является сложной задачей.

По словам Мурасе, последствия разрастания данных являются широко распространенными. Например, большинство компаний работают с несколькими банками, что приводит к получению многочисленных банковских выписок и различных форматов файлов, и все это очень затрудняет преобразование данных в инсайты.

«Но еще хуже то, что мы видим во многих компаниях, — они имеют несколько систем для инициирования платежей, — говорит эксперт. — Это не только отнимает много времени, но и может монополизировать человеческие ресурсы, поскольку команды управляют платежными и биллинговыми системами, выставлением счетов, ERP-системами и другим. Хотя существует много платежных продуктов, которые объединяют платежные потоки, компании сейчас имеют дело с последствиями использования нескольких продуктов в разных источниках».

По его словам, отсутствие единого хранилища данных существенно усложняет их усилия по автоматизации рабочего процесса.

Также параллельно направлению Real-Time Analytics активно развивается и отрасль платежей в реальном времени, подробнее читайте в материале.

Koji Murase Фото: pymnts.com

Управление финансами в режиме реального времени

Как рассказал эксперт Modern Treasury, компании, которые не имеют доступа к данным в режиме реального времени, могут принимать решения на основе устаревшей или даже полностью неточной информации. Время, потраченное на попытки получить истинную видимость из нескольких систем, а также человеческие ресурсы, необходимые для управления согласованием, еще больше усложняют ситуацию.

По словам Мурасе, отсутствие автоматизации рабочего процесса может оказать негативное влияние на эффективность платежей.

«Генеральные директора могут много говорить об обещаниях мгновенного перемещения денег, но реальность сейчас такова, что многие компании не могут принимать решения о своих финансах в режиме реального времени», — подчеркнул Кодзи Мурасе.

По его мнению, будущее финансов связано с автоматизацией рабочих процессов, которая начинается со сверки в режиме реального времени. Он отметил, что сегодня все еще существуют технические проблемы, связанные с переходом от аналоговых к автоматизированным рабочим процессам.

Например, многие технические решения не имеют возможности глубоко интегрироваться с банковскими каналами и «понимать» суть транзакций. В это же время многие компании не могут предложить клиентам доступ к API через веб-хук, либо не имеют возможности собирать критические данные в одном месте. Это проблема, которую, по словам специалиста, исправляет специализированная база данных (ledger database).

Ledger database — это база данных NoSQL, которая обеспечивает неизменный, прозрачный и криптографически проверенный журнал транзакций, принадлежащий центральному органу власти.

Ключевым моментом здесь является то, что вы никогда фактически не изменяете данные в таблице. То, что мы обычно считаем обновлением, которое заменяет старое содержимое на новое, не применяется при работе с базой данных реестра. Вместо этого, обновление добавляет новую версию записи. Все предыдущие версии все еще существуют, поэтому обновление никогда не перезаписывает существующие данные. Криптографически проверенная часть становится на место, поскольку это обеспечивает неизменность записи.

Реестровые базы данных — это новый механизм сочетания хранения данных с некоторыми криптографическими гарантиями.

ЧИТАЙТЕ ТАКЖЕ: Планируем бюджет: лучшие мобильные приложения для личных финансов

Real-Time Analytics Фото: solvexia.com

Оптимизация и инновации

По мнению Мурасе, Ledger database имеет все преимущества типичной ERP-системы (планирование ресурсов предприятия) или системы бухгалтерского учета, но также сочетается с API, который можно использовать в режиме реального времени и запрашивать автоматически.

«Даже если вы не являетесь традиционной финтех-компанией, вы не можете пропустить эту возможность, — сказал Мурасе, отметив стремительный рост традиционных корпоративных компаний, которые, по его мнению, мотивируются их акционерами к запуску платежных продуктов, чтобы оставаться конкурентоспособными. — Это, возможно, один из самых эффективных способов вертикализировать свой продукт, чтобы получить доступ к конечному пользователю через его платежный поток, а также захватить маржу».

Эксперт также подчеркнул, что двигателем этих будущих инноваций является доступ к данным в режиме реального времени.

«Существует огромная возможность создания высокомаржинальных встроенных платежей и продуктов, и то, что мы увидели в Modern Treasury с компаниями, с которыми мы работаем, свидетельствует о том, что лучшие лидеры думают об обоих этих факторах и о том, как развивать свой бизнес», — резюмировал г-н Мурасе.

ЧИТАЙТЕ ТАКЖЕ:

Mastercard: Как ISO 20022 может ускорить модернизацию платежей

Что такое омниканальность и как она помогает банкам улучшить взаимодействие с клиентами

ТОП-6 самых удивительных достижений искусственного интеллекта

По материалам pymnts.com, heavy.ai, billthevestguy.com

Telegram

Telegram

Viber

Viber