Китай и Индия лидируют в исследовании Global FinTech Adoption Index oт Ernst & Young

Фото: pixabay.com

Азия является мировым лидером в области финтех. В этом легко убедиться, приняв во внимание несколько фактов. К примеру, только в Юго-Восточной Азии существует по меньшей мере 150 поставщиков электронных кошельков. Большинство этих приложений управляются такими техногигантами, как Grab, Tencent Holdings, Singapore Telecom и AirAsia. NASDAQ сообщает, что более 31% всех операций с криптовалютой с середины 2019-го до середины 2020-го происходило в Восточной Азии.

Кроме того, Азия является центром добычи криптовалюты, 65% мирового хешрейта биткоина сосредоточено в Китае. На рынке Южной Кореи широкой популярностью пользуются альткоины, и более 30% магазинов уже принимают цифровые деньги. Также в Азии есть большие криптовалютные биржи, которые торгуются почти в четыре раза выше, чем биржи Северной Америки.

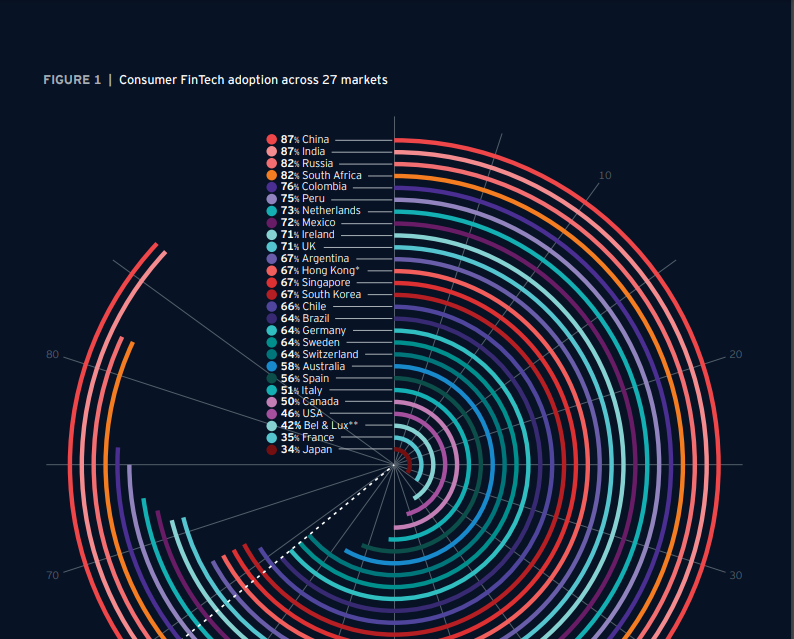

Впрочем, на каждом рынке, где у потребителей есть смартфоны — а в Азии таких большинство — люди получают доступ к растущему спектру виртуальных финансовых услуг, причем быстрее, чем на большинстве других рынков мира. Лидерство стран Азии в использовании технологий финтеха подтверждает также исследование консалтинговой компании мирового уровня Ernst & Young. По ее данным, принятие услуг FinTech потребителями возросло с 16% в 2015 году, когда был опубликован первый Глобальный индекс принятия финтеха (Global FinTech Adoption Index), до 33% в 2017-м и 64% в 2019 году. Однако в Китае и Индии этот показатель еще выше — 87%. Несколько ниже результат продемонстрировали Гонконг, Сингапур и Южная Корея — 67%.

Global FinTech Adoption Index 2019. Фото: file:///C:/Users/User/Downloads/ey-global-fintech-adoption-index-2019.pdf

Кроме того, Поднебесная является лидером среди стран с самым высоким уровнем использования финтеха малым и средним бизнесом (коэффициент принятия составляет 61%, тогда как в США — 23%, в Великобритании — 18%, в ЮАР — 16%, в Мексике — 11%). EY также отметила различия в потребительских приоритетах на различных рынках. К примеру, в Мексике круглосуточная доступность считается самым большим преимуществом финтеха. В Китае этот фактор воспринимают как должное. На насыщенном рынке круглосуточная доступность – всего лишь условие вхождения бизнеса на рынок. Для китайского МСБ на первом месте — диапазон функций и функциональных возможностей.

В 2019 году предоставители цифровых финансовых услуг заработали в Юго-Восточной Азии $11 млрд. Ожидается, что к 2025 году эта цифра возрастет до более чем $38 млрд. Стоит отметить, что новая ковид-реальность сильно приближает к этому. Ведь пандемия коронавируса побудила компании Азии совершенствовать автоматизированные услуги. Так, в Китае Alipay развернула цифровые инструменты для поддержки местного бизнеса в Ухане. Это помогло возродить город после жесткого локдауна. DBS Гонконг ввел цифровой банкинг, чтобы обеспечить легкий доступ и потребность в меньшем количестве документов для МСБ.

За последний год наибольший рост произошел во Вьетнаме — количество пользователей мобильных платежей выросло на 24%. Пандемия также ускорила внедрение инноваций в сфере инвестирования. К примеру, Сингапурская биржа запустила первое в мире решение, благодаря которому сингапурцы могут на одной простой платформе следить за своими финансами.

Фото: pixabay.com

По мнению аналитиков EY, ряд факторов будет способствовать тому, что страны Азиатско-Тихоокеанского региона сохранят лидирующие позиции в будущем. В частности, это:

Открытость для инноваций со стороны регуляторов.

В Азии финансовыми регуляторами, как правило, являются сотрудники банковских и других финансовых служб, которые преимущественно занимаются безопасным потоком транзакций. В последнее время они берут на себя другую роль: помогают построить рынок, который с одной стороны является безопасным, а с другой — гибкий и поощряющий инновации.

Появление виртуальных банков.

Конкуренция среди виртуальных банков нагревается. Так, в этом году восемь таких финучреждений Гонконга получат лицензии. В основном виртуальные банки образуются из общих предприятий, поддерживаемых китайскими финансовыми и техническими гигантами. Богатые, умные и опытные, они создают совершенно иной вызов, чем стартапы. То, насколько серьезную угрозу они представляют, демонстрирует тот факт, что традиционные банки Гонконга уже сокращают минимальные депозиты и «подслащают» предложения для клиентов.

Взлет open banking.

Сочетание новой регуляторной и более совершенной технической инфраструктуры уже меняет финансовые услуги на некоторых рынках. В течение следующих двух лет для огромного количества азиатских потребителей «банк» все больше будет становиться глаголом, а не существительным. До свидания, вестибюль, охранники, портфолио из трех-четырех продуктов. Здравствуйте, магазин приложений для личных финансов с сотнями или даже тысячами виртуальных финансовых услуг, адаптированных к потребностям вашим, вашей семьи и вашего бизнеса, доступных круглосуточно и без выходных!

ЧИТАЙТЕ ТАКЖЕ: Как оплатить покупку лицом: тестируем FacePay от ПриватБанка

Telegram

Telegram

Viber

Viber