Китай та Індія лідирують у дослідденні Global FinTech Adoption Index від Ernst & Young

Фото: pixabay.com

Азія є світовим лідером у галузі фінтех. У цьому легко переконатися, взявши до уваги декілька фактів. Так, лише в Південно-Східній Азії існує щонайменше 150 постачальників електронних гаманців. Більшість цих додатків керуються такими техногігантами, як Grab, Tencent Holdings, Singapore Telecom та AirAsia. NASDAQ повідомляє, що близько 31% усіх операцій з криптовалютою з середини 2019 року до середини 2020-го припадало на Східну Азію.

Крім того, Азія є центром видобутку криптовалют, 65% світового хешрейту біткоінів зосереджено в Китаї. На ринку Південної Кореї широкою популярністю користуються альткоіни, і більше 30% магазинів вже приймають цифрові гроші. Також в Азії є великі криптовалютні біржі, які торгуються майже в чотири рази вище, ніж біржі Північної Америки.

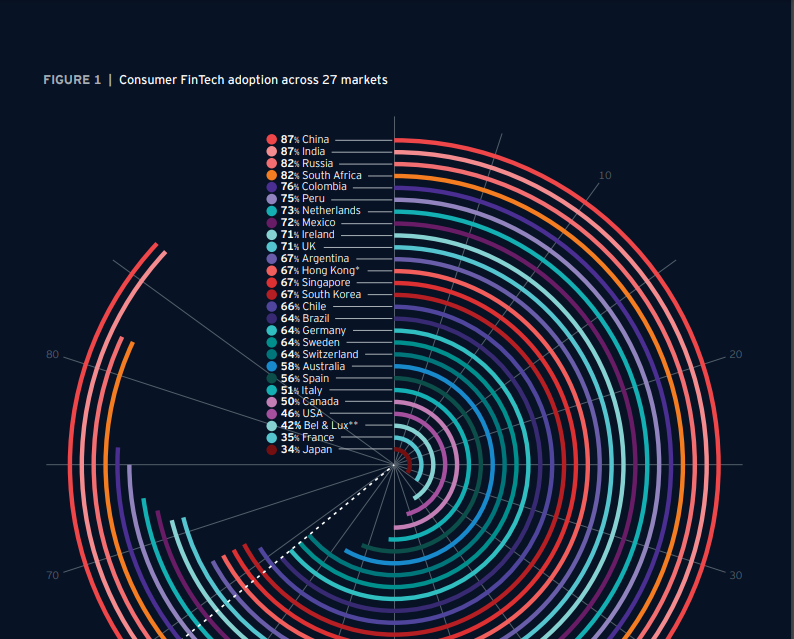

На кожному ринку, де у споживачів є смартфони – а в Азії таких більшість – люди отримують доступ до зростаючого спектру віртуальних фінансових послуг, причому швидше, ніж на більшості інших ринків світу. Лідерство країн Азії у використанні фінтех підтерджує дослідження консалтингової компанії світового рівня Ernst & Young. За їх даними, прийняття послуг фінтех споживачами зросло з 16% у 2015 році, коли був опублікований перший Глобальний індекс прийняття фінтех (Global FinTech Adoption Index), до 33% у 2017-му та 64% у 2019 році. Однак у Китаї та Індії цей показник ще вищий – 87%. Дещо нижчий результат продемонстрували Гонконг, Сінгапур та Південна Корея – 67%.

Global FinTech Adoption Index 2019. Фото: file:///C:/Users/User/Downloads/ey-global-fintech-adoption-index-2019.pdf

Крім того, Піднебесна є лідером серед країн з найвищим рівнем використання фінтеху малим та середнім бізнесом (коефіцієнт прийняття становить 61%, тоді як у США – 23%, Великобританії – 18%, ПАР – 16%, Мексиці – 11%). EY також відзначила відмінності у пріоритетах споживачів на різних ринках. Так, у Мексиці найбільшою перевагою фінтеху вважають цілодобову доступність. У Китаї цей фактор сприймають як належне. На насиченому ринку цілодобова доступність – лише умова для входження бізнесу на ринок. Натомість для китайського МСБ на першому місці – діапазон функцій і функціональних можливостей.

У 2019 році надавачі цифрових фінансових послуг заробили в Південно-Східній Азії $11 млрд. Очікується, що до 2025 року ця цифра зросте до більш ніж $38 млрд. Нова ковід-реальність неабияк наближає до цього. Адже пандемія коронавірусу спонукала компанії Азії удосконалювати автоматизовані послуги. Так, у Китаї Alipay розгорнула цифрові інструменти для підтримки місцевого бізнесу в Ухані. Це допомогло відродити місто після жорсткого локдауну. DBS Гонконг запровадив цифровий банкінг, щоб полегшити доступ та зменшити кількість документів для МСБ.

За останній рік найбільше зростання відбулося у В’єтнамі – кількість користувачів мобільних платежів зросла на 24%. Пандемія також прискорила впровадження інновацій у сфері інвестицій. Приміром, Сінгапурська біржа запустила перше у світі рішення, завдяки якому сінгапурці на одній простій платформі можуть стежити за своїми фінансами.

Фото: pixabay.com

На думку аналітиків EY, ряд факторів сприятиме тому, що країни Азійсько-Тихоокеанського регіону збережуть лідерські позиції у майбутньому. Зокрема, це:

Відкритість для інновацій з боку регуляторів.

В Азії фінансовими регуляторами, як правило, є співробітники банківських та інших фінансових служб, які опікуються переважно безпечним потоком транзакцій. Останнім часом вони беруть на себе іншу роль: допомагають побудувати ринок, який з одного боку є безпечним, а з іншого – гнучкіший та дружній до інновацій.

Поява віртуальних банків.

Конкуренція серед віртуальних банків нагрівається. Так, цього року у Гонконгу видачу ліцензій узгодили для восьми таких фінансових організацій. В основному віртуальні банки утворюються зі спільних підприємств, підтримуваних китайськими фінансовими та технічними гігантами. Багаті, розумні та досвідчені, вони створюють зовсім інший виклик, ніж стартапи. Те, наскільки серйозну загрозу вони становлять, демонструє той факт, що традиційні банки Гонконгу вже скорочують мінімальні депозити та “підсолоджують” пропозиції для клієнтів.

Зліт open banking.

Поєднання нової регуляторної та більш досконалої технічної інфраструктури вже змінює фінансові послуги на деяких ринках. Протягом наступних двох років для дедалі численнішої кількості азіатських споживачів «банк» все більше ставатиме дієсловом, а не іменником. До побачення, вестибюль, охоронці, портфоліо з трьох-чотирьох продуктів. Доброго дня, магазин додатків для особистих фінансів із сотнями чи навіть тисячами віртуальних фінансових послуг, адаптованих до потреб ваших, вашої родини та вашого бізнесу, доступних цілодобово та без вихідних!

ЧИТАЙТЕ ТАКОЖ: Як оплатити покупку обличчям: тестуємо FacePay від ПриватБанку

Telegram

Telegram

Viber

Viber