В обозримом будущем цифровые кошельки будут более распространенными, чем физические (некоторые регионы уже вплотную подошли к этой реальности). Ни один бизнес не может игнорировать этот новый способ оплаты, поэтому темпы его развития будут становиться все более мощными. В этой статье мы рассмотрим, как функционируют цифровые кошельки, какие существуют виды и какую ценность они приносят

Какие типы цифровых кошельков существуют и как они работают — обзор Фото: chatgpt.com

Что такое цифровой кошелек?

Цифровой кошелек, также известный как электронный или е-кошелек, — это любое приложение, которое позволяет физическим и юридическим лицам осуществлять транзакции через компьютерные сети, используя различные варианты оплаты — кредитные и дебетовые карты, предварительно загруженные средства, криптовалюты, Buy Now Pay Later (BNPL) и т.д.

Для обеспечения безопасности электронные кошельки применяют несколько уровней защиты, таке как шифрование данных, многофакторная аутентификация и токенизация. Третий уровень означает, что приложение заменяет реальные платежные реквизиты уникальной строкой символов (токеном), которая не содержит никакой конфиденциальной информации. Это позволяет никогда не раскрывать номер счета, предотвращая утечку данных.

Мобильный кошелек против электронного кошелька

Мобильный кошелек или m-кошелек — это особый тип цифрового кошелька, который устанавливается на смартфоны, планшеты и носимые устройства. Он использует дополнительные функции, такие как биометрическая аутентификация (распознавание лица, сканирование отпечатков пальцев и т.д.) и поддержка бесконтактных методов оплаты, таких как:

- NFC, которая была впервые применена в Google Pay;

- MST (Magnetic Secure Transition), принадлежащий исключительно Samsung. Он повторяет движение карты, что позволяет осуществлять бесконтактные платежи через терминалы с предварительно установленным чипом;

- QR-коды.

Большинство поставщиков смартфонов предлагают свои собственные m-кошельки, совместимые исключительно с определенным оборудованием, например, Apple Pay для устройств iOS и Samsung Wallet для телефонов и часов Samsung. Но существуют также универсальные варианты, работающие на разных платформах, например, приложение PayPal.

Интересное по теме: Глобальная система борьбы с отмыванием денег (AML) сломана — соучредитель AMLYZE

Популярные типы цифровых кошельков

Их можно условно разделить на три основные категории:

- Приложения для цифровых кошельков. Говоря о цифровых кошельках, особенно мобильных, мы чаще всего имеем в виду приложения B2C, позволяющие конечным пользователям покупать товары и услуги онлайн, совершать бесконтактные платежи через POS-терминалы и переводить деньги между друзьями. Некоторые решения, например, Apple Pay, Google Wallet и Samsung Wallet, также хранят различные предметы, которые люди обычно держат в традиционных кошельках: билеты, водительские права, удостоверения личности, подарочные карты, посадочные талоны, ключи и т.д.

- Кошельки с замкнутым циклом. В отличие от универсальных кошельков с открытым циклом, эти варианты работают только в пределах определенной экосистемы. Популярные примеры — Uber Cash и Walmart Pay.

- B2B-кошельки. Предназначены для обработки транзакций между двумя бизнесами, например, туристическими провайдерами и поставщиками. Кошельки B2B не так распространены, как B2C. Некоторые платформы, такие как PayPal, предлагают как потребительские, так и корпоративные решения.

Ниже мы рассмотрим каждый тип отдельно, уделив основное внимание первой, самой распространенной категории — приложениям для кошельков конечных пользователей.

Приложения для цифровых кошельков

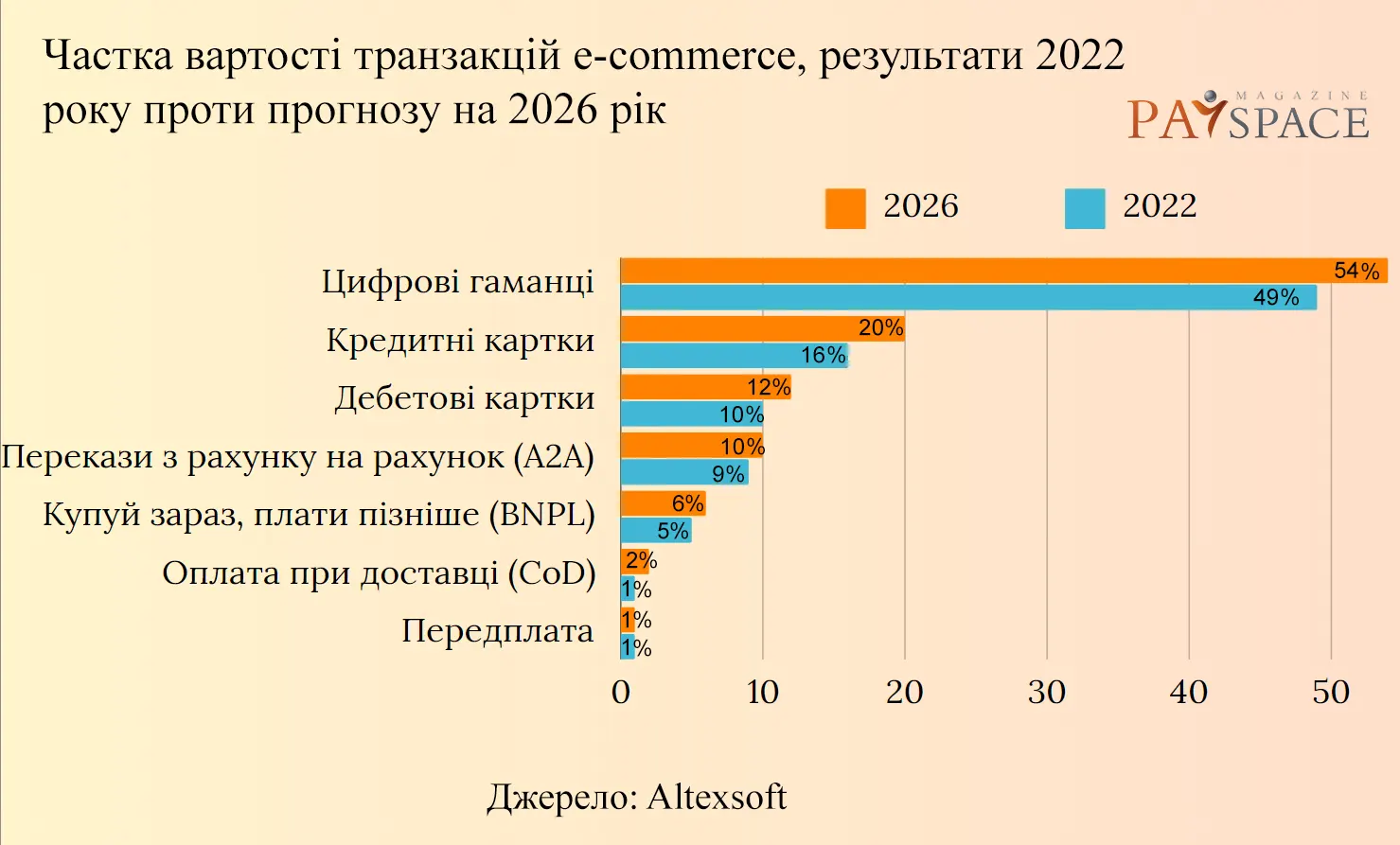

Согласно Глобальному отчету о платежах (GPR) за 2023 год, подготовленному поставщиком программного обеспечения FIS Global, приложения для цифровых кошельков стали самым популярным способом оплаты во всем мире. Их доля в стоимости транзакций достигла 49% в 2022 году, обещая достичь 54% в 2026 году. В то же время они являются одними из лидеров по среднегодовому темпу роста (CAGR), ожидаемый рост на 15% в точках продаж (POS) и на 12% в электронной коммерции до 2026 года.

Преимущества цифровых кошельков

Согласно исследованию Juniper Research, к 2025 году цифровые кошельки будут иметь более 4,4 млрд пользователей. Такая большая аудитория сама по себе является достаточной причиной для того, чтобы включить этот метод оплаты на своих платформах. Но есть также несколько других важных преимуществ, которые дают кошельки.

- Лучший клиентский опыт. С цифровыми кошельками клиентам не нужно вводить данные карты, брать с собой физический кошелек во время путешествия или вручную обменивать иностранную валюту. Удобство и скорость платежей с помощью этого метода, а также скидки и вознаграждения, предлагаемые многими поставщиками кошельков, в значительной степени способствуют положительному опыту покупок.

- Низкая стоимость внедрения и использования. Цифровые кошельки, как правило, дешевы в установке и эксплуатации. Обычно они взимают процент с каждой транзакции с банков и других учреждений, которые предоставляют определенный способ оплаты. Именно поэтому многие популярные кошельки, такие как Apple Pay или Google Pay, являются бесплатными для конечных потребителей и продавцов (но это не относится, например, к PayPal). Некоторые кошельки обходят традиционные системы кредитных карт, что позволяет снизить комиссию за обработку транзакций по сравнению с карточными платежами.

- Повышенная безопасность. Расширенные функции безопасности, такие как токенизация и биометрическая аутентификация, обеспечивают безопасность платежных данных как в «состоянии покоя», так и во время использования. В то же время, мобильные платежи используют публичный WiFi, а само устройство может быть похищено, что создает собственные риски.

- Привлечение небанковской или недостаточно банковской аудитории. Мобильные платежи предпочтительны в регионах, где отсутствуют традиционные финансовые учреждения: Марокко, Вьетнам, Египет, Филиппины и Мексика возглавляют список самых небанковских стран. Есть также домохозяйства, которые имеют банковские счета, но по разным причинам предпочитают полагаться на наличные и альтернативные финансовые услуги. Внедряя цифровые кошельки, бизнес позволяет клиентам из таких регионов легко оплачивать услуги и товары.

Стоит отметить, что не все кошельки предоставляют одинаковый набор преимуществ.

Читайте популярное: Mastercard планирует создать кредитную карту DeFi

Приложения для кошельков: как они работают?

Существует три отдельные группы B2C-кошельков: сквозные, поэтапные и накопительные.

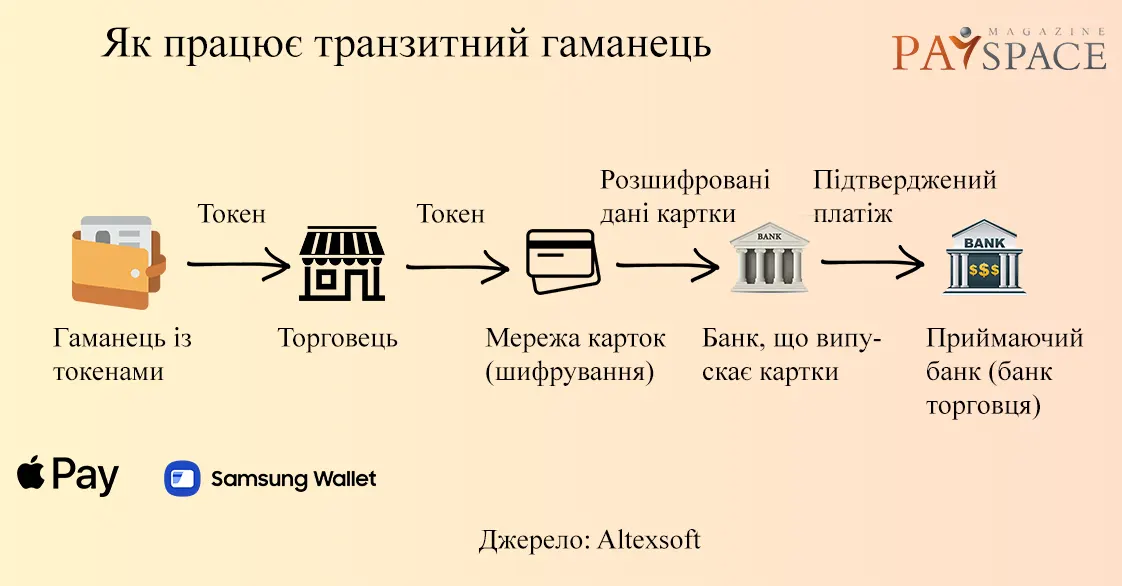

Сквозные кошельки, обычно разработанные как мобильные, хранят токены, привязанные к вашим кредитным и дебетовым картам, вместо того, чтобы хранить конфиденциальные данные или деньги напрямую. Они не участвуют в переводе средств. После инициирования транзакции такие приложения просто передают зашифрованную информацию продавцу — отсюда и название.

При дальнейшей обработке платежа токен попадает в платежную сеть, где его расшифровывают и сверяют с реальной информацией о карте или счете в банке-эмитенте. После проверки платеж одобряется и отправляется в банк-эквайер продавца. Таким образом, только сеть и банк-эмитент будут знать фактические данные карты или счета.

Известные своим высоким уровнем безопасности, сквозные кошельки действуют по сути, как продолжение кредитных и дебетовых карт, поэтому они более распространены в регионах с высоким уровнем использования карт, таких как Европа и Северная Америка.

Основные примеры: Apple Pay, Samsung Wallet, приложение Chase Mobile

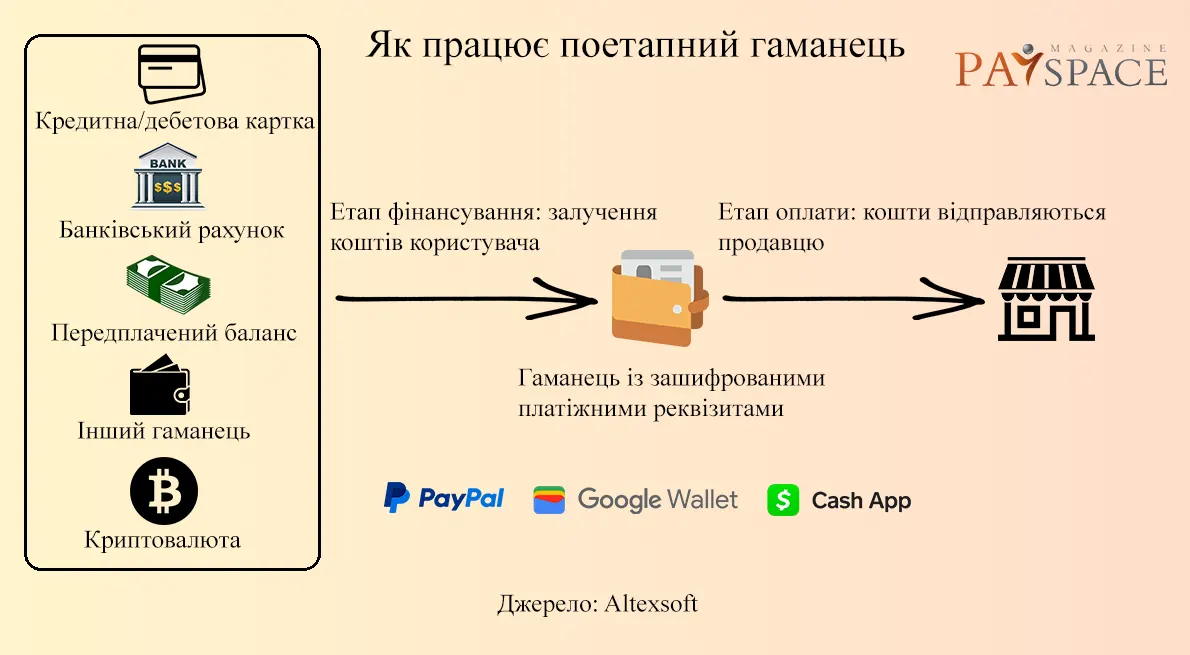

Поэтапные кошельки также хранят токенизированные платежные реквизиты, но никуда их не передают. Вместо этого они осуществляют транзакции в два этапа. На этапе финансирования кошелек получает деньги с банковского счета клиента, кредитной линии или другого источника. Затем, на этапе оплаты, он отправляет средства продавцу.

В этом случае провайдер кошелька может провести дополнительную оценку рисков мошенничества. В то же время платежная сеть или эмитент карты может ничего не знать о деталях конкретной транзакции, которые раскрываются при операциях со сквозными решениями.

Поэтапные решения часто поддерживают пиринговые переводы и криптовалюты и позволяют хранить средства непосредственно на счету кошелька.

Основные примеры: PayPal, Google Wallet (бывший Google Pay), Cash App (только в США и Великобритании).

Накопительные цифровые кошельки работают как предоплаченные карты. Перед совершением транзакции пользователь должен пополнить баланс кошелька с банковского счета, дебетовой или кредитной карты, с помощью пирингового перевода и т.д. Доступность источников финансирования у разных провайдеров отличается в зависимости от местоположения и целевой аудитории. Торговец снимает деньги непосредственно с кошелька.

Кошельки с хранилищем особенно популярны в странах с низким уровнем развития банковской системы, поскольку они позволяют людям хранить деньги, не имея банковского счета.

Основные примеры: Apple Cash (только в США), Alipay (самый популярный электронный кошелек в Китае), WeChat Pay, Paytm Wallet (крупнейшая в Индии платформа для мгновенных платежей).

Читайте также: Какие необанки работают в Украине: обзор

Замкнутый цикл электронных кошельков в путешествиях

Что заставляет бизнес инвестировать в еще одну платежную систему? Есть несколько ключевых причин.

- Расширенные программы лояльности и возможности кэшбэка. Пользователи могут легко зарабатывать и обменивать баллы лояльности, пользоваться купонами и скидками, управлять кэшбэком и использовать его, а также отслеживать свои вознаграждения. Все это повышает лояльность клиентов и их заинтересованность в бренде.

- Ускоренное возмещение средств. Еще одна важная функция закрытых кошельков — возврат средств. В случае отмены покупки клиенты могут мгновенно получить свои деньги обратно во внутренний кошелек и использовать их для приобретения чего-то другого.

- Больше повторных покупок. Возмещения, мгновенно доступные на кошельке, поощряют пользователей продолжать делать покупки у того же продавца. Такая ситуация позволяет компаниям удерживать выплаты в пределах своей экосистемы.

- Доступ к данным клиентов. Кошельки с замкнутым циклом позволяют собирать данные и использовать их для получения информации о поведении и предпочтениях клиентов. Эта информация, в свою очередь, может способствовать персонализации деятельности, чтобы рекомендовать продукты и адаптировать сообщения в соответствии с интересами конкретного пользователя.

Подытоживая, можно сказать, что ключевое преимущество кошельков с замкнутым циклом заключается в том, что они улучшают клиентский опыт и развивают лояльность к бренду среди клиентов.

Примеры кошельков с замкнутым циклом

Один из интересных примеров — электронный кошелек Alaska Airlines — позволяет хранить и использовать скидки, а также подарочные и кредитные сертификаты. Они применяются только к покупкам авиабилетов на рейсы, выполняемые Alaska Airlines. Кредитные сертификаты выдаются при отмене или изменении невозвратного билета. Остаток стоимости можно потратить на будущие путешествия в течение 12 месяцев. Срок действия подарочных сертификатов не ограничен.

Другой пример также из туристической отрасли — Rewards & Wallet от Booking.com — позволяет пользователям получать туристические бонусы с каждой покупкой и обменивать их на различные услуги — проживание, авиабилеты, аренду автомобилей, аттракционы, такси и страхование. Заметьте, что этот способ оплаты применяется только к определенным типам жилья и авиабилетов.

B2B-кошельки

Предыдущие два типа электронных кошельков охватывают первый этап транзакции, касающийся потребителя. Когда дело доходит до расчетов между бизнесами, на сцену выходят другие инструменты. Среди традиционных методов оплаты B2B — чеки, банковские переводы, корпоративные дебетовые и кредитные карты.

B2B-кошельки — это относительно новые инструменты для хранения, управления и быстрого перевода средств в желаемых валютах. Обычно они работают со средствами, предварительно размещенными на виртуальном счете или с предоплаченными картами, но иногда предлагают и кредитные линии. Среди функций, присущих этим новым цифровым решениям, — отслеживание расходов, установление лимитов расходов, мгновенные оповещения о платежах и возможность создавать суб-кошельки для различных агентов.

В качестве примера — Amadeus B2B Wallet — предоставляет вам защищенный счет («кошелек»), который нужно пополнить перед использованием. По вашему запросу платформа генерирует виртуальные карты и загружает их деньгами с вашего баланса для проведения оплат за товары и услуги.

Цифровые кошельки как must-have для удержания клиентов

Цифровые кошельки, особенно ориентированные на потребителя, становятся все более популярными, и бизнесы должны адекватно реагировать на эту тенденцию. Возможность принимать альтернативные способы оплаты упрощает путь к покупке и значительно ускоряет транзакции. Но всем игрокам на разных рынках стоит тщательно продумать, какие инструменты соответствуют их бизнес-потребностям и улучшат клиентский опыт на целевых рынках.

Независимо от того, является ли кошелек локальным или глобальным, B2C или B2B, главное — обеспечить, чтобы инструмент облегчал процесс оплаты, а не усложнял его. Решение должно отвечать трем основным требованиям: быть простым в использовании, безопасным и надежным. Непонятный процесс оформления заказа, риски утечки данных или отсутствие прозрачности — недопустимы.

Ознакомьтесь с другими популярными материалами:

Как перевести средства из-за границы в Украину

Google Wallet прекратит поддержку некоторых версий Android

По материалам altexsoft.com.

Telegram

Telegram

Viber

Viber