Оксана Гаращук

Инвестиционный эксперт

Многие факторы влияют на успех или неудачу инвестиций, поэтому целесообразно планировать стратегию, позволяющую устранить эти факторы риска или, если это невозможно, по крайней мере уменьшить их. За 2023 год базовая потребительская инфляция выросла почти на 4%. Грамотное инвестирование может помочь инвесторам смягчить последствия этого роста. Поэтому одной из лучших стратегий в такой период является диверсификация портфеля. Инвестиционный эксперт Оксана Гаращук рассмотрела основы диверсификации, ее преимущества и стратегии, которые помогут вам создать диверсифицированный портфель.

Какие возможности открывает перед инвестором метод диверсификации?

Инвестиции в разные активы — это диверсификация. Она помогает снизить риски работы на фондовом рынке. Соотношение активов в портфеле может быть любым. Главное сбалансировать инструменты, чтобы возможные убытки были минимальными.

Осуществляя диверсификацию, вы также помогаете защитить свои сбережения от взлетов и падений рынка. Это происходит потому, что разные типы инвестиций, такие как акции и облигации, часто движутся в разных направлениях.

Большинство специалистов по инвестициям согласны с тем, что, хотя диверсификация и не гарантирует 100% защиту от потерь, она является наиболее важным компонентом достижения долгосрочных финансовых целей при минимизации риска.

- При диверсификации инвестиций вы можете уменьшить общий риск в портфеле, распределяя инвестиции между различными классами активов, секторами и регионами. Если вы вложили все свои деньги в одну компанию, и эта компания терпит значительные убытки, это повлияет на все ваши инвестиции. Поэтому стоит распределять свои инвестиции между несколькими компаниями, тогда падение стоимости акций одной компании не будет иметь значительного влияния на ваш общий портфель.

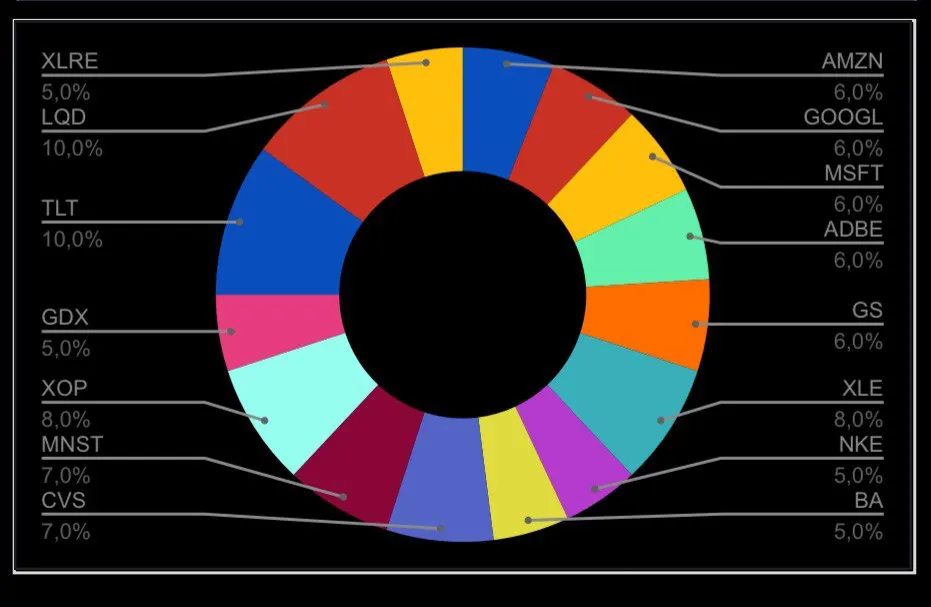

Пример сбалансированного портфеля с использованием диверсифицированного подхода для участия в росте рынка

На примере портфеля мы видим инвестиции как в отдельные компании, которые могут опередить широкий рынок, так и в ETF, которые уже являются диверсифицированным инструментом. Кроме того, такие фонды позволяют опосредованно инвестировать не только в бизнес компаний, но и в другие классы активов. Например, ETF TLT — это фонд долгосрочных казначейских облигаций США, который может выступить защитным активом и принести положительные результаты в процессе снижения учетных ставок.

- Диверсификация может помочь увеличить доходность, инвестируя в сочетание классов активов, которые будут хорошо работать в разных рыночных условиях, используя распределение между акциями, облигациями и фондами.

Интересное по теме: Что такое сложные проценты: как максимизировать доходность инвестиций

Когда цены на акции растут, облигации могут быть менее эффективными, или, наоборот, когда цены на акции падают, облигации могут обеспечить стабильность и принести доход. Обязательно советую использовать ETF (сокращение от Exchange Traded Fund) — это фонды, чьи акции можно купить и продать на бирже. При покупке пая или акции фонда ETF, деньги вкладываются фактически не в одну, а в десятки или сотни компаний одновременно, без необходимости вручную покупать каждую отдельную инвестицию. Благодаря этому снижение стоимости акций одной из них или даже банкротство не повлияет на другие.

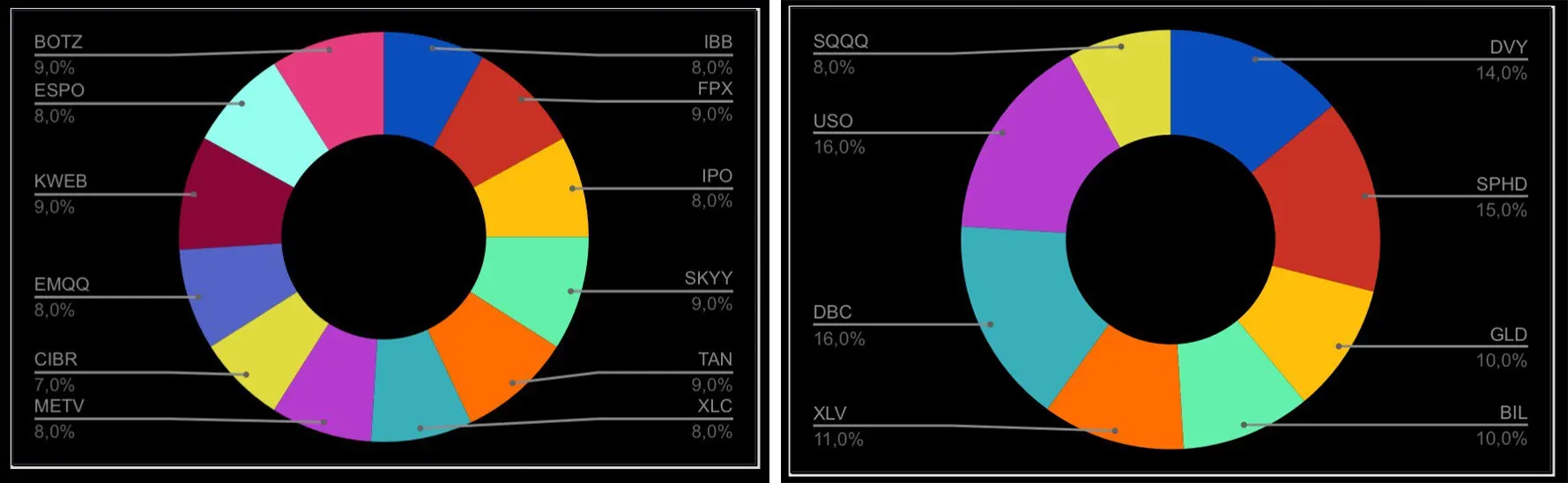

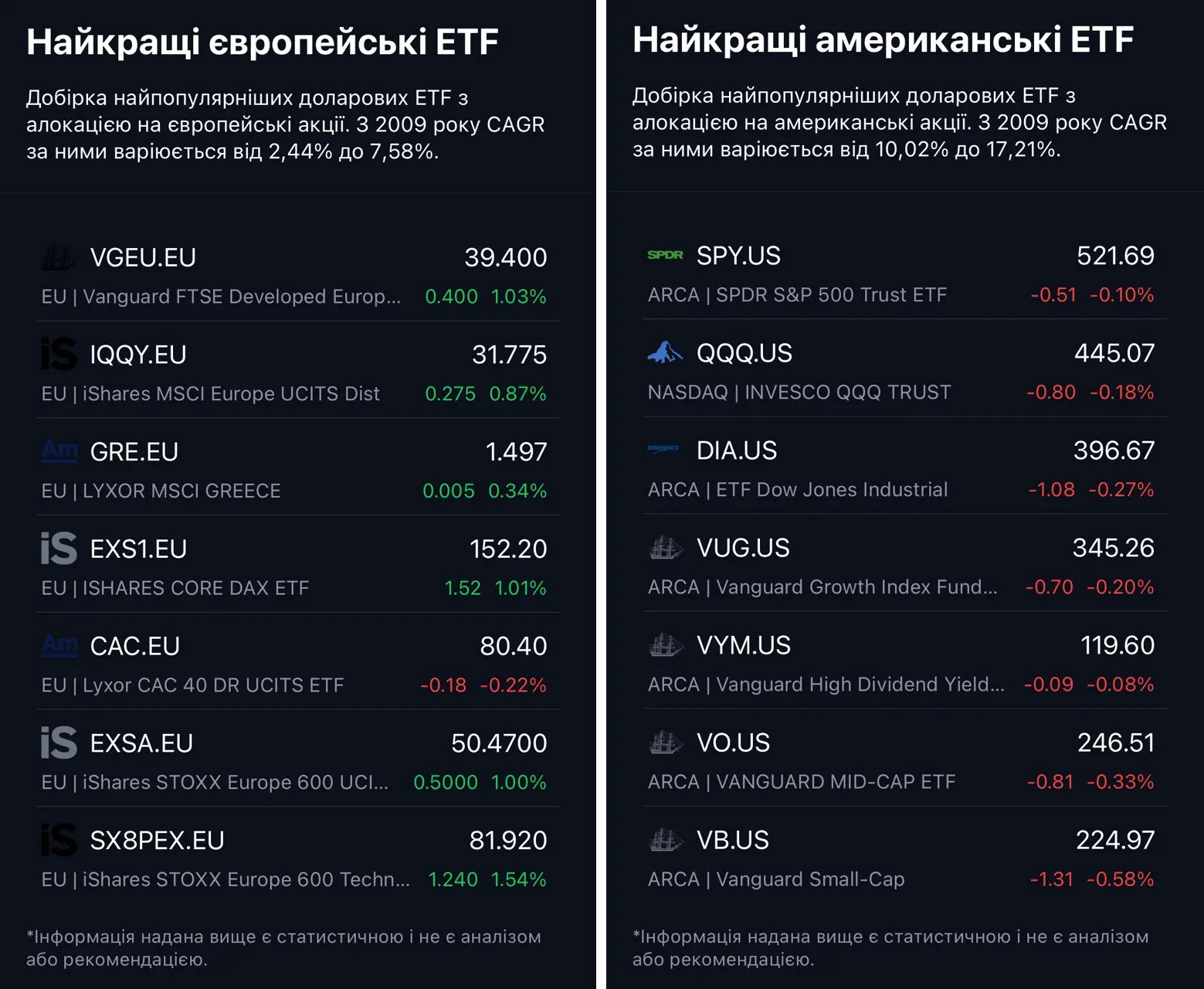

Несколько примеров ETF портфелей для сохранения капитала и возможности участия в росте отдельных секторов и акций.

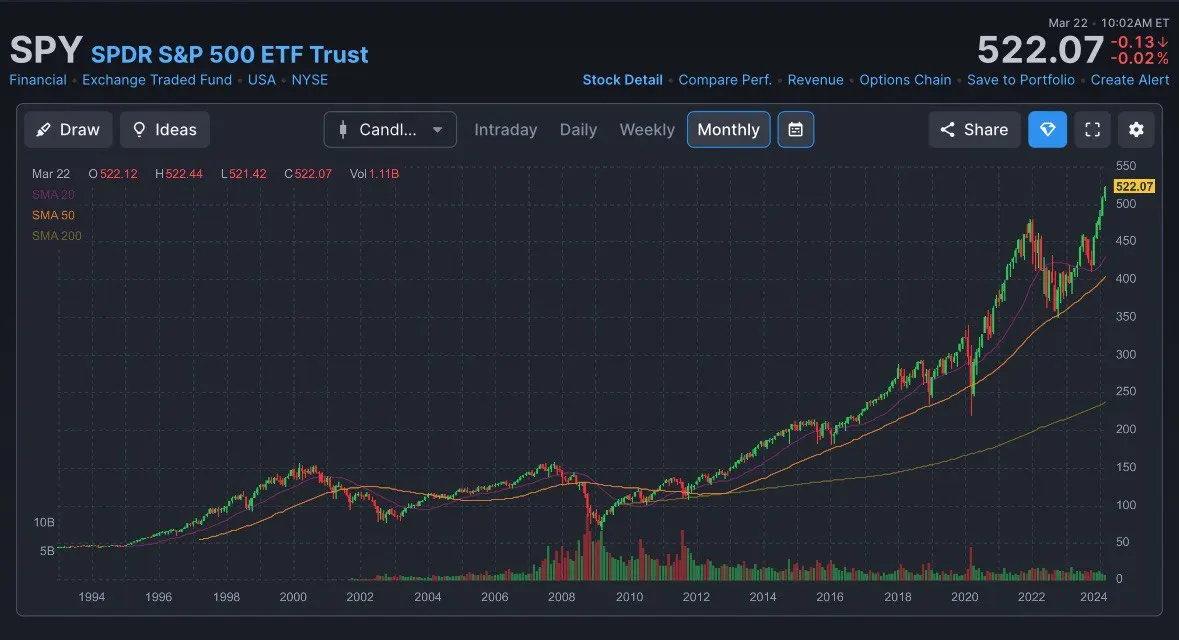

- Долгосрочный срок позволяет уменьшить риск потери денег и увеличить шансы на достижение финансовых целей, помогая инвесторам оставаться спокойными и сосредоточенными во времена неопределенности.

Для примера рассмотрим график фонда на индекс S&P 500, ETF SPY (SPDR S&P 500 ETF Trust). Если бы вы приобрели его в марте 2009 года по цене $73,50, и продали бы сейчас по цене $516,18. То есть у вас была бы возможность зафиксировать доходность в более 700%.

- Выбирайте для инвестирования различные отрасли, такие как финансовый сектор, недвижимость, здравоохранение, технологии, энергетика, сферы предоставления услуг, сырья и тому подобное. Это поможет уменьшить риски, характерные для конкретного сектора, и повысить доходность.

Динамика роста секторов за год

- Инвестирование в разные регионы мира для распределения геополитического риска является важной стратегией для инвесторов и диверсификации валютного портфеля. Политические, экономические и валютные риски могут значительно отличаться, поэтому вы можете использовать распределение между Европой, Азией и Америкой, чтобы избежать привязки всех инвестиций к одной валюте.

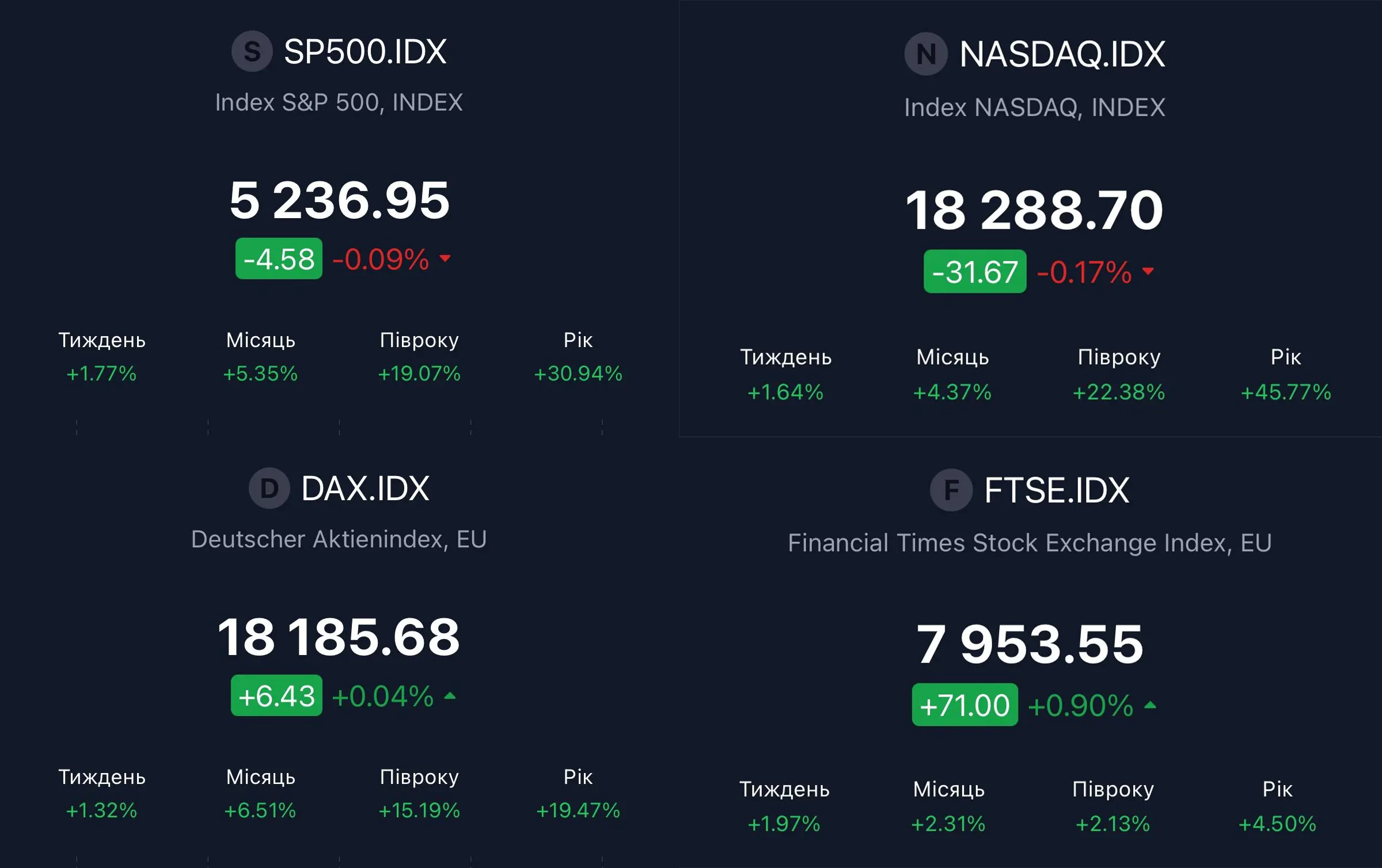

Динамика изменения индексов за последний год

Читайте популярное: Цена на золото бьет рекорды: почему стоит инвестировать в драгоценный металл

Определение стратегии инвестирования

- Консервативный портфель имеет низкий уровень к риску, предпочитает сохранение капитала, а не получение высоких доходов. Обычно, это такие активы, как облигации и депозиты. Определяете срок, заранее можно просчитать доходность, много думать не нужно.

- Сбалансированный портфель — для инвесторов, которые готовы взять на себя определенный риск в обмен на более высокий доход. Оптимальным соотношением может быть 60% акций и 40% облигаций.

- Агрессивный портфель — хотите больше дохода, будьте готовыми взять на себя высокий уровень риска.

- Дивидендный портфель отдает предпочтение получению дохода от своих инвестиций. Такой портфель может включать акции, выплачивающие дивиденды, облигации и инвестиционные фонды.

Как диверсифицировать инвестиции для уменьшения риска Фото: freepik.com

Ошибки, которых стоит избегать

- Чрезмерная диверсификация может не принести ожидаемых прибылей. Должен быть баланс между диверсификацией и концентрацией.

- Нехватка опыта. Не стоит спешить, если вы не уверены или не до конца понимаете направление. Очень важно проводить исследования и понять риски, связанные с ними. Лучше обратитесь к финансовому консультанту или инвестиционному советнику. Это поможет вам принимать обоснованные решения по инвестициям.

- «Все падает!». Продажа активов на основе страха могут привести к неправильным решениям. Составьте инвестиционный план и избегайте принятия решений на эмоциях.

- Важно регулярно следить за портфелем, изменять и дополнять баланс, обновлять инвестиционные инструменты, корректируя стратегию, если это необходимо. Рынки могут меняться, поэтому важно быть готовыми к адаптации.

Помните, что диверсификация не гарантирует 100% прибыли и не защищает на 100% от потерь, но может помочь уменьшить общий риск вашего портфеля. Кроме этого, должна быть сбалансированность между различными видами активов, чтобы уменьшить общий риск и сохранить потенциал дохода. Старайтесь перед принятием любых решений проводить собственное исследование или обратиться к финансовому консультанту.

Ознакомьтесь с другими популярными материалами:

Сколько денег можно заработать с инвестированных $100 за всю жизнь

Украинские венчурные фонды: кто может получить инвестиции в идею

Как изменились инвестиции в финтех — отчет KPMG

Telegram

Telegram

Viber

Viber