Какие европейские банки и финтех-компании переходят на открытый банкинг, чего ждут от своих проектов, и почему реализация директивы — противоречивая и сложная инициатива

Как стартапы и банки переходят на PSD2 Фото: freepik.com

Директива PSD2 продвигает идею открытого банкинга. Ее главная цель — упростить доступ к финансовым сервисам и усилить конкуренцию на рынке финуслуг. Простыми словами — сделать так, чтобы управлять счетами в разных банках можно было из одного приложения. А также планировать свой бюджет и выбирать подходящие условия кредитования, не переживая о том, что в процессе могут пострадать “чувствительные” финансовые данные.

В сентябре 2019 года наступит конечный срок, к которому финучреждения должны успеть привести свою деятельность в соответствие с директивой. Рассмотрим, какие компаниии все же перешли на новый стандарт.

Как внедряют открытый банкинг?

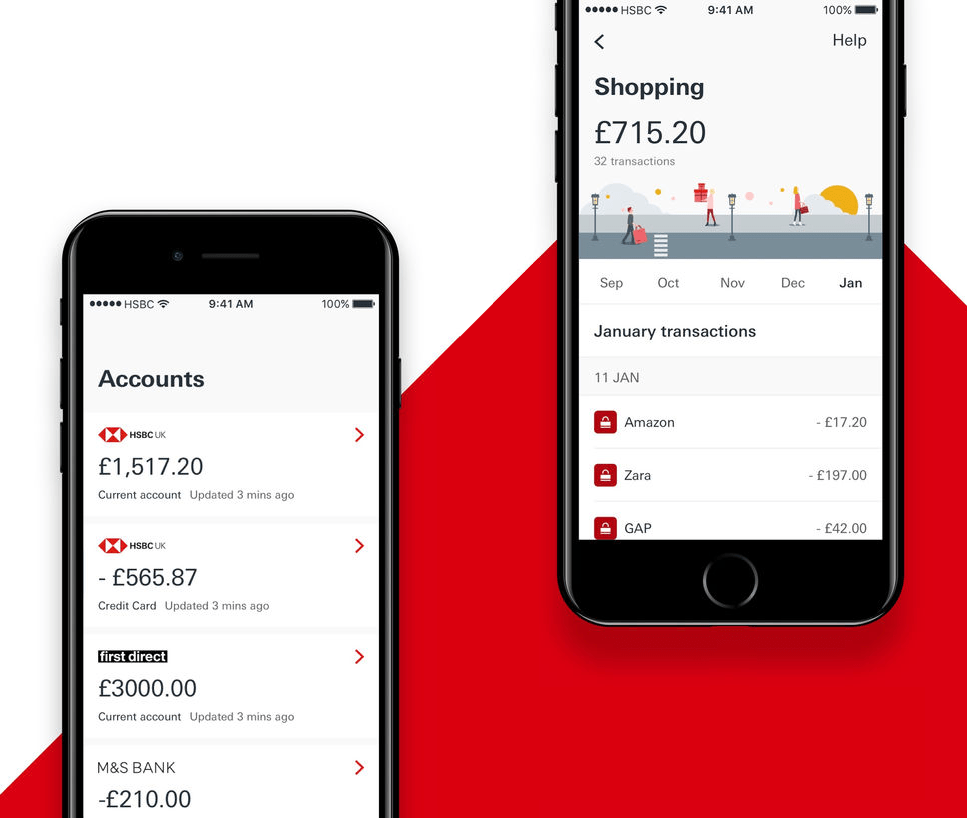

Год назад британский HSBC запустил приложение Connected Money, с помощью которого его клиенты смогут просматривать информацию о счетах в 21 банке, включая Santander, Lloyds и Barclays.

В приложении HSBC можно просмотреть счета в разных банках

За год приложению удалось привлечь 300 тыс клиентов. В целом, реакция потребителей была позитивной.

Например, в приложении можно распределить свои расходы по категориям, узнать, сколько денег остается после оплаты счетов, получить финансовый совет.

В долгосрочной перспективе HSBC расширит круг партнеров. Также рассматривается возможность использования данных клиентов и искусственного интеллекта для расширения доступа к кредитам.

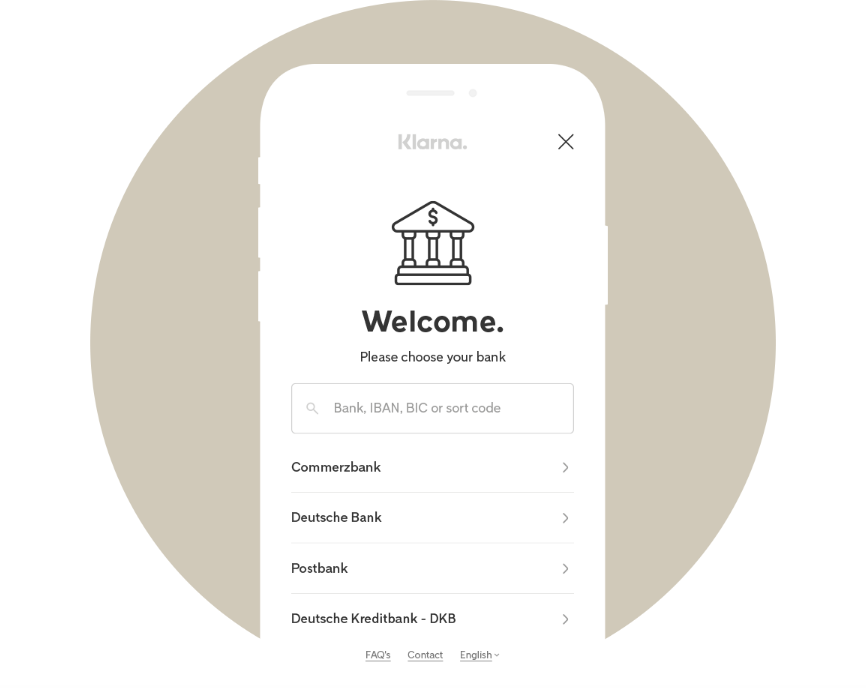

Провайдер платежных услуг Klarna в марте 2019 объявил о запуске собственной платформы Open Banking.

Выбирая оплату с Klarna, клиент может выбрать, с какого счета списывать средства

Решение от Klarna позволяет торговцам на этапе чекаута получить доступ к банковскому счету потребителя и инициировать перевод, после того, как клиент введет в соответствующее поле пароль от своей учетной записи. Данная платформа обеспечит доступ к более чем 4300 европейским банкам через API.

Основатель и СЕО Klarna считает, что сейчас есть все предпосылки для массового внедрения открытого банкинга.

Шведский стартап Tink воплощает стандарты открытого банкинга с 2013 года, задолго до вступления в силу директивы PSD2.

Сначала это было финансовое приложение для потребителей, которое объединяло в одном интерфейсе банковские счета из разных финучреждений. Позднее компания переориентировалась на b2b сегмент, позволив банкам и финтех-стартапам интегрировать это решение в свои приложения.

Более 1400 разработчиков из сотен банков и финансовых учреждений Европы (в том числе NatWest, BNP Paribas, Nordea) используют платформу API Tink для доступа к финансовым данным. Tink обеспечивает агрегацию счетов разных финучреждений, инициирование платежей, управление личными финансами и сбор данных. Например, последние две функции будут интегрированы в мобильное банковское приложение NatWest. Основываясь на истории транзакций клиентов, банк сможет предложить персонализированные инсайты о расходах.

В начале июня 2019 стартап привлек инвестиции PayPal в размере $11,2 млн. Платежный гигант планирует использовать Tink, чтобы новым клиентам было проще подключать банковские счета к своим учетным записям PayPal. Также решение может быть использовано для анализа транзакций при принятии решения о кредитовании заемщика.

Сложности открытого банкинга

Несмотря на то, что новое законодательство обсуждают уже давно, обычные люди не осознают суть предстоящих изменений и в лучшем случае получили письмо от своего банка c непонятной информацией об открытых API. А среди финучреждений далеко не все имплементировали новые стандарты. Исследование показало, что 41% банков ЕС не успели выполнить условия PSD2.

Реализация PSD2 подразумевает, что банки будут выполнять ряд нормативных требований. Они должны создать механизмы, позволяющие сторонним поставщикам безопасно, надежно и быстро работать с банковскими услугами и данными с согласия своих клиентов. Это может быть связано с технологическими сложностями. В идеале банки должны были бы полностью пересмотреть свой существующий технологический бэкграунд. И создать прозрачную систему, которая бы соответствовала всем требованиям открытого банкинга. Но это невозможно, ведь нужно продолжать обслуживать клиентов с использованием существующих систем. Поэтому модернизация зачастую происходит параллельно, оставляя в неведении потребителей и сотрудников банка.

Также на развитии тренда сказывается зарегулированность отрасли, которая имеет тенденцию к ужесточению. Ведь если директива PSD2 в конечном счете подразумевает открытие данных и новые возможности для интеграции, то требования других ведомств делают финучреждения более закрытыми. Например, новые требования по борьбе с отмыванием денег и деофшоризация вынуждают банки внедрять более жесткие проверки клиентов. И отказывать в открытии счетов компаниям со всего мира. Поэтому банки могут сознательно уделять меньше внимания открытым API, оправдывая это тем, что они рискуют нарушить политики соответствия и защиты от рисков.

Также переход к открытому банкингу требует более ответственного подхода к безопасности данных. Ведь открывая API, банки позволяют финтех-стартапам получить доступ к данным своих клиентов. Конечно, это происходит с их согласия и регулируется постановлением ЕС о защите данных — GDPR. Однако этот регламент не менее сложный чем сама директива PSD2. Даже спустя год после вступления в силу, не все компании, на которые распространяется это требование, понимают последствия.

Опрос юридической фирмы Paul Hastings крупнейших компаний мира показал, что только 43% из них уже успели создать внутреннюю команду по имплементации норм GDPR. Не говоря уже о том, чтобы действительно привести все бизнес-процессы в соответствие с ним.

И наконец, европейские финансовые институты рассматривают Open Banking как самую большую текущую угрозу своей бизнес-модели. 56% опасаются, что в результате открытого банкинга лояльность потребителей к банкам значительно снизится. Ведь у них будет возможность выбирать между банком и финтех-стартапом, который зачастую готов предложить более гибкий и дешевый сервис.

Открытый банкинг в Украине

Директива PSD2 пока не распространяется на украинский рынок. Однако Нацбанк уже внимательно изучает и анализирует ее. Для полноценного внедрения директивы сначала нужно решить ряд проблем — усовершенствовать платежное законодательство, создать общее видение того, каким должно быть регулирование открытого банкинга.

Также актуальна для нашего рынка проблема с техническими специалистами.

Тем не менее, на рынке уже есть инициативы, связанные с открытым банкингом. Например, в июне украинский мобильный monobank открыл API для сторонних разработчиков.

|

Представьте себе, что есть какой-то сервис, который делает продвинутую аналитику по вашим карточным транзакциям. У этого сервиса теперь есть возможность спросить у вас разрешение на доступ к вашей выписке

|

Несмотря на сложности во внедрении открытого банкинга, 77% финансовых компаний считают его одним из самых радикальных изменений в современном мире финансовых услуг.

ВАС ЗАИНТЕРЕСУЕТ — Директива PSD2 в Украине: позиция НБУ и финтех-индустрии.

Telegram

Telegram

Viber

Viber