В мире происходит тотальное переосмысление денег. На фоне «новой экономики», потребители ожидают быстрых и простых способов оплаты. Уже совсем скоро мы увидим еще больше методов оплаты в торговых точках, гиперперсонализацию во время покупок, встроенное доверие и не только

Топ 9 трендов, которые повлияют на будущее платежей: отчет Mastercard. Фото: pixabay.com

За 5-7 лет мы станем свидетелями значительных инноваций, которые сформируют «новую экономику». Технологические изменения в платежах будут включать новые способы обмена ценностями, новые формы денег, такие как данные, цифровые товары и криптовалюты, а также приоритетность принципов инклюзивности и многое другое.

Все ключевые тренды, которые определяют будущее платежей до конца десятилетия описали специалисты компании Mastercard в отчете «The future of payments».

Журналисты PaySpace Magazine проанализировали материал. Поэтому рассказываем о самых интересных прогнозах.

Токенизация коснется и акций, облигаций и даже недвижимости

Токенизированный мир прогнозирует будущее, где почти все может быть представлено в виде отдельных цифровых токенов. Новые приложения могут привести к тому, что активы станут средствами платежа, меняя наше представление о личной собственности и предоставляя большую финансовую гибкость.

Токены позволяют беспрепятственно и безопасно обмениваться альтернативными валютами, физическими активами и личными данными, даже правами собственности и поведенческими данными. Они также способствуют «фракционализации», что открывает возможность частичного владения дорогими предметами или физическими активами, которые ранее не могли быть разделены — домами, контейнерными судами или даже классами активов, такими как искусство или изысканные вина.

По оценкам Citi, токенизация может «вырасти более чем в 80 раз на частных рынках и достичь стоимости около 4 триллионов долларов к 2030 году». По оценкам банка, владение институциональным долгом, недвижимостью, частным капиталом и венчурным капиталом все чаще будут токенизированными классами активов.

По оценкам Citi, токенизация может «вырасти более чем в 80 раз

Несмотря на то, что токенизация не является новейшей технологией, ее расширение для охвата большего количества реальных активов в течение следующих пяти лет изменит наше представление о ценности и то, что мы используем для осуществления платежей. Результатом может стать больший спектр вариантов оплаты для потребителей. В то же время банки, цифровые игроки и торговцы откроют перед собой возможности создания бизнес-моделей для поддержки новых обменов ценностями.

Программируемые платежи

API, смарт-контракты и искусственный интеллект объединят усилия, чтобы внести инновации в сферу платежей. Бизнес-логику, которая обычно реализуется перед или после оплаты, теперь можно встраивать прямо в платежный процесс. Это дает новые возможности для повышения производительности и улучшения взаимодействия с клиентами.

Программируемые платежные решения могут объединять события бизнеса с помощью API и использовать искусственный интеллект и смарт-контракты для проведения сложных оплат между несколькими получателями. Кроме того, они могут автоматизировать взаимодействие между устройствами, упрощая обмен данными между подключенными устройствами.

Примеры использования включают оплату в цепочке поставок и выплаты роялти. В логистике, например, автоматизированные платежи могут быть отправлены поставщикам, когда датчики на месте проверяют поставки. На маркетплейсах создатели контента могут получать оплату в реальном времени с переменными роялти, зависящими от канала (мобильный, приложение или личный). Эти возможности позволяют предприятиям эффективнее управлять ликвидностью и сокращать время и затраты на обработку платежей.

Программируемые платежи также могут помочь расширить существующие бизнес-модели, такие как плата за использование или лизинг.

Программируемые платежи также могут помочь расширить существующие бизнес-модели

Различные проекты исследуют возможности программируемых платежей с разных точек зрения. Вот некоторые примеры:

- J.P. Morgan и Siemens AG начали тестирование программируемых платежей уже с конца 2021 года. Эти платежи осуществляются автоматически, следуя заранее определенным правилам, что позволяет избежать необходимости вручную вмешиваться и оптимизирует использование финансовых резервов во время простоя персонала, например, в выходные и праздничные дни, а также ночью.

- Банк DBS из Сингапура анонсировал партнерство в октябре 2022 года для запуска пилотного проекта. В этом проекте целевые денежные ваучеры выдавались с использованием токенизированных сингапурских долларов (SGD) для мгновенных платежей торговцам. Это позволило избежать потребности в согласовании платежей и повысило производительность и эффективность операций. Этот пилотный проект стал частью инициативы, возглавляемой Монетарным авторитетом Сингапура (MAS), с целью развития программируемого цифрового SGD.

Суперкошельки

Цифровые кошельки следующего поколения играют важную роль в управлении нашей идентификацией и активами, включая различные токенизированные ценности. Они неизбежно будут присутствовать в нашей повседневной жизни, предоставляя удобный доступ к услугам и возможность проводить платежи в любой среде.

В настоящее время использование кошельков часто является фрагментарным и состоит из нескольких инструментов для транзакций и получения услуг. Это может включать физические кошельки, идентификационные документы, цифровые кошельки и банковские приложения, что создает необходимость в многочисленных инструментах и дополнительных усилиях для использования.

Однако с развитием инноваций цифровые кошельки станут центральным элементом управления различными услугами и действиями. Эта эволюция включает в себя улучшенную систему аутентификации, которая охватывает не только платежи, указывая на будущую роль кошелька в нашей все более цифровой жизни.

Многие организации работают над созданием цифрового кошелька

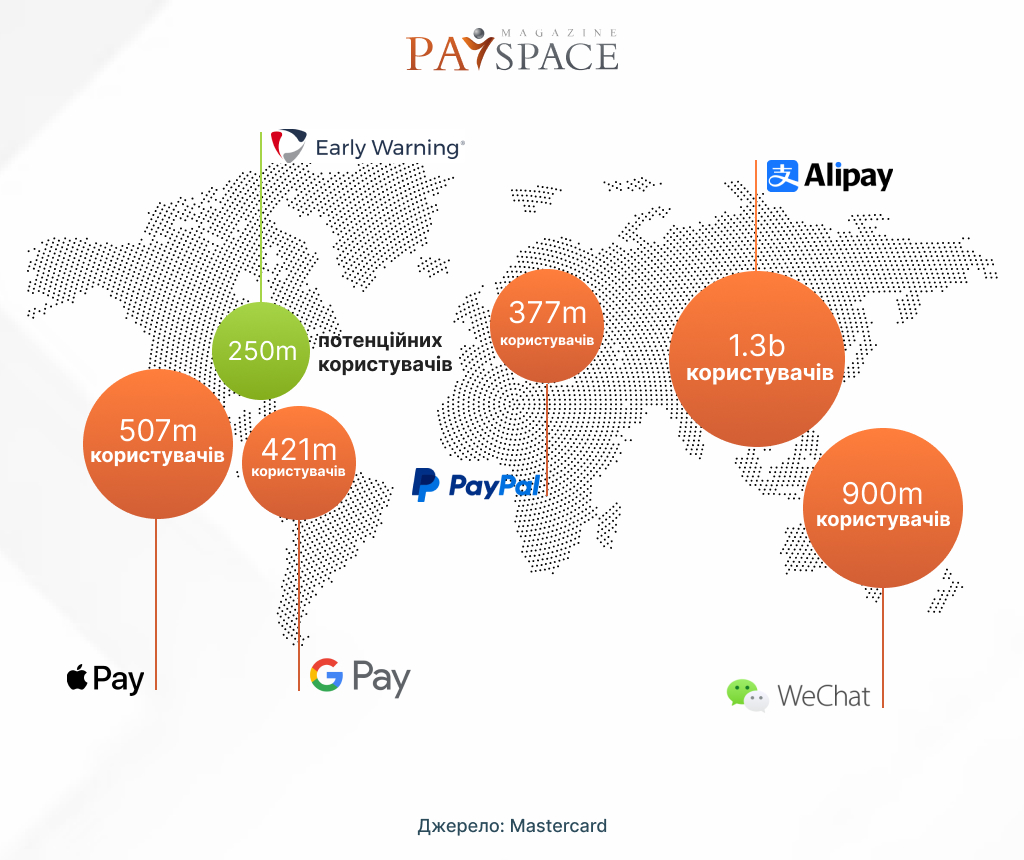

Многие организации работают над созданием цифрового кошелька, который учитывает все эти аспекты. В то время как технологические гиганты лидируют в использовании цифровых кошельков, явление «суперприложений» распространяется по всему миру.

Это становится новым полем борьбы для компаний, таких как Amazon, Rappi, и Grab, а также технологических гигантов, таких как Apple и Google. Глобальные банки также объединяют усилия, запуская конкурирующие решения, такие как недавно анонсированный кошелек, совместно управляемый EWS, финтех предприятие, принадлежащее Bank of America, Chase, Wells Fargo, Truist, Capital One, PNC и U.S. Банк.

Хотя современные мобильные кошельки уже хранят токенизированные карты и учетные данные, будущие суперкошельки будут выходить за пределы их однофункционального подхода и станут центральными управленческими системами в нашей повседневной жизни. Учитывая жесткую конкуренцию и регуляторный надзор, маловероятно, что любой поставщик кошельков сможет получить абсолютное господство в этой области. Банки и цифровые игроки, соревнующиеся на этом поле, будут развиваться, предоставляя улучшенные преимущества и непрерывный опыт, следуя обещанию единого кошелька для управления всеми аспектами нашей жизни.

Подключенные финансы

У нас будут новые возможности для осуществления платежей в разных местах и через различные каналы, такие как магазины, арены, интернет-игры, мобильные приложения, умные города и даже виртуальные миры. Это общий термин, который описывает возможность соединять наши финансовые активы в любой среде — будь то цифровая, физическая или виртуальная — и иметь доступ к различным финансовым услугам, которые контролируются нами, пользователями.

Потенциал подключенных финансов только расширяется

Открытый банкинг предоставляет возможность потребителям и малым предприятиям давать доступ к своим финансовым данным третьим сторонам, таким как финансовые учреждения и финтех-компании, через API. На основе этих данных, предоставляемых через API, эти третьи стороны могут создавать новые банковские и платежные решения. Например, Citi’s Developer Hub позволяет компаниям, таким как Intuit, подключать своих клиентов к учетным записям Citi через API и использовать авторизованный обмен данными, чтобы облегчить использование бухгалтерских инструментов, таких как Quickbooks и Mint.

Потенциал подключенных финансов только расширяется вместе с ростом цифровой коммерции, что позволяет потребителям совершать банковские операции и проводить платежи из любого места через любой канал. Банки получают пользу от большего охвата благодаря партнерствам, а продавцы могут предлагать больше вариантов для улучшения коммерческого опыта.

Трансграничные платежи

В данный момент существуют ограничения по потоку платежей через два типа границ — географические и цифровые. Первые обычно определяются юрисдикционными ограничениями, что приводит к трудностям при осуществлении международных платежей и создает проблемы для банков и коммерческих организаций в отношении скорости расчетов, расходов и рисков. Вторые, к которым относятся цифровые платформы такие, как Apple App Store и Facebook, связанные с платежными системами между различными цифровыми экосистемами.

Страны G20 определили направления для улучшения международных платеже

Страны G20 определили направления для улучшения международных платежей, делая их более быстрыми, более прозрачными и доступными на более выгодных условиях. Процесс реализации этой дорожной карты продолжается, но возникли сложности в достижении консенсуса среди различных участников, что привело к задержкам. Одной из главных проблем являются сложности с обменом сообщениями, обработкой данных и соблюдением различных стандартов.

Запросы на быстрые и удобные платежные услуги поступают от потребителей и бизнеса. На сегодняшний день «быстрые платежи» существуют в около 60 странах, однако они часто функционируют в пределах одной страны и не интегрированы с другими национальными системами. К концу десятилетия мы могли бы увидеть, что силы потребителей, бизнеса и регуляторов стимулируют совместимость трансграничных платежей.

Бесконтактные транзакции в точках продаж (POS)

Продавцы предоставляют QR-коды и возможность оплаты через мобильные телефоны, правительства поддерживают этот процесс через национальные платежные системы, а банки позволяют потребителям рассчитываться с помощью счетов и получать возможность рассрочки в пунктах обслуживания. Развитие этих технологий быстро разворачивается вместе с ростом цифровой коммерции. Поскольку потребители проявляют интерес к новым и альтернативным способам оплаты, продавцы адаптируются и расширяют свои методы приема платежей, чтобы соответствовать их потребностям.

Несмотря на уменьшение сложности, существуют проблемы, с которыми сталкиваются торговцы.

Им по-прежнему требуется помощь в сертификации, им часто требуются физические устройства и могут возникнуть трудности с интеграцией. С другой стороны, потребители все чаще ожидают большей гибкости в способах оплаты, местах и времени.

Любое мобильное устройство может стать средством для проведения коммерческих операций

Любое мобильное устройство может стать средством для проведения коммерческих операций. Перед вами открывается перспектива, когда вам не нужно стоять в очереди или использовать голосовые команды, биометрические данные и устройства с расширенной реальностью для осуществления оплаты. Эти решения также облегчают процесс внедрения платежных систем для продавцов, уменьшая сложности в сертификации устройств и позволяя внедрять больше услуг в точках обслуживания покупателей.

Кроме того, снижение стоимости инфраструктуры для приема платежей и расширение возможностей этих услуг сделает их более доступными для малых и микроторговцев, способствуя финансовой инклюзии. Следующее поколение таких решений, вероятно, будет более надежным и эффективным.

Вскоре продавцы и потребители будут общаться в физических магазинах с помощью междугородной связи (см. «Платежи без привязки» ниже). Это подключение позволит продавцам определять покупателей раньше, обеспечивая более персонализированный подход во время покупки. Возможности регистрации в программах лояльности, использования различных баллов лояльности, получения цифровых версий лояльных карт или использования различных активов и токенов для оплаты станут общедоступными в магазинах, а также в интернете.

Инклюзивный кредит

Инклюзивный кредит становится все более актуальным благодаря пандемии, которая подчеркнула потребность в поддержке потребителей и малых и средних предприятий (МСБ), которые не имеют доступа к достаточному финансированию.

Существуют многочисленные инициативы, направленные на улучшение доступа к кредиту, но важными факторами в этом процессе являются токенизация, финансы, связанные с блокчейном.

Для потребителей улучшение инклюзивности и доступа к кредиту предполагает наличие платежных продуктов, которые эффективно удовлетворяют различные потребности в транзакциях, обеспечивают доступ к широкой сети пунктов обслуживания и способствуют повышению финансовой грамотности и осознанности. За последнее десятилетие, к сожалению, падением на 19% отмечен уровень понимания понятий, таких как процентные ставки, ипотека и финансовый риск среди американцев. В будущем развитие искусственного интеллекта может помочь в улучшении финансового образования, включая виртуальных финансовых консультантов, которые будут встроены в банковские программы.

В будущем развитие искусственного интеллекта может помочь в улучшении финансового образования

Тем временем группы, такие как Operation HOPE, активно работают над повышением уровня финансовой грамотности, предоставляя бесплатные и персонализированные финансовые консультации и образование, помогая потребителям повысить свои кредитные баллы, уменьшить долг и увеличить накопления. Использование открытого банкинга также используется для повышения кредитных баллов благодаря таким компаниям, как Experian Boost, Nova Credit и TomoCredit.

Сознательное потребление

Растущая группа потребителей указывает на то, что они отдают предпочтение покупкам у компаний, которые соответствуют их ценностям в сфере экологии, социальной ответственности и управления (ESG). Этот глобальный тренд, управляемый поколением Z и миллениалами, предусматривает сценарий, в котором направленные и местные бренды получат значительную часть рыночной доли.

Осведомленность потребителей постоянно растет, и вероятно, их покупательские привычки отследят эту тенденцию.

Технологические решения могут улучшить способность потребителей понимать, как произведенные товары и как они влияют на окружающую среду, благодаря таким средствам, как QR-коды, RFID-метки и усовершенствованная упаковка, которые предоставляют информацию в реальном времени как в магазинах, так и в Интернете.

Зарегистрировано, что компании с высокими рейтингами в сфере ESG, как правило, являются более конкурентоспособными и имеют более стабильную прибыль. Адаптация к этой тенденции связана с большими вызовами и возможностями.

Компании с высокими рейтингами в сфере ESG, как правило, являются более конкурентоспособными

Компании могут выявить свою экологическую природу, встраивая информацию в платежные программы, которые способствуют потребителям в принятии более экологически отлаженных расходных решений. Например, шведская финтех-компания была одной из первых, которая предложила мобильные банковские услуги, влияющие на поведение и предоставляющие вознаграждения за устойчивое потребление.

Mastercard сотрудничает с Doconomy для создания калькулятора выбросов углерода, который позволяет финансовым учреждениям и продавцам интегрировать отслеживание углерода в свои программы, чтобы потребители могли просматривать примерный углеродный след во всех своих покупках. Bangor Savings Bank, американский потребительский банк, использует свою программу вознаграждений для поддержки своих клиентов и их общин. Их программа Buoy Local направлена на общество и помогает местным и независимым предприятиям увеличивать продажи, предоставляя им современные мобильные стратегии привлечения и лояльности.

Встроенное доверие

Цифровая эра привела к связи между потребителями, но также сопровождалась ростом киберпреступности и мошенничества, которые поставили под сомнение доверие потребителей. Встроенное доверие — это будущее, когда компании разрабатывают свои «доверенные данные», используя новые технологии, такие как децентрализация данных, шифрование и токенизация, чтобы сделать данные недоступными для злоумышленников, и используют архитектуру нулевого доверия (ZTA) для более точной проверки идентификации.

Встраивание доверия является сложной задачей из-за постоянно растущего количества личных данных, требующих защиты, а также потребности в обеспечении устойчивой кибербезопасности на любом этапе операции со спросом на быстрый и беспроблемный опыт.

Существует общее мнение, что «без трения» — это всегда лучший вариант. Хотя есть необходимость отодвинуть от себя ненужные трудности, потребители могут предпочитать дополнительную проверку при переводе крупных сумм денег. В таких случаях определенный уровень трения может служить средством повышения доверия, если он направлен в пользу потребителя.

Еще одной проблемой для доверия является стремительное развитие мошенничества. Злоумышленники становятся все более изощренными, создавая персонализированные аферы (например, романтические, инвестиционные и учетные данные), что приводит к росту передового уровня отмывания денег и подрыву доверия к противоположной стороне транзакции.

Сегодня возникла напряженность между обязанностью компаний защищать данные своих клиентов и ценностью, которую они получают от использования этих данных для создания оптимального и гиперперсонализированного потребительского опыта. Технологии, повышающие конфиденциальность (Privacy-Enhancing Technologies, PET), решают этот традиционный конфликт.

Технологии, повышающие конфиденциальность

Принцип нулевого доверия предполагает, что все пользователи, как внутри, так и вне сети, должны быть идентифицированы, авторизованы и постоянно проверяться, прежде чем получить доступ к чему-либо. По сравнению с частными компаниями, государственные учреждения проявили инициативу во внедрении стратегий и технологий «Нулевого доверия» (72% по сравнению с 55% опрошенных), чтобы эффективнее идентифицировать пользователей и повысить доверие к своим сетям. Правительства также возглавляют исследования использования цифровой идентификации с целью содействия инклюзии и повышения доступа к общественным услугам. Поэтому неудивительно, что ранние прогнозы предсказывают, что рынок технологий нулевого доверия достигнет объема 60,7 миллиардов долларов к 2027 году.

Ознакомьтесь с другими популярными материалами по теме:

Mastercard будет обрабатывать внутренние платежи еще одной страны

Mastercard тестирует платежи с помощью улыбки

Telegram

Telegram

Viber

Viber