Прогрессивные digital-only банки предлагают своим потребителям порой даже больше услуг, чем некоторые традиционные банки

Мобильные финансы: обзор лучших банков для смартфонов. Фото: it-daily.net

В последние годы появилось множество мобильных банков без отделений, которые предоставляют весь свой спектр услуг исключительно онлайн. Им уже удалось переманить изрядную долю клиентов традиционных банков — особенно молодежь.

Редакция знакомит читателей с лучшими зарубежными мобильными банками с наиболее качественным и разнообразным сервисом. А также рассказывает, что угрожает мобильным банкам: конкуренты, регуляторы или мошенники.

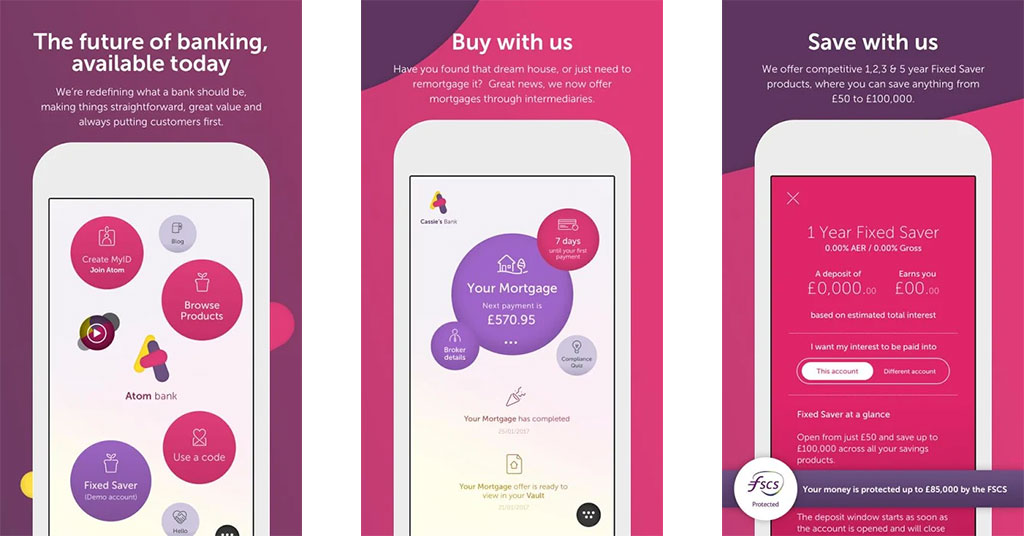

Atom Bank

Доступен в Великобритании.

В июне 2015 года Atom Bank стал первым мобильным банком, которому удалось получить полную банковскую лицензию от британского регулятора. Одной из отличительных черт банка является ряд инструментов кастомизации — пользователь сам выбирает своему счету «имя» и цветовую тему.

Функции, возможности, продукты:

✔️ Быстрый и простой процесс регистрации.

✔️ Для безопасности счета можно использовать не только пароль, но и идентификацию по голосу или Face ID.

✔️ Множество вариантов депозитов на различные сроки от 50 до 100 тыс фунтов стерлингов.

✔️ Ипотека прямо в приложении, консультации брокера. Как отмечают в банке, это как обычная ипотека, только без стресса.

✔️ Банк дает рекомендации, изучая потребительское поведение клиента.

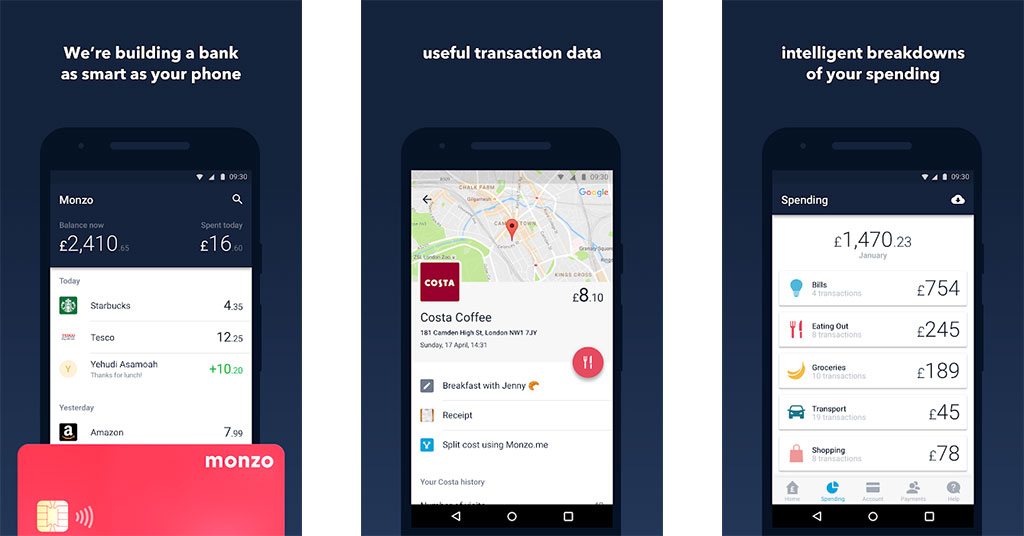

Monzo Bank

Доступен в Великобритании.

Мобильный банк запустили в феврале 2015 года. Теперь он предлагает пользователям полноценные текущие банковские счета. Клиентская база проекта уже превышает 500 тыс клиентов.

Функции, возможности, продукты:

✔️ Можно мгновенно «заморозить» карту в случае ее потери, и так же быстро «разморозить».

✔️ Осуществление банковских переводов, постоянных платежей, прямое списание и возможность получать зарплату прямо на карту.

✔️ Удобство использования карты за рубежом без дополнительных комиссий и согласно обменному курсу Mastercard.

✔️ Полная поддержка Google Pay и возможность пополнения карты через Apple Pay.

✔️ Реакции на платежи — чтобы поблагодарить отправителя за перевод или просто дать ему знать, что деньги получены, можно ответить на платеж каким-либо emoji.

✔️ Овердрафт с четкими и прозрачными условиями.

✔️ Для удобной навигации по своим операциям, любую транзакцию можно подписывать хэштегами.

✔️ Копилка для накопления остатка от округления сумм транзакций.

✔️ Возможность создавать копилки для откладывания денег на определенные цели.

✔️ Можно разделить счет (например, за заказ в ресторане) на нескольких пользователей.

✔️ Установка «лимита» на расходы в месяц. Приложение оповещает, если пользователь тратит деньги слишком активно.

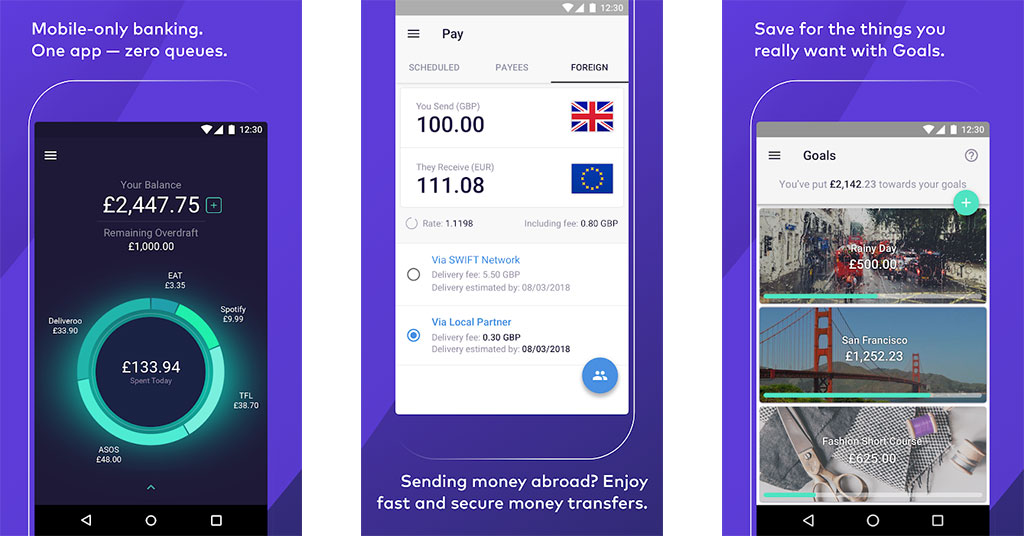

Starling Bank

Доступен в Великобритании.

Starling Bank появился на свет в январе 2014 года, а уже в 2016 году он провел крупнейший среди финтех-компаний раунд финансирования в 48 млн фунтов стерлингов. Этот год, едва начавшись, тоже оказался успешным для банка — он стал первым digital-only банком для бизнеса в Великобритании, а также получил награды как лучший британский банк и лучший провайдер текущих счетов на British Bank Awards 2018.

Функции, возможности, продукты:

✔️ Регистрация в приложении занимает около 3 минут.

✔️ Интеграция с Apple Pay, Google Pay, Samsung Pay, Fitbit Pay.

✔️ Возможность запрашивать перевод средств от родных и знакомых.

✔️ В приложение интегрирован финансовый маркетплейс с продуктами от множества компаний.

✔️ Создание копилок для сбора средств на различные потребности и цели.

✔️ Удобный и многофункциональный интерфейс отслеживания расходов.

✔️ Можно переключаться между личным и бизнес-аккаунтом.

✔️ Картой банка можно пользоваться по всему миру без комиссий; обменный курс устанавливает Mastercard.

✔️ Прозрачный овердрафт.

✔️ Можно мгновенно «заморозить» карту в случае ее потери, и так же быстро «разморозить».

Tandem Bank

Доступен в Великобритании.

Tandem создавался с участием большого комьюнити тестировщиков, которых банк называет «сооснователями». Они помогали на всех этапах, от названия до выбора ассортимента продуктов. В начале 2018 года Tandem приобрел Harrods Bank, благодаря чему расширил клиентскую базу, получил банковскую лицензию и 80 млн фунтов стерлингов капитала.

Функции, возможности, продукты:

✔️ Можно подключить свои счета в других банках к приложению Tandem, получив таким образом единую точку доступа к ним.

✔️ Приложение может автоматически подтягивать счета и подсчитывать сумму, необходимую для их оплаты, чтобы пользователь знал, на что рассчитывать и не остался к концу месяца без денег.

✔️ Анализируя суммы счетов, банк может предлагать более дешевых провайдеров электроэнергии, позволяя пользователю экономить.

✔️ Тревел-кредитка без комиссий и с кешбеком 0,5% на все покупки.

✔️ Сберегательные счета с фиксированной ставкой.

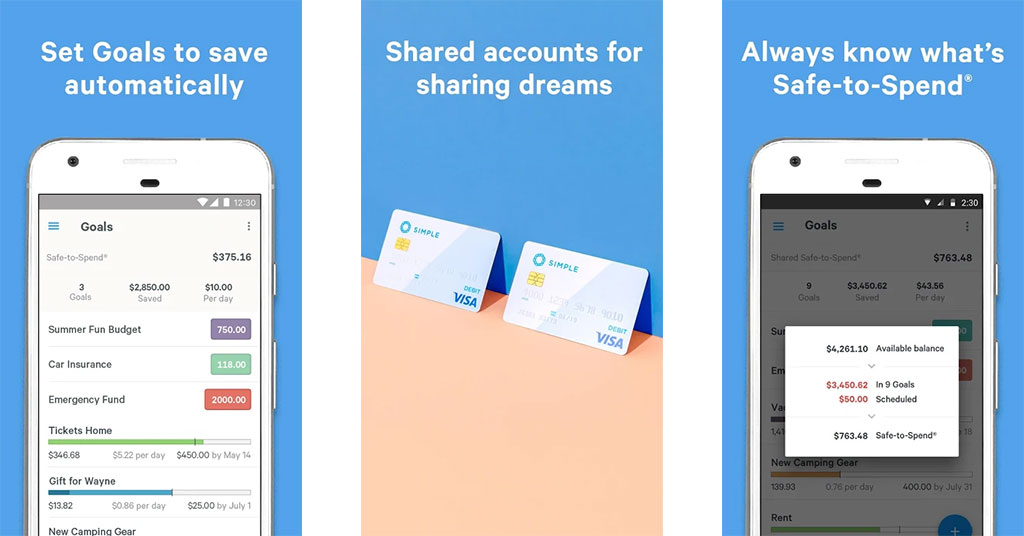

Simple

Доступен в США.

Пионер digital-only банкинга Simple в феврале 2014 года был продан одному из крупнейших банков Испании BBVA за $117 млн. Уже тогда у Simple было 100 тыс пользователей. Мобильный банк работает через Compass Bank, который является членом Федеральной корпорации страхования депозитов.

Функции, возможности, продукты:

✔️ Получение карты Visa.

✔️ Отсутствие комиссий за что-либо.

✔️ Возможность бесплатно снимать наличные в 50 тыс банкоматов по всей стране.

✔️ Возможность копить средства на определенные цели. Каждый день со счета автоматически откладывается определенный процент средств, чтобы собрать необходимую на цель сумму. Приостановить, возобновить и настроить эту функцию можно в любое время. Цели также можно использовать как цифровые конверты для хранения денег.

✔️ Safe-to-Spend — это более надежная версия «доступного баланса». Эта функция позволяет увидеть сумму, которая останется в распоряжении пользователя после перевода средств на цели и запланированных платежей по счетам.

✔️ Можно мгновенно «заморозить» карту в случае ее потери, и так же быстро «разморозить».

✔️ Совместные счета — функция для пары, которая позволяет двум клиентам пользоваться одним счетом. В истории транзакций можно увидеть, кто из пары их совершил.

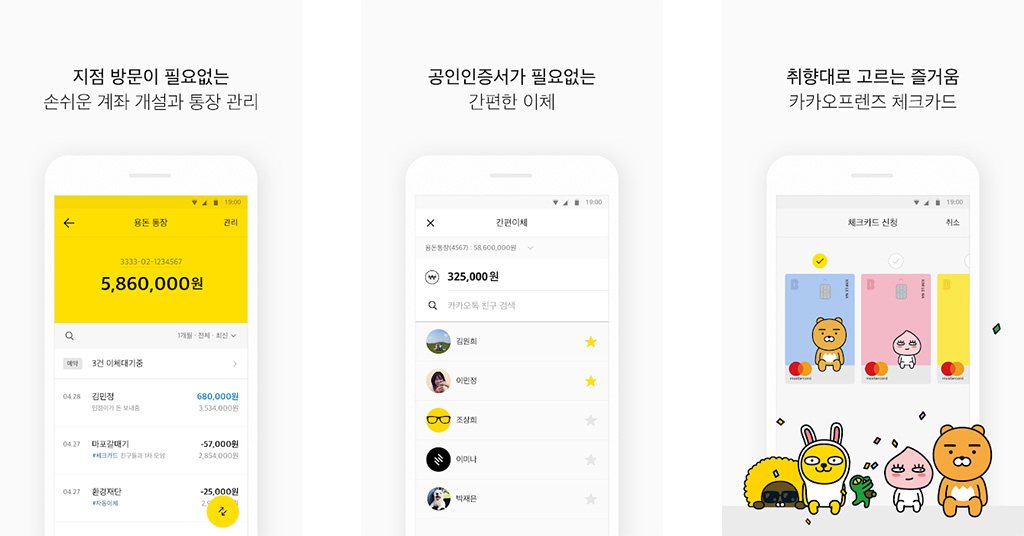

Kakaobank

Доступен в Южной Корее.

Kakao Bank запустился 27 июля 2017 года и был встречен с беспрецедентным энтузиазмом корейских пользователей. В течение первых 8 часов после его запуска клиенты открыли более 100 тыс банковских счетов. Через 13 дней после запуска их количество достигло 2 млн — это примерно 6400 новых счетов в час. Причиной такого интереса стала интеграция банка с очень популярным в стране мессенджером KakaoTalk и сервисом KakaoPay.

Функции, возможности, продукты:

✔️ Гораздо более низкие, чем у традиционных банков страны, комиссии. К примеру, за трансграничные переводы взимается 1/10 суммы, запрашиваемой другими банками. Более выгодны и процентные ставки.

✔️ Дебетовые карты с мультяшными изображениями KakaoFriends — персонажей-стикеров из мессенджера KakaoTalk. В следующем году ожидается запуск кредиток.

✔️ Быстрая регистрация в приложении. Ее можно пройти, введя свой Kakaotalk ID и привязав мобильный номер. Эта опция очень популярна, ведь 84% населения страны ежедневно используют этот мессенджер.

✔️ Быстрое кредитование в приложении.

✔️ Возможность открытия депозитов.

✔️ Снятие средств в любых банкоматах без комиссии. Однако в дальнейшем от этой опции банк намерен отказаться.

✔️ Переводы на счета в других банках без комиссии.

Fidor Bank

Доступен в Австрии, Бельгии, Болгарии, Бразилии, Великобритании, Венгрии, Германии, Греции, Дании, Ирландии, Исландии, Испании, Италии, Канаде, Латвии, Литве, Лихтенштейне, Люксембурге, Мексике, Нидерландах, Новой Зеландии, Норвегии, Польше, Португалии, Румынии, Сингапуре, Словакии, Словении, США, Финляндии, Франции, Хорватии, Чехии, Швейцарии, Швеции, Эстонии, Южной Африке, Южной Корее, Японии, а также на Кипре и Мальте.

Fidor Bank основан в Германии в 2009 году. Он объявил своей целью восстановить утраченное доверие к банковским услугам путем повышения клиентоориентированности и удобства, а также запуска новых сервисов. В портфолио банка есть как базовые банковские счета, так и кредитные и сберегательные услуги. В Германии у банка более 310 тыс клиентов.

Функции, возможности, продукты:

✔️ Mastercard, Открытие умного текущего счета с дебетовой картой Mastercard с помощью процесса видео-идентификации.

✔️ Пополнение наличными в любом из 7 тыс магазинов-партнеров.

✔️ Денежные переводы через ввод e-mail или номера телефона получателя.

✔️ Банковская модель Fidor базируется на его интернет-сообществе, где пользователи получают финансовое вознаграждение за предоставление и получение финансовых консультаций, а также за оценку и анализ новых финансовых продуктов и услуг.

✔️ В перечне финансовых услуг банка есть предложения от сторонних компаний. Таким образом, он является финтех-маркетплейсом.

✔️ Сберегательные облигации с фиксированным сроком и процентами.

N26

Доступен в Австрии, Бельгии, Германии, Греции, Ирландии, Испании, Италии, Латвии, Литве, Люксембурге, Нидерландах, Португалии, Словакии. Словении, Финляндии, Франции, Эстонии. В этом году планируется выход на рынки Великобритании и США.

Базирующийся в Берлине банк N26 основан в 2013 году. Запуск продукта состоялся в 2015 году. В марте в банке заявили, что их клиентская база возросла до 850 тыс клиентов, а также анонсировали амбициозные планы по привлечению 5 млн клиентов уже к 2020 году.

Функции, возможности, продукты:

✔️ Открытие счета менее чем за 8 минут.

✔️ MoneyBeam – мгновенные денежные переводы через ввод e-mail или номера телефона получателя.

✔️ TransferWise — международные переводы в 19 валютах.

✔️ Возможность мгновенно заблокировать и разблокировать карту.

✔️ Управление карточкой в приложении, включая блокировку, перевыпуск карты; возможность включить платежи за границей; подтверждать онлайн-платежи и устанавливать лимиты.

✔️ Автоматическая сортировка расходов по категориям.

✔️ Возможность бесплатно снимать наличные с любого банкомата до 5 раз в месяц.

✔️ Поддержка Google Pay.

✔️ Можно открыть обычный счет и получить карту Mastercard бесплатно; активировать премиум-счет со страховкой; заказать карту для фрилансеров и предпринимателей с кэшбеком 0.1% на все покупки. В некоторых странах доступен овердрафт до 1 тыс евро, кредитование от 1 тыс до 25 тыс евро, инвестиционные и сберегательные инструменты, а также страховые продукты.

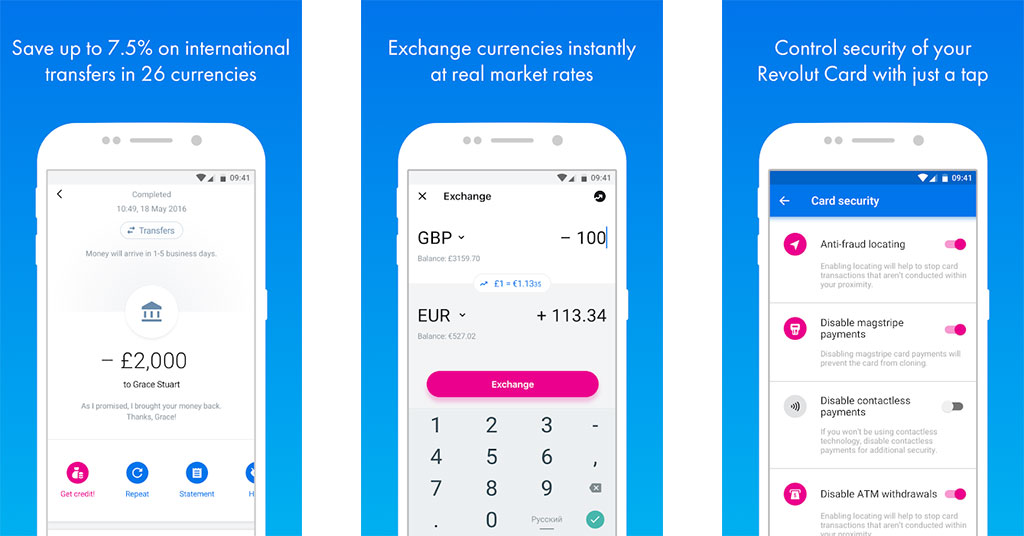

Revolut

Доступен в Австрии, Бельгии, Болгарии, Великобритании, Венгрии, Германии, Греции, Дании, Ирландии, Исландии, Испании, Италии, Латвии, Литве, Лихтенштейне, Люксембурге, Нидерландах, Норвегии, Польше, Португалии, Румынии, Словакии, Словении, Финляндии, Франции, Хорватии, Чехии, Швейцарии, Швеции, Эстонии, а также на Кипре и Мальте. Банк заявил о планах охватить США, Канаду, Сингапур, Гонконг, Австралию и Новую Зеландию уже в этом году.

Revolut выпустили в свет в июле 2015 года с целью «создать справедливую и слаженную платформу для использования и управления средствами на глобальном уровне». Банк обещает отсутствие скрытых комиссий и межбанковский обменный курс. Этим банком пользуется свыше 1,5 млн человек.

Функции, возможности, продукты:

✔️ Возможность хранить, получать, отправлять и обменивать 25 валют в приложении по реальному обменному курсу.

✔️ ️Бесплатная и быстрая отправка внутренних и международных денежных переводов на банковские счета по всему миру.

✔️ ️ Покупка и хранение биткоинов (BTC), Litecoin (LTC) и эфира (ETH) с возможностью отслеживания их цен на множестве площадок. Криптовалюты также можно пересылать своим контактам в Revolut.

✔️ Отслеживание расходов с помощью интерактивной аналитики.

✔️ ️Бесплатная доставка карты по всему миру в течение 1-3 рабочих дней.

✔️ Копилка для накопления остатка от округления сумм транзакций.

✔️ Можно разделить счет (например, за заказ в ресторане) на нескольких пользователей.

✔️ Можно мгновенно «заморозить» карту в случае ее потери, и так же быстро «разморозить».

✔️ Бесплатное снятие наличных в банкоматах мира (до £200/€200 в месяц в стандартном пакете, до £400/€400 в месяц в премиум-пакете).

✔️ Кредитные продукты в среднем на 50% дешевле, чем у традиционных европейских банков.

ALLY BANK

Функции, возможности, продукты:

✔️ Перевод средств между счетами Ally Bank и счетами в других банках

✔️ Оплата счетов, просмотр запланированных платежей и истории платежей

✔️ Проверка баланса и истории транзакций

✔️ Поиск близлежащих банкоматов

✔️ Управление дебетовой картой, отслеживание ее использования

✔️ Торговля акциями с мобильного устройства

✔️ Контроль инвестиций

✔️ Доступ к актуальным новостям рынка

ЧИТАЙТЕ ТАКЖЕ: В кафе и на фестивалях: как принимать платежи со смартфона в Украине

Telegram

Telegram

Viber

Viber