С какими проблемами сталкиваются необанки при ведении бизнеса?

Какие проблемы решают мобильные банки Фото: behance.net

“Мобильные банки — реальная угроза для традиционных финучреждений”, — таким утверждением часто начинают свои доклады спикеры FinTech-конференций. Аргументируя его растущим значением цифровых технологий в нашей жизни и потребностью быть мобильными.

Безусловно, необанки сочетают в себе эти качества. Однако как долго это продлится? Ведь их традиционные конкуренты активно внедряют инновационные сервисы. А регулирующие органы в разных странах задают финансовым стартапам не меньше (а иногда и больше) вопросов, чем их более опытным коллегам.

В этом материале редакция PaySpace Magazine разобралась, с какими проблемами сталкиваются мобильные банки.

Мобильные банки и вопросы регулирования

В банковской отрасли наблюдается глобальный тренд: она становится более зарегулированной. Это значит, что банкам нужно выполнять все больше требований и соблюдать нормативы, чтобы оставаться “надежными” в глазах регулятора.

Необходимость соответствовать непосредственно отражается на мобильных банках. Ведь их деятельность предполагает довольно нетипичные процессы идентификации клиентов, подписания договоров, ведение документации и т.д. Если до сих пор к таким операциям относились лояльно и многие из этих процессов проходили по упрощенной процедуре, со временем к ним будет все больше внимания.

- Лицензирование

Последние несколько лет мобильные банки, которые ранее работали на основе лицензий традиционных финучреждений (например, N26) и те, которые пользовались лицензией на выпуск электронных денег EMI (Например, Revolut), получили настоящие банковские лицензии. В их число также входят Atom Bank, Tandem Bank, Monzo и Starling Bank. С одной стороны, это расширило спектр услуг, которые банки могут предложить своим клиентам. А с другой — сделало их уязвимыми для новых требований и регулирований, которые имеют тенденцию к ужесточению.

Необанки, которые продолжают работать с лицензией на выпуск электронных денег EMI (например, Monese и Anytime) или являются авторизованной платежной организацией (например, Holvi) пока не попадают под банковские ограничения. Но в будущем можно ожидать новых требований и для финансовых компаний такого типа.

- Открытый банкинг

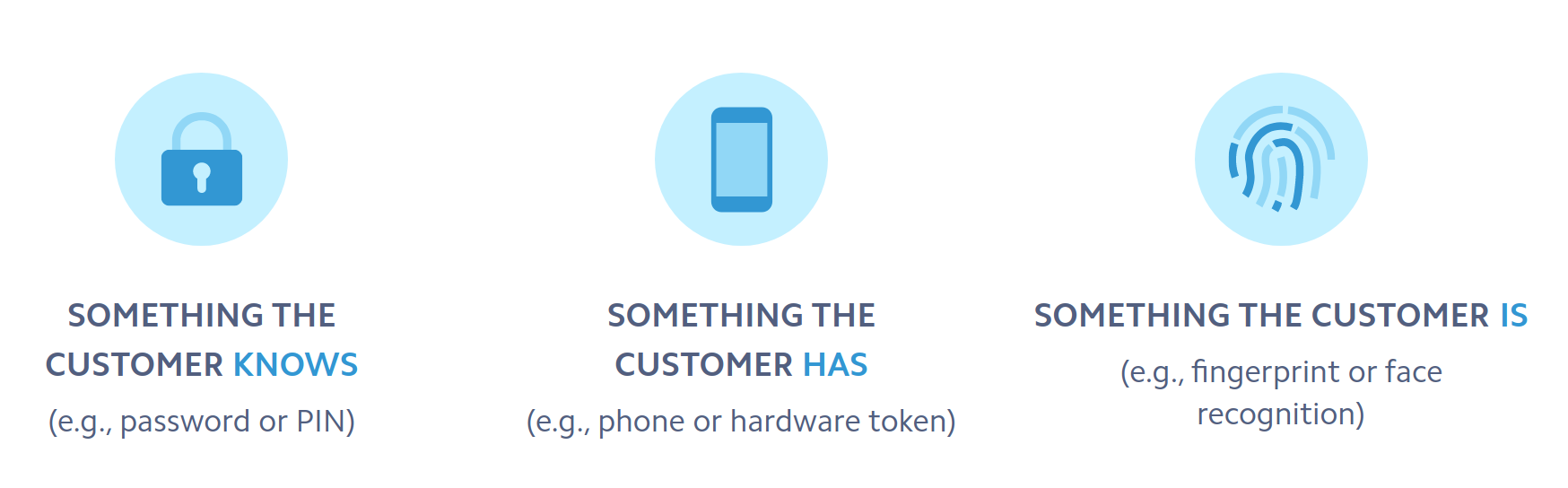

Многие европейские мобильные банки уже открыли свои API, ожидая возможности обмениваться данными с более крупными финучреждениями, а значит, получить потенциальный доступ к их базам пользователей. Скоро необанкам нужно будет соответствовать новым требованиям директивы PSD2. 14 сентября 2019 года будут введены нормативные технические стандарты SCA (строгая аутентификация клиентов). Теперь для подтверждения онлайн-платежей и банковских переводов нужно будет использовать как минимум два параметра из трех: пароль, телефон, биометрический показатель. Необанкам, которые переместили все операции в смартфон, нужно быть готовым к новой системе идентификации.

- Борьба с отмыванием денег

И все-таки одним из главных банковских трендов 2019 года стала борьба с отмыванием денег и сложности в работе с офшорными компаниями. Так, сейчас банки готовятся к новой редакции законодательства об отмывании денег (AML, Anti-Money Laundering). Европейские страны должны имплементировать пятую директиву о борьбе с отмыванием денег (5MLD) в свои законодательства уже в январе 2020 года. Это значит, что банкам нужно решить, как они будут внедрять в свои системы комплаенса требования новой директивы. Среди них — проверка конечных бенефициаров компаний, дополнительные проверки клиентов из стран высокого риска. Конечно, эти требования коснутся и банков в смартфоне.

Кроме этого, мобильные банки, которые работают с предоплаченными платежными картами должны учитывать, что новая директива предполагает более основательные проверки и новые ограничения для таких платежных инструментов. Так, 5MLD устанавливает лимит в 150 евро на остаток по карте. И 50 евро — на онлайн-транзакции.

Также в поле зрения 5MLD попали площадки, которые ведут торговлю криптовалютами и онлайн-сервисы криптовалютных кошельков. А о намерении выпустить регулирования для крипто-отрасли уже заявил президент FATF Маршал Биллингсли. Это актуально для таких банков, как Revolut, который предлагает клиентам сервис обмена криптовалют с 2017 года.

Поскольку сейчас многие необанки работают с банковской лицензией, их будут касаться все эти изменения в банковском регулировании. Более того, есть опасения, что необанки более уязвимы для преступной деятельности, чем традиционные финучреждения. И они не беспочвенные.

Летом 2018 представители банка Revolut обратились в британские правоохранительные органы с сообщением, что они подозревают проведение сомнительных операций через системы банка.

Осенью того же года банку пришлось временно отключить свою систему мониторинга транзакций после того, как она по ошибке признала 8 тыс нормальных платежей потенциально опасными.

Эти инциденты подняли вопрос о том, достаточно ли внимания Revolut уделяет проблемам комплаенса. Журналисты BBC пообщались с информаторами из Revolut и выяснили, что некоторые сотрудники обеспокоены методами компании по борьбе с отмыванием денег. Один из бывших работников вообще назвал системы контроля за отмыванием денег непригодными. И добавил, что руководство необанка не готово слушать идеи сотрудников по улучшению политик соответствия.

«Я не намерен притворяться, будто мы идеальные, но мы к этому стремимся», Ник Стронский, CEO Revolut Фото: Crowdfund Insider

За последние три года из Revolut ушли двое ключевых сотрудников по управлению рисками, а также два работника, которые занимались выявлением случаев отмывания денег.

Немецкий мобильный банк N26 также столкнулся с обвинениями банковского регулятора BaFin (Федеральное управление финансового надзора Германии). Представители BaFin заявили, что финтех-стартап недостаточно активно борется с отмыванием денег и финансированием террористических операций.

Эксперты считают, что в отличие от традиционных банков, мобильным финучреждениям сложнее добиться соответствия AML, сохранить баланс между быстрым ростом и безопасностью.

Кроме того, крупные учреждения могут просто выделить больше персонала и денег на соблюдение требований.

Как видим, требования регуляторов ужесточаются. В таких условиях банкам придется с одной стороны соответствовать требованиям, а с другой — предлагать клиентам удобный функционал. И эта задача может оказаться даже сложнее.

Проблемы развития мобильных банков

Когда необанки только появились, их сервис действительно был инновационным, а плата за обслуживание — неожиданно низкой. Однако по мере развития технологий и осознания тренда движения в digital, у мобильных банков начали появляться серьезные конкуренты. А цены на обслуживание пришлось поднимать, ведь у каждого банка, даже работающего без отделений, есть расходы.

- Проблема монетизации

Все технологические стартапы сталкиваются с общей проблемой. Сначала они собирают аудиторию, в том числе за счет демпинга цен. А потом думают о монетизации. Revolut, который изначально выходил на рынок как банк для выгодных международных денежных переводов и путешествий, сегодня вынужден внедрять скрытые комиссии. Это провоцирует отток клиентов. Украинский Monobank выходил на рынок с двойной ставкой кешбека в счет кредитных средств. Но позже эту опцию пришлось отменить, потому что банк тратил слишком много на лояльность клиентов.

- Рост конкуренции в цифровом банкинге

У крупных финансовых учреждений больше ресурсов не только на решение вопросов комплаенса. Они охотно инвестируют в развитие собственных цифровых каналов. А при желании могут развернуть отдельный цифровой банк на базе своей лицензии. Например, в прошлом году финансовый холдинг JP Morgan Chase запустил собственный мобильный банк Finn. Тот, правда, оказался недостаточно конкурентоспособным и спустя год закрылся, так и не предложив клиентам ничего уникального. Но угроза очевидна: чем больше игроков будет на рынке мобильного банкинга, тем сложнее им будет удивить своего клиента.

Цифровые банки и финтех-компании Фото: banknxt.com

Это создаст угрозу роста — банки не смогут переманивать клиентов друг у друга из-за одинакового функционала. А консервативность большинства вкладчиков ограничит привличение аудитории извне. Ведь лояльность к традиционному банку пока гораздо выше, чем к мобильному. Опросы показывают, что менее 10% обратят внимание на мобильный банк, когда им нужно будет открыть счет.

Также угроза может возникнуть со стороны финансовых компаний. Пока необанки продолжают наращивать пул сервисов, финтех-компании из сферы инвестиций и кредитования решили заняться банкингом. Например, инвестиционный стартап Acorn недавно предложил своим клиентам дебетовые карты для хранения средств. Всего за четыре дня с момента презентации продукта, Acorn получил 100 тыс заказов среди своих пользователей.

Мобильные банки должны двигаться в этом же направлении, предлагая клиенту сервисы с добавленной стоимостью. Эксперты считают, что mobile-only финучреждения должны развиваться в сфере аналитики и искусственного интеллекта, собирая информацию о транзакциях.

Сейчас мобильный банк Simple работает над тем, чтобы добавить искусственный интеллект в свой сервис оплаты счетов. Это позволит предсказывать будущие расходы клиента, и предлагать ему советы по эффективности платежей.

- Безопасность

Мобильные банки должны иметь надежную защиту. Ведь они не могут позволить себе приостановить обслуживание клиентов из-за технических сбоев и хакерских атак. А их не избежать. Дмитрий Ковалевский, специалист по безопасности и рискам monobank, рассказал, что в первый день запуска проекта, сотрудникам мобильного банка удалось обнаружить сразу 15 хакеров.

Также необходимо защищать мобильный банк от внутренних утечек — зачастую мошенники обращаются к сотрудникам напрямую с предложением «слить» базу.

В Monobank эту проблему решили с помощью системы оповещений о несанкционариванных действиях операторов. она срабатывает, если сотрудник банка заходит в картучку клиента без запроса с его стороны.

Чем больше будет бизнес необанка — тем серьезнее нужно будет выстраивать системы защиты от сбоев и мошенников.

Пока вопрос о том, кто же займет большую долю инновационного мобильного банкинга — независимые необанки или цифровые подразделения крупных финучреждений — остается открытым. Самая большая проблема необанков — завоевать доверие потребителей и привлечь новых пользователей. Пока они пытаются справиться с этим вызовом, у традиционных банков есть шанс занять нишу, пользуясь своим брендом и доверием клиентов. Независимые мобильные банки должны помнить о новой угрозе и планировать новые бизнес-модели.

ВИДЕО PAYSPACE MAGAZINE: Необычный функционал мобильных банков

Telegram

Telegram

Viber

Viber