Это событие предоставило бизнесу возможность общаться с финансовым сектором и государством, а экспертам обмениваться опытом и получать новые инсайты. Ведущие эксперты финансового сектора приняли участие в двух важных дискуссиях о главных платежных трендах. Открытый диалог между бизнесом и представителями госсектора позволил обсудить сценарии развития технологий и возможности сотрудничества с государством. Во время мероприятия также были представлены новые инновации и кейсы для расширения бизнеса и улучшения продуктов

TechFin Expert Summit 2024. Фото: PSM

TechFin Expert Summit 2024, которую организовал PaySpace Magazine, стал одним из самых масштабных событий на финансовом рынке, когда на одной площадке собрались представители государственных органов, FinTech и бизнеса. Главными темами конференции были: виртуальные активы, кибербезопасность, AI-инструменты для финтеха, платежные тренды и многие другие актуальные вопросы.

Участники мероприятия получили кейсы и инсайты, которые помогут масштабировать бизнес и улучшить клиентский опыт. Это событие стало крупнейшим на платежном рынке, привлекая большое количество участников и способствуя развитию финансовых технологий.

В нашем репортаже мы собрали все важные тезисы, цифры и прогнозы докладчиков. Поэтому все самое интересное читайте дальше.

Инновации в платежах что ждет финансовый сектор в ближайшее время

Первыми на сцену TechFin Expert Summit 2024 вышли представители регулятора, чтобы рассказать об инновациях в платежах. Андрей Поддерегин, директор Департамента платежных систем и инновационного развития НБУ, в своем докладе отметил, что с 1 января 2025 года все участники СЭП будут обязаны зачислять средства на счета получателей в течение одного часа с момента зачисления их на корреспондентский счет участника СЭП Национального банка, независимо от времени суток. Одной из ключевых инициатив, которая уже тестируется, является внедрение мгновенного кредитного перевода, который будет доступен для участников СЭП в первом квартале 2025 года.

Законопроект №1143, который сейчас готовится ко второму чтению в Верховной Раде, имплементирует требования регламента ЕС 866. Этот регламент предусматривает обязательное предоставление услуг мгновенного кредитного перевода на всех дистанционных каналах, где предоставляются обычные кредитные переводы. Кроме того, законодательство устанавливает максимальный срок выполнения мгновенного кредитного перевода, который не должен превышать 10 секунд.

Андрей Поддерегин, директор Департамента платежных систем и инновационного развития НБУ. Фото: PSM

«Мы внедряем мгновенный кредитный перевод, который позволит осуществлять платежи в режиме реального времени. Эта инициатива позволит использовать альтернативный инструмент для розничного бизнеса, который обеспечивает гарантию зачисления средств на счет получателя в максимально короткие сроки», — подчеркнул Поддерегин.

Также Поддерегин рассказал о подготовке к пилотному проекту цифровых денег центрального банка, который планируется провести в открытой среде. «Пилот» имеет целью получение отзывов от конечных пользователей и поставщиков платежных услуг, чтобы принять взвешенное решение о целесообразности выпуска CBDC. В докладе также была подчеркнута важность открытого банкинга и внедрения единого национального мобильного приложения для цифровых денег.

Банк в облаке

Павел Клец, архитектор облачных решений Райффайзен банка, рассказал о переходе банка на облачные технологии. Он подробно остановился на обосновании этого шага, процессе миграции и выборе облачного провайдера. Павел отметил преимущества, которые банк получил, а также вызовы, с которыми столкнулся во время этого перехода, включая вопросы безопасности и надежности данных.

В докладе были также освещены технические детали и интеграция облачных решений с существующими системами банка. Павел отметил важность обеспечения надежности и безопасности данных во время интеграции. Он описал, как была налажена работа с облачными решениями и какие технические аспекты пришлось учитывать для успешной интеграции.

Клец также говорил о влиянии облачных решений на производительность банка. Он привел пример задержек в передаче данных между Киевом и Франкфуртом.

Павел Клец, архитектор облачных решений Райффайзен банка. Фото: PSM

«Опыт работы между Киевом и Франкфуртом показал задержку в передаче данных с 4 до 7 миллисекунд. Это минимальное замедление у нас. Использование индикаторов Amazon, которые обеспечивают достаточный уровень надежности, очень помогает в этих процессах. Хотя строительство этой инфраструктуры заняло определенное время, особенно в условиях войны, но результатом стала стабильная и надежная работа системы», — поделился данными Павел.

9 шагов к автоматизации финансового мониторинга с AML.point

Оксана Губина, основательница стартапа AML.point, перечислила для участников конференции девять шагов к автоматизации финансового мониторинга с использованием их продукта. Она рассказала о важности автоматизации процессов в банковских учреждениях, особенно в условиях повышенных регуляторных требований и необходимости вывода бизнеса из тени в условиях войны. Губина отметила, что автоматизация помогает избежать штрафов, повысить надежность и эффективность работы финансовых учреждений, а также обеспечить надлежащий уровень безопасности и конфиденциальности данных.

Основными элементами системы автоматизации AML.point является интеграция в бизнес-процессы компаний, использование внешних источников для мониторинга, обеспечение отчетности и аудита пользователей, а также регулярное обновление и поддержка системы. Губина отметила, что не все инструменты на рынке являются полноценными системами финансового мониторинга, и только те, которые соответствуют стандартам Национального банка, могут считаться таковыми. Ее продукт покрывает все девять задач автоматизации, что позволяет эффективно контролировать и управлять финансовыми операциями, предотвращая риски и обеспечивая соответствие регуляторным требованиям.

Оксана Губина, основательница стартапа AML.point. Фото: PSM

Оксана Губина подчеркнула: «Сейчас не секрет, что тема финмониторинг очень актуальна, особенно в текущем состоянии дел в нашей стране. Повысились регуляторные требования, есть насущная необходимость для вывода из тени отдельных сфер бизнеса, потому что страна находится в состоянии войны и требует значительных финансовых ресурсов. Наш продукт покрывает все девять задач, позволяя выполнять надлежащую проверку, контролировать соответствие ПЭП, оценивать уровни риска клиентов, документировать все процессы и контролировать транзакции в текущем режиме. Это позволяет останавливать и замораживать активы в случае совпадения с перечнем террористов.»

Экосистема открытого банкинга: Дедлайн 01-08-25. Что это значит для бизнеса?

Александр Карпов директор в Ассоциации ЕМА, основатель Open API Group доложил о внедрении системы открытого банкинга в Украине, в частности, о дедлайне 01-08-25, когда система должна заработать полностью. Основные задачи включают разработку и внедрение спецификаций, основанных на британском и берлинском стандартах. Национальный банк Украины активно сотрудничает с банками и другими финансовыми учреждениями для обеспечения надежности и безопасности этой системы.

«Уже вскоре у нас с вами заработает система открытого банкинга. Я хочу рассказать, что именно происходит и как это может сказаться на вас. Национальный банк действительно контролирует этот процесс, но в первую очередь, он создан рынком и поддерживается НБУ. Спецификации, которые мы разрабатываем, становятся обязательными для использования всеми участниками рынка, и некоторые сервисы будут бесплатными. Это создает определенную нагрузку на банки, но в то же время обеспечивает свободу для тех, кто хочет получить эту информацию для своих клиентов», — сказал Карпов.

Александр Карпов директор в Ассоциации ЕМА, основатель Open API Group. Фото: PSM

Он отметил важность создания базовых и коммерческих сервисов в рамках открытого банкинга. Обязательные сервисы включают доступ к информации о счетах, балансах, транзакциях, а также возможность инициировать платежи. Дополнительные коммерческие сервисы, такие как подробные истории транзакций и подписки на изменения баланса, могут предоставляться за соответствующую плату. Национальный банк контролирует процесс внедрения этих спецификаций, чтобы гарантировать соответствие стандартам безопасности и технологичности.

Карпов также отметил, что система открытого банкинга в Украине будет построена на основе API, что позволит обеспечить удобный и безопасный обмен финансовой информацией между банками и клиентами. Группа, которая работает над этими спецификациями, активно взаимодействует с НБУ, чтобы адаптировать стандарты к украинскому рынку и обеспечить их дальнейшую поддержку и развитие.

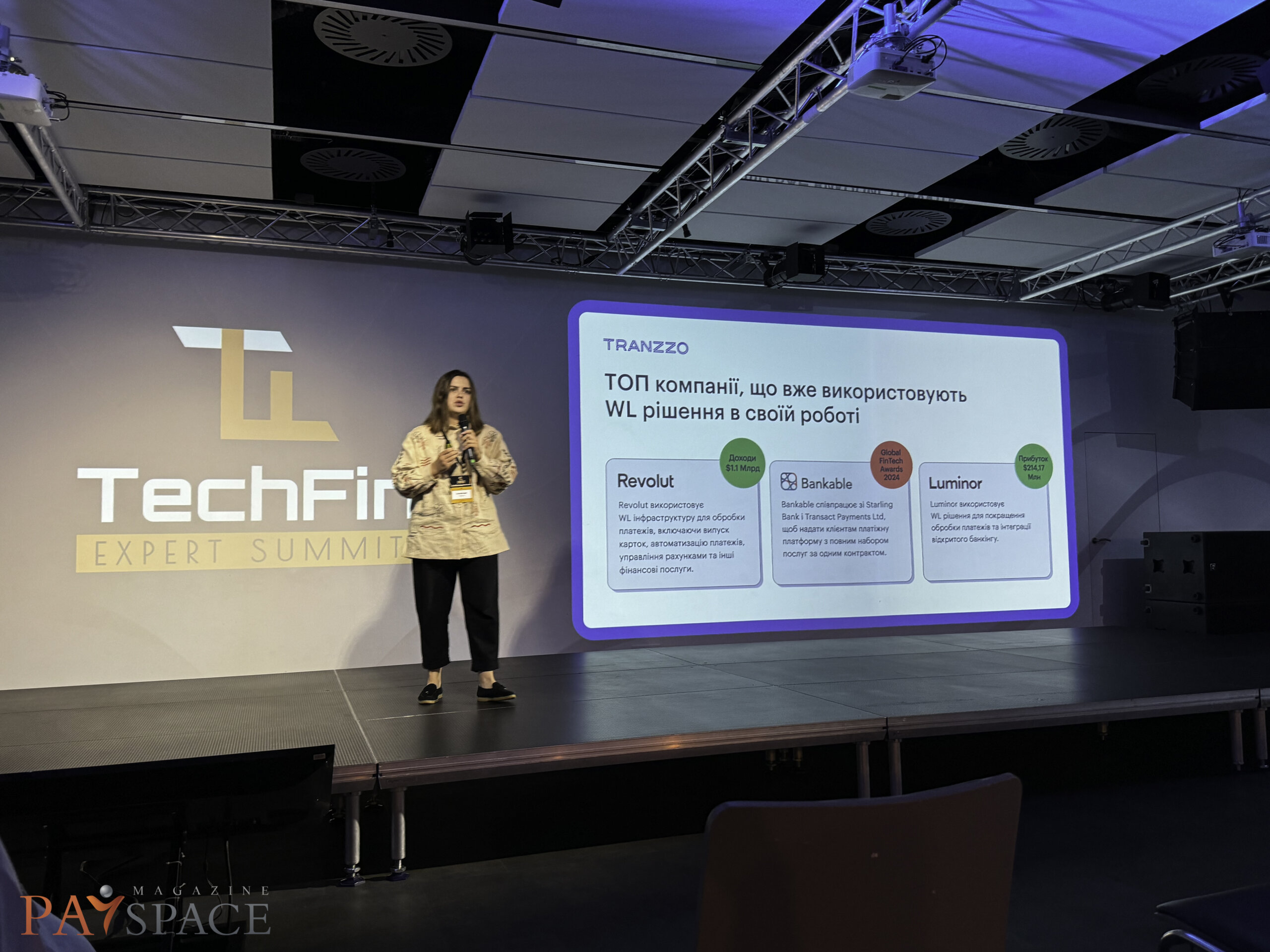

Как White Label решения трансформируют бизнес: эффективность, скорость, экономия

Юлия Витряк, Head of Partnerships Tranzzo, выступила на конференции с темой использования White Label решений для трансформации бизнеса. Она объяснила, что такие решения позволяют компаниям сосредоточиться на маркетинге и продажах, избегая затрат на разработку собственных продуктов. Юлия отметила, что White Label решения становятся особенно полезными при выходе на новые рынки с новыми регуляторными требованиями, расширении продуктовой линейки или функционала для предоставления услуг оплаты. Она привела примеры успешных компаний, которые используют такие решения, в частности Revolut.

Докладчица также рассказала о процессе разработки платежной страницы. Она подчеркнула, что создание собственной платежной страницы требует значительных ресурсов и времени, включая получение сертификатов безопасности и настройку маршрутизации платежей. Юлия представила пример инструмента Check-out Builder, который позволяет пользователям самостоятельно настраивать платежные страницы в соответствии с их брендом, что значительно упрощает процесс внедрения и обеспечивает высокую гибкость и безопасность.

Юлия Витряк, Head of Partnerships Tranzzo. Фото: PSM

«White Label решения позволяют компаниям сосредоточиться на маркетинге и продажах, избегая затрат на разработку собственных продуктов. Они становятся особенно полезными при выходе на новые рынки с новыми регуляторными требованиями, расширении продуктовой линейки или функционала для предоставления услуг оплаты. Это позволяет сохранить конкурентоспособность и быстро внедрить новые решения», — посоветовала бизнесу Юлия.

Технологические продукты на рынках капитала. Что сегодня НКЦБФР предлагает бизнесу?

Юрий Бойко, член НКЦБФР, на конференции говорил о современном состоянии рынка капитала в Украине, особенно акцентируя внимание на его стабильности и развитии, несмотря на вызовы войны. По его словам, рынок капитала продолжает расти, что подтверждается значительными объемами оборота финансовых инструментов — 150 миллиардов гривен за последний месяц и 25 миллиардов гривен на товарных биржах. Бойко также отметил, что в Украине функционирует более 1700 фондов с активами в 640 миллиардов гривен и 54 пенсионных фонда, имеющих почти 900 тысяч участников и активы в 5,2 миллиарда гривен.

Бойко рассказал о новых технологических решениях, которые разрабатываются для поддержки и развития рынка капитала. Одним из ключевых продуктов является платформа для дистанционного проведения общего собрания акционеров, созданная Национальным депозитарием Украины.

Юрий Бойко, член НКЦБФР. Фото: PSM

«Национальный депозитарий Украины сделал уникальную платформу, на которой можно дистанционно проводить общее собрание акционеров. Это чрезвычайно важно в условиях войны, когда вопросы безопасности являются первоочередными. Акционеры могут регистрироваться и голосовать с помощью электронной цифровой подписи, что делает этот процесс удобным и безопасным», — добавил он.

Также он отметил важность интеграции современных финансовых технологий и развития финтех-сектора, в частности, приложений для торговли ценными бумагами, таких как «Дія».

Прозрачная Сеть — ключ к инфраструктуре

Усилил дух инноваций партнер мероприятия представитель Независимой ассоциации банков Украины Валерий Даниленко. Он выступил с докладом о Прозрачной сети, которая является первым в Украине объединением банков, созданным для внедрения мгновенных платежей iban to iban.

Представитель Независимой ассоциации банков Украины Валерий Даниленко. Фото: PSM

Чем уникальна Прозрачная Сеть?

- Без финансовых посредников прямое взаимодействие Клиент — Банк — Клиент | Мерчант

- Совершенный UI/UX для клиентов и мерчантов приложение банка | QR покупателя | единая система алиасов

- Создает возможности для увеличения международной поддержки Украины

- Модель, управляемая банками и легко масштабируемая.

Согласно докладу спикера, эффективность микроплатежей выросла на 60%. Транзакции обрабатываются мгновенно, в среднем за 2 секунды. Расходы на транзакции сократились на 70%, что свидетельствует о значительной экономии для пользователей. Важно, что система полностью соответствует нормативным требованиям, обеспечивая 100% соответствие регуляторным стандартам.

Адские дискуссии о главных платежных трендах

Ведущие эксперты рынка приняли участие в двух адских дискуссиях, где обсудили самые актуальные вопросы и вызовы отрасли. Участники имели возможность ознакомиться с кейсами и инсайтами, которые стали полезными для масштабирования бизнеса и улучшения клиентского опыта. На мероприятии были представлены реальные примеры успешных проектов и стратегий, которые помогли бизнесам адаптироваться к новым условиям и внедрить инновационные подходы.

Специалисты дискутировали на тему технологических инноваций в Fintech, в которых сегодня нуждается рынок.

Технологические инновации в Fintech, в которых сегодня нуждается рынок. Фото: PSM

Модератором этой панели был Александр Карпов, директор Ассоциации ЕМА, основатель Open API Group. Участники: Юлия Витряк, Head of Partnerships, Tranzzo

Алексей Миропольский, Коммерческий директор платежного сервиса RozetkaPay

Оксана Губина, CEO AML.Point Иван Степанец, Директор по инновациям iPay.ua

Андрей Малахов, Начальник Трансформационного офиса Укрэксимбанка.

Собрались участники конференции на одной сцене чтобы обсудить платежные решения и e-commerce и как улучшить клиентский опыт.

Модератор — Гела Слюсарчук, CBDO PSP Platon.

Платежные решения и e-commerce и как улучшить клиентский опыт..Фото: PSM

Участники дискуссии:

Алексей Рубан, Директор по инновациям NovaPay

Павел Хорошко, главный менеджер по развитию эквайринга, Райффайзен Банк

Алексей Миропольский, Коммерческий директор платежного сервиса RozetkaPay

Александр Стельмах, Старший директор Visa по цифровым решениям в Украине, Грузии, странах СНГ и Юго-Восточной Европы Инна Тютюн, Член Правления Sense Bank Анатолий Гулей, партнер Crowe Mikhailenko, экс-председатель правления Ощадбанка, эксперт по цифровой экономике

Интересное по теме: E-commerce тренды, искусственный интеллект и технологические решения для улучшения клиентского опыта: эксклюзивное интервью JYSK

Актуальные вопросы финансового мониторинга

Среди тем докладов был и финансовый мониторинг. С этой темой выступил на конференции международный эксперт Максим Васюк. Он подчеркнул, что финансовый мониторинг играет ключевую роль в предотвращении отмывания средств и защите компаний от рисков. Васюк отметил, что эффективный финансовый мониторинг включает изучение клиентов, анализ анкетных данных, открытых источников информации и идентификацию рисковых операций. Он также подчеркнул важность использования технологических решений и программного обеспечения для автоматизации процессов, что позволяет обрабатывать большие объемы данных и принимать обоснованные управленческие решения.

Международный эксперт Максим Васюк Фото: PSM

Максим Васюк: «Финансовый мониторинг необходим для того, чтобы вашу компанию или продукт, предлагаемый на рынке, нельзя было использовать для отмывания средств. Есть субъекты финансовые посредники, которые не управляют своими рисками, и они были вынуждены уйти с рынка. Государственный регулятор лишает лицензий такие компании. Это очень важно, потому что национальный финансовый мониторинг также готовит вас к выходу на международный уровень. Если вы здесь проходите финансовый мониторинг, то выходя на международный уровень работать, вас уже не остановят.»

Бум искусственного интеллекта в Украине: сказка или реальность

Олег Дубно, главный юрист по развитию ИИ при Минцифре, рассказал на TechFin Expert Summit 2024 о деятельности Министерства цифровой трансформации в сфере искусственного интеллекта, а также о перспективах и вызовах, которые стоят перед Украиной в этой области. Он отметил, что искусственный интеллект (ИИ) уже кардинально меняет все сферы деятельности, и что, по прогнозам МВФ, ИИ заменит 40% рабочих мест в мире до 2025 года. Однако, в то же время, ИИ создаст 97 миллионов новых рабочих мест. Украина занимает второе место среди стран Центральной и Восточной Европы по количеству ИИ-компаний, — с 243 зарегистрированными компаниями, среди которых есть известные компании-единороги и стартапы, использующие ИИ в различных отраслях.

Дубно также рассказал о конкретных инициативах Минцифры по внедрению ИИ-технологий. Например, с 2021 года реализован проект для фото верификации при получении «Дія Подписи». Также разрабатывается система «Билай» для анализа больших массивов государственных данных и поддержки принятия обоснованных управленческих решений. В образовательной сфере внедрено приложение «Мрия», которое помогает строить индивидуальные образовательные траектории для учащихся. В сфере обороны Минцифра инициировала создание оборонного кластера, результатом деятельности которого стали дроны с автонаведением на цель, использующие ИИ для организации работы.

Олег Дубно, главный юрист по развитию ИИ при Минцифре. Фото: PSM

«Мы создаем проекты, в том числе в финтехе и других сферах, которые позволяют использовать искусственный интеллект для повышения производительности. В нашей экосистеме есть много компаний, которые уже используют ИИ для диагностики на ранних стадиях, выявления российских ИПСО и создания голосов для кинопроизводства. Мы видим большие перспективы для Украины в этой сфере, и наша цель — не только успевать за другими странами, но и возглавлять это направление», — сказал Дубно.

IBAN to IBAN-платежи: Инновация, которая изменит платежный рынок

Директор по инновациям iPay.ua Иван Степанец поделился с представителями платежного бизнеса перспективами внедрения IBAN to IBAN-платежей как инновации, которая способна существенно изменить платежный рынок Украины. Он отметил, что сегодня значительная часть внутренних транзакций проходит через международные платежные системы, что обуславливает высокие комиссии и сложности в отслеживании реальной стоимости транзакций. По мнению Степанца, новая платежная система позволит уменьшить комиссионные расходы для пользователей и торговцев, сделав внутренние транзакции более прозрачными и эффективными. Это особенно актуально в условиях, когда банки и финансовые учреждения активно переходят на современные технологические решения.

Директор по инновациям iPay.ua Иван Степанец. Фото: PSM

По его словам, запуск мгновенных платежей на основе IBAN to IBAN-платежей уже запланирован на 2025 год, что принесет значительные изменения на рынок. Благодаря этой системе, мобильные приложения банков превратятся в полноценные онлайн-платежные средства, что позволит пользователям быстро и удобно осуществлять платежи.

«Сейчас мы сталкиваемся с проблемой высоких комиссионных, которые составляют около 1-3% плюс аренда платежного терминала,» — отметил Степанец, — »Необходимо искать новые методы для снижения стоимости платежей. Инновация IBAN to IBAN станет важным шагом в направлении удешевления и оптимизации платежных процессов в Украине.»

Глобальные тренды и выход на международные рынки

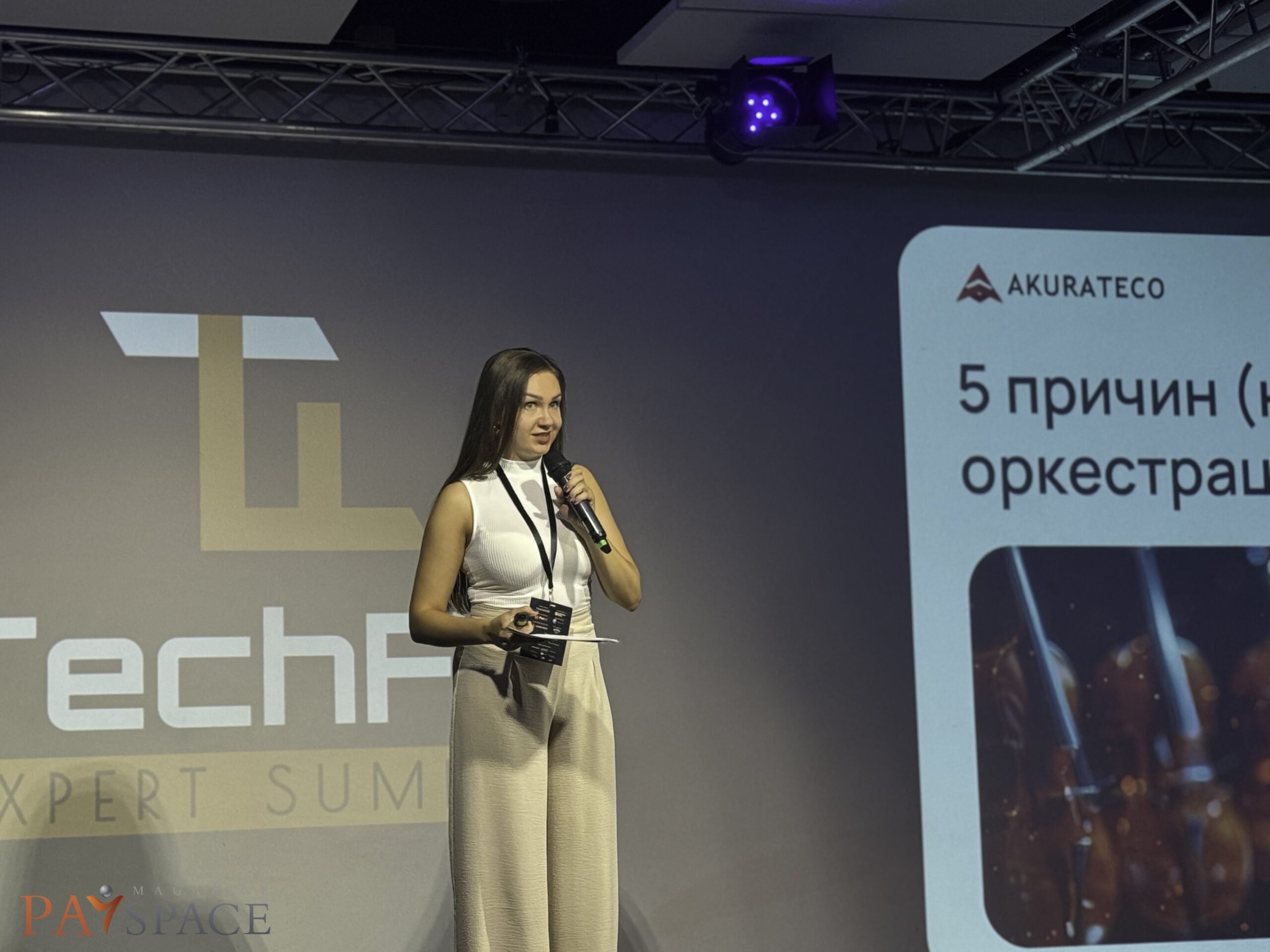

Юлия Чухно, CBDO Akurateco, в своем докладе рассказала о глобальных трендах в платежных системах и важности выхода на международные рынки. Она отметила значимость платежного провайдера оркестрации, который позволяет компаниям оптимизировать свои платежные процессы, увеличивая конверсию от 15 до 30%. По данным спикера, рынок платежной регистрации ежегодно растет на 23%, что делает оркестрацию неотъемлемой частью современного бизнеса. Она также отметила, что пандемия COVID-19 ускорила внедрение этих технологий, поскольку больше людей начали использовать онлайн-платежи.

Чухно подробно объяснила, что платежная оркестрация включает интеграцию и работу с различными платежными провайдерами на единой унифицированной платформе.

Юлия Чухно, CBDO Akurateco. Фото: PSM

«Благодаря платежной оркестрации компании имеют возможность масштабироваться и адаптироваться к новым рынкам и регуляторным требованиям. Это является ключевым фактором для успешного развития бизнеса, особенно в условиях быстро меняющегося глобального рынка. Компании могут быть уверены, что их платежные процессы будут оптимизированы и защищены от непредвиденных обстоятельств», — подчеркнула она.

Цифровая трансформация социальной сферы

Константин Кошеленко, Заместитель Министра социальной политики Украины по вопросам цифрового развития, цифровых трансформаций и цифровизации представил крупнейший в Украине проект единой информационной системы социальной сферы. Эта система охватывает более 20 миллионов граждан и имеет бюджет более 400 миллиардов гривен ежегодно. Проект реализуется во время войны без привлечения средств налогоплательщиков, благодаря поддержке международных партнеров. Основная цель проекта — создание мультиканального доступа к социальным услугам, что позволяет гражданам получать поддержку онлайн через портал или приложение «Дія», а также через управление соцзащиты. Кошеленко подчеркнул, что этот проект направлен на повышение эффективности и прозрачности социальной политики в Украине.

Константин Кошеленко, Заместитель Министра социальной политики Украины по вопросам цифрового развития. Фото: PSM

«Суть соцполитики в том, чтобы помочь людям преодолеть сложные жизненные обстоятельства и вернуться в нормальную, экономическую жизнь, работать, платить налоги, жить активно. Мы находимся в процессе создания новых нормативов и законопроектов с учетом этой концепции. Наши цифровые решения, такие как единый социальный реестр, построены вокруг человекоцентрического подхода, чтобы обеспечить прозрачность, эффективность и доступность социальной поддержки для всех граждан», — считает заместитель Министра социальной политики.

Одной из ключевых инициатив является создание реестра социальных услуг, что позволит централизованно контролировать и улучшать качество предоставления услуг. Кошеленко отметил важность информирования граждан об их социальных правах и возможностях через социальный портал, где они могут просматривать свою социальную историю, получать консультации и оценивать работу государства.

Как виртуальные активы способствуют стабильности финансовой системы

Ну и как без виртуальных активов? Для этого организаторы на сцену пригласили Ксению Житомирскую, CTO Trustee Plus. Она рассказала о важности виртуальных активов для стабильности финансовой системы, отметив их роль во время кризисных ситуаций. Она отметила, что криптовалюта, которую ранее воспринимали как эксперимент, показала свою эффективность во время полномасштабной войны, когда банковские отделения были закрыты, а люди нуждались в быстрых и безопасных финансовых решениях. Виртуальные активы стали надежным средством для сохранения и передачи средств в этот период, особенно для семей, переехавших за границу.

Ксения Житомирская, CTO Trustee Plus. Фото: PSM

«Мы разработали удобный кошелек, который позволяет управлять криптовалютой самостоятельно, без необходимости доверять третьим сторонам. Это решение основано на сложных математических доказательствах и криптографии, обеспечивая безопасность. Пользователи могут конвертировать криптовалюту в фиатные деньги и использовать ее как обычную валюту. Благодаря партнерству с польским банком мы предоставили пользователям карты, привязанные к европейским счетам, что позволяет осуществлять финансовые операции за рубежом удобно и быстро», — описала работу Trustee Plus Житомирская.

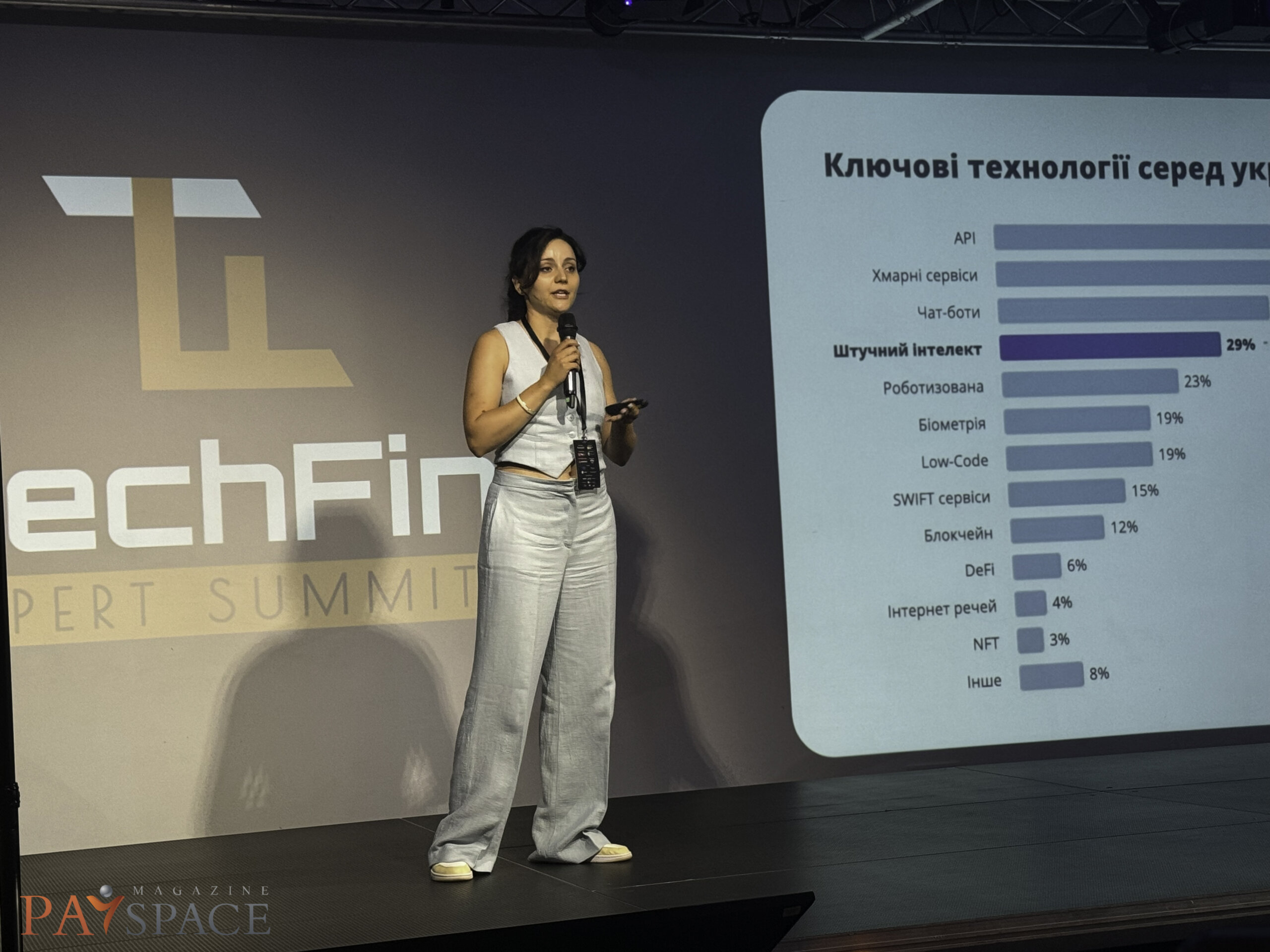

GPT на практике

Елена Степура, партнерша Artellence, рассказала о роли искусственного интеллекта (ИИ) в современном мире и его применении в бизнесе. Она подчеркнула, что сегодня искусственный интеллект использует 29% компаний, а 94% планируют его внедрение. Степура подчеркнула важность понимания и правильного применения ИИ, сравнивая обучение алгоритмов с процессом обучения ребенка, который учится различать объекты. Она также обратила внимание на то, что благодаря ИИ компьютеры могут решать более сложные задачи, такие как распознавание лиц и анализ текстов.

Елена Степура, партнерша Artellence. Фото: PSM

Особое внимание было уделено практическому применению ИИ в разных областях. К примеру, Елена отметила, что их компания является одним из лидеров в мире по качеству распознавания лиц, что подтверждает высокий уровень развития технологий в Украине. Она также провела параллель между влиянием ИИ и появлением интернета, отмечая, что ИИ открывает новые возможности для бизнеса и общества в целом. ИИ сравнивала с атомным оружием в смысле стратегического преимущества: компании и страны, активно использующие ИИ, имеют значительные конкурентные преимущества.

«Искусственный интеллект меняет все – от того, как мы работаем, до того, как мы общаемся и даже думаем. Это новый уровень технологической революции, сравнимый с появлением интернета или мобильной связи. И те компании, которые используют ИИ, имеют огромные преимущества. над теми, которые еще не начали», — отметила партнер Artellence.

Партнеры мероприятия:

- Raiffeisen Bank (FinTech партнер);

- Tranzzo (TechFin партнер);

- AML.point (RegTech партнер);

- Akurateco (Payment Orchestration Partner);

- PSP Platon (платежный партнер);

- Jack Daniel’s (партнер мероприятия).

Telegram

Telegram

Viber

Viber