Ця подія надала бізнесу можливість спілкуватися з фінансовим сектором та державою, а експертам обмінюватися досвідом і отримувати нові інсайти. Провідні експерти фінансового сектору взяли участь у двох важливих дискусіях про головні платіжні тренди. Відкритий діалог між бізнесом і представниками держсектору дозволив обговорити сценарії розвитку технологій та можливості співпраці з державою. Під час заходу також було представлено нові інновації та кейси для розширення бізнесу та покращення продуктів

TechFin Expert Summit 2024. Фото: PSM

TechFin Expert Summit 2024, яку організував PaySpace Magazine, став однією з наймасштабніших подій на фінансовому ринку, коли на одному майданчику зібралися представники державних органів, FinTech та бізнесу. Головними темами конференції були: віртуальні активи, кібербезпека, AI-інструменти для фінтеху, платіжні тренди та багато інших актуальних питань.

Учасники заходу отримали кейси та інсайти, які допоможуть масштабувати бізнес та покращити клієнтський досвід. Ця подія стала найбільшою на платіжному ринку, залучивши велику кількість учасників та сприявши розвитку фінансових технологій.

У нашому репортажі ми зібрали всі важливі тези, цифри та прогнози доповідачів. Тож усе найцікавіше читайте далі.

Інновації в платежах що чекає на фінансовий сектор найближчим часом

Першими на сцену TechFin Expert Summit 2024 вийшли представники регулятора, щоб розповісти про інновації в платежах. Андрій Поддєрьогін, директор Департаменту платіжних систем та інноваційного розвитку НБУ, у своїй доповіді наголосив, що з 1 січня 2025 року всі учасники СЕП будуть зобов’язані зараховувати кошти на рахунки отримувачів протягом однієї години з моменту зарахування їх на кореспондентський рахунок учасника СЕП Національного банку, незалежно від часу доби. Однією з ключових ініціатив, яка вже тестується, є впровадження миттєвого кредитового переказу, який буде доступний для учасників СЕП у першому кварталі 2025 року.

Законопроєкт №1143, який наразі готується до другого читання у Верховній Раді, імплементує вимоги регламенту ЄС 866. Цей регламент передбачає обов’язкове надання послуг миттєвого кредитового переказу на всіх дистанційних каналах, де надаються звичайні кредитові перекази. Крім того, законодавство встановлює максимальний термін виконання миттєвого кредитового переказу, який не повинен перевищувати 10 секунд.

Андрій Поддєрьогін, директор Департаменту платіжних систем та інноваційного розвитку НБУ. Фото: PSM

«Ми впроваджуємо миттєвий кредитовий переказ, який дозволить здійснювати платежі в режимі реального часу. Ця ініціатива надасть можливість використовувати альтернативний інструмент для роздрібного бізнесу, який забезпечує гарантію зарахування коштів на рахунок отримувача в максимально короткі терміни», — наголосив Поддєрьогін.

Також Поддєрьогін розповів про підготовку до пілотного проєкту цифрових грошей центрального банку, який планується провести у відкритому середовищі. «Пілот» має на меті отримання відгуків від кінцевих користувачів та надавачів платіжних послуг, щоб ухвалити виважене рішення про доцільність випуску CBDC. У доповіді також було підкреслено важливість відкритого банкінгу та впровадження єдиного національного мобільного застосунку для цифрових грошей.

Банк у хмарі

Павло Клець, архітектор хмарних рішень Райффайзен банку, розповів про перехід банку на хмарні технології. Він детально зупинився на обґрунтуванні цього кроку, процесі міграції та виборі хмарного провайдера. Павло відзначив переваги, які банк отримав, а також виклики, з якими зіткнувся під час цього переходу, включаючи питання безпеки та надійності даних.

У доповіді були також висвітлені технічні деталі та інтеграція хмарних рішень з існуючими системами банку. Павло наголосив на важливості забезпечення надійності та безпеки даних під час інтеграції. Він описав, як було налагоджено роботу з хмарними рішеннями та які технічні аспекти довелося враховувати для успішної інтеграції.

Клець також говорив про вплив хмарних рішень на продуктивність банку. Він навів приклад затримок у передачі даних між Києвом і Франкфуртом.

Павло Клець, архітектор хмарних рішень Райффайзен банку. Фото: PSM

«Досвід роботи між Києвом і Франкфуртом показав затримку у передачі даних з 4 до 7 мілісекунд. Це мінімальне заповільнення у нас. Використання індикаторів Amazon, які забезпечують достатній рівень надійності, дуже допомагає у цих процесах. Хоча будівництво цієї інфраструктури зайняло певний час, особливо в умовах війни, але результатом стала стабільна і надійна робота системи», — поділився даними Павло.

9 кроків до автоматизації фінансового моніторингу з AML.point

Оксана Губіна, засновниця стартапу AML.point, перелічила для учасників конференції дев’ять кроків до автоматизації фінансового моніторингу з використанням їхнього продукту. Вона розповіла про важливість автоматизації процесів у банківських установах, особливо в умовах підвищених регуляторних вимог та необхідності виведення бізнесу з тіні в умовах війни. Губіна зазначила, що автоматизація допомагає уникнути штрафів, підвищити надійність та ефективність роботи фінансових установ, а також забезпечити належний рівень безпеки та конфіденційності даних.

Основними елементами системи автоматизації AML.point є інтеграція в бізнес-процеси компаній, використання зовнішніх джерел для моніторингу, забезпечення звітності та аудиту користувачів, а також регулярне оновлення та підтримка системи. Губіна наголосила, що не всі інструменти на ринку є повноцінними системами фінансового моніторингу, і лише ті, що відповідають стандартам Національного банку, можуть вважатися такими. Її продукт покриває всі дев’ять завдань автоматизації, що дозволяє ефективно контролювати та управляти фінансовими операціями, запобігаючи ризикам та забезпечуючи відповідність регуляторним вимогам.

Оксана Губіна, засновниця стартапу AML.point. Фото: PSM

Оксана Губіна наголосила: «Зараз не секрет, що тема фінмоніторингу дуже на часі, особливо в поточному стані справ в нашій країні. Підвищилися регуляторні вимоги, є нагальна потреба для виведення з тіні окремих сфер бізнесу, тому що країна перебуває у стані війни і потребує значних фінансових ресурсів.Наш продукт покриває всі дев’ять задач, дозволяючи виконувати належну перевірку, контролювати відповідність ПЕП, оцінювати рівні ризику клієнтів, документувати всі процеси та контролювати транзакції в поточному режимі. Це дозволяє зупиняти та заморожувати активи у випадку співпадіння з переліком терористів.»

Екосистема відкритого банкінгу: Дедлайн 01-08-25. Що це означає для бізнесу?

Олександр Карпов директор в Асоціації ЄМА, засновник Open API Group доповів про впровадження системи відкритого банкінгу в Україні, зокрема, про дедлайн 01-08-25, коли система має запрацювати повністю. Основні завдання включають розробку та впровадження специфікацій, які базуються на британському та берлінському стандартах. Національний банк України активно співпрацює з банками та іншими фінансовими установами для забезпечення надійності та безпеки цієї системи.

«Вже незабаром у нас з вами запрацює система відкритого банкінгу. Я хочу розповісти, що саме відбувається і як це може позначитися на вас. Національний банк дійсно контролює цей процес, але в першу чергу, він створений ринком і підтримується НБУ. Специфікації, які ми розробляємо, стають обов’язковими для використання всіма учасниками ринку, і деякі сервіси будуть безкоштовними. Це створює певне навантаження на банки, але водночас забезпечує свободу для тих, хто хоче отримати цю інформацію для своїх клієнтів», — сказав Карпов.

Олександр Карпов директор в Асоціації ЄМА, засновник Open API Group. Фото: PSM

Він наголосив на важливості створення базових і комерційних сервісів у рамках відкритого банкінгу. Обов’язкові сервіси включають доступ до інформації про рахунки, баланси, транзакції, а також можливість ініціювати платежі. Додаткові комерційні сервіси, такі як детальні історії транзакцій та підписки на зміни балансу, можуть надаватися за відповідну плату. Національний банк контролює процес впровадження цих специфікацій, щоб гарантувати відповідність стандартам безпеки та технологічності.

Карпов також зазначив, що система відкритого банкінгу в Україні буде побудована на основі API, що дозволить забезпечити зручний та безпечний обмін фінансовою інформацією між банками та клієнтами. Група, яка працює над цими специфікаціями, активно взаємодіє з НБУ, щоб адаптувати стандарти до українського ринку і забезпечити їх подальшу підтримку та розвиток.

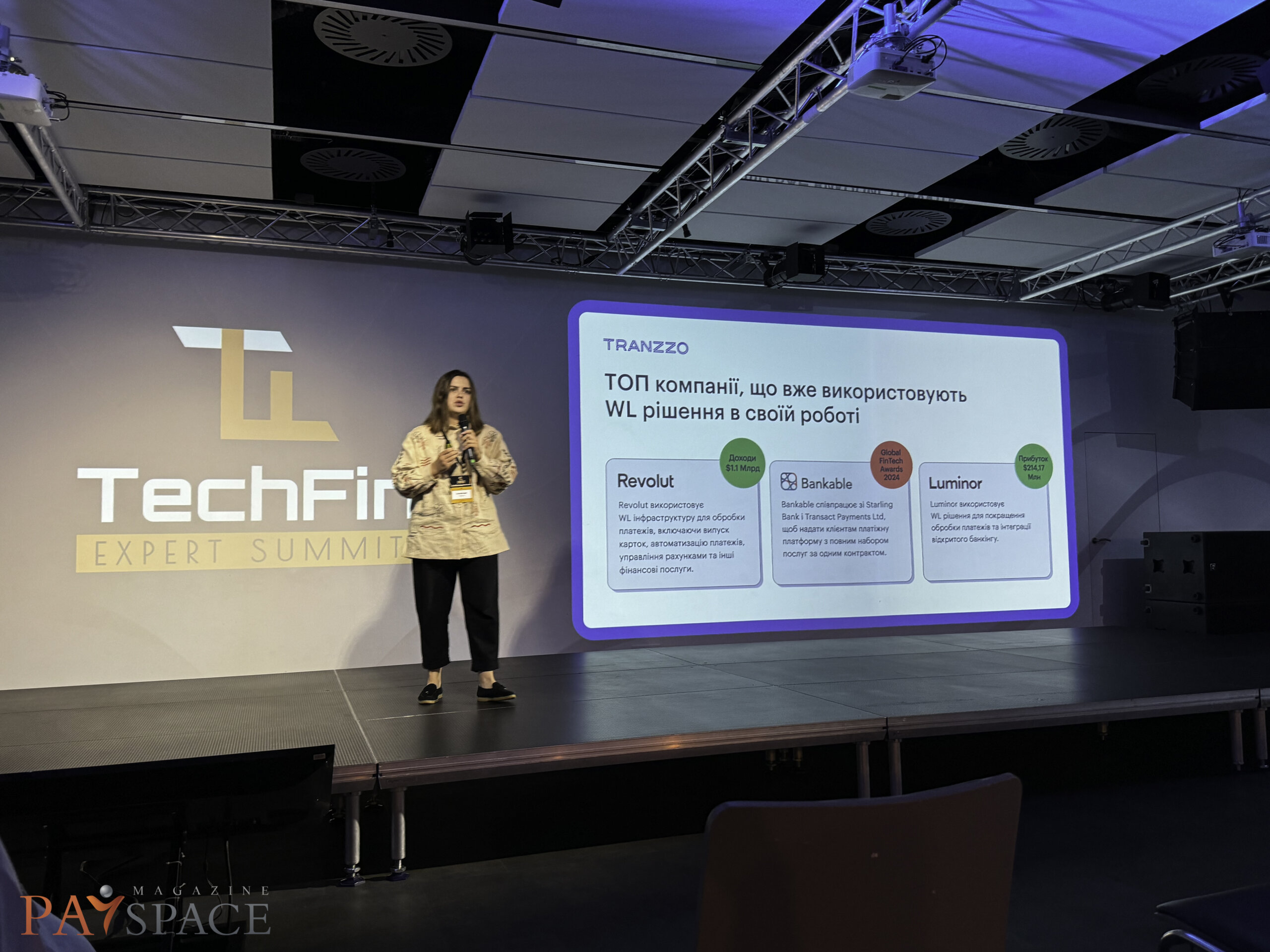

Як White Label рішення трансформують бізнес: ефективність, швидкість, економія

Юлія Вітряк, Head of Partnerships Tranzzo, виступила на конференції із темою використання White Label рішень для трансформації бізнесу. Вона пояснила, що такі рішення дозволяють компаніям зосередитися на маркетингу та продажах, уникаючи витрат на розробку власних продуктів. Юлія зазначила, що White Label рішення стають особливо корисними при виході на нові ринки з новими регуляторними вимогами, розширенні продуктової лінійки або функціоналу для надання послуг оплати. Вона навела приклади успішних компаній, які використовують такі рішення, зокрема Revolut.

Доповідачка також розповіла про процес розробки платіжної сторінки. Вона підкреслила, що створення власної платіжної сторінки вимагає значних ресурсів і часу, включаючи отримання сертифікатів безпеки та налаштування маршрутизації платежів. Юлія представила приклад інструменту Check-out Builder, який дозволяє користувачам самостійно налаштовувати платіжні сторінки відповідно до їх бренду, що значно спрощує процес впровадження та забезпечує високу гнучкість і безпеку.

Юлія Вітряк, Head of Partnerships Tranzzo. Фото: PSM

«White Label рішення дозволяють компаніям зосередитися на маркетингу та продажах, уникаючи витрат на розробку власних продуктів. Вони стають особливо корисними при виході на нові ринки з новими регуляторними вимогами, розширенні продуктової лінійки або функціоналу для надання послуг оплати. Це дозволяє зберегти конкурентоспроможність і швидко впровадити нові рішення», – порадила бізнесу Юлія.

Технологічні продукти на ринках капіталу. Що сьогодні НКЦПФР пропонує бізнесу?

Юрій Бойко, член НКЦПФР, на конференції говорив про сучасний стан ринку капіталу в Україні, особливо акцентуючи увагу на його стабільності та розвитку попри виклики війни. За його словами, ринок капіталу продовжує зростати, що підтверджується значними обсягами обігу фінансових інструментів – 150 мільярдів гривень за останній місяць та 25 мільярдів гривень на товарних біржах. Бойко також зазначив, що в Україні функціонує понад 1700 фондів з активами в 640 мільярдів гривень та 54 пенсійних фонди, що мають майже 900 тисяч учасників і активи в 5,2 мільярда гривень.

Бойко розповів про нові технологічні рішення, які розробляються для підтримки та розвитку ринку капіталу. Одним з ключових продуктів є платформа для дистанційного проведення загальних зборів акціонерів, створена Національним депозитарієм України.

Юрій Бойко, член НКЦПФР. Фото: PSM

«Національний депозитарій України зробив унікальну платформу, на якій можна дистанційно проводити загальні збори акціонерів. Це надзвичайно важливо в умовах війни, коли питання безпеки є першочерговими. Акціонери можуть реєструватися та голосувати за допомогою електронного цифрового підпису, що робить цей процес зручним і безпечним», – додав він.

Також він наголосив на важливості інтеграції сучасних фінансових технологій та розвитку фінтех-сектору, зокрема, застосунків для торгівлі цінними паперами, таких як «Дія».

Прозора Мережа — ключ до інфраструктури

Підсилив дух інновацій партнер заходу представник Незалежної асоціації банків України Валерій Даниленко. Він виступив із доповіддю про Прозору мережу, яка є першим в Україні обʼєднанням банків створеним для впровадження миттєвих платежів Iban-to-Iban.

представник Незалежної асоціації банків України Валерій Даниленко. Фото: PSM

Чим унікальна Прозора Мережа?

- Без фінансових посередників пряма взаємодія Клієнт — Банк — Клієнт | Мерчант

- Досконалий UI/UX для клієнтів та мерчантів застосунок банку | QR покупця | єдина система аліасів

- Створює можливості для збільшення міжнародної підтримки України

- Модель, що керується банками та легко масштабується.

Згідно з доповіддю спікера, ефективність мікроплатежів зросла на 60%. Транзакції обробляються миттєво, у середньому за 2 секунди. Витрати на транзакції скоротилися на 70%, що свідчить про значну економію для користувачів. Важливо, що система повністю відповідає нормативним вимогам, забезпечуючи 100% відповідність регуляторним стандартам.

Пекельні дискусії про головні платіжні тренди

Провідні експерти ринку взяли участь у двох пекельних дискусіях, де обговорили найактуальніші питання та виклики галузі. Учасники мали змогу ознайомитися з кейсами та інсайтами, які стали корисними для масштабування бізнесу та покращення клієнтського досвіду. На заході були представлені реальні приклади успішних проєктів і стратегій, що допомогли бізнесам адаптуватися до нових умов і впровадити інноваційні підходи.

Фахівці дискутували на тему технологічних інновацій у Fintech, яких сьогодні потребує ринок.

Технологічні інновації у Fintech. Фото: PSM

Модератором цієї панелі був Олександр Карпов, директор Асоціації ЄМА, засновник Open API Group.

Учасники:

- Юлія Вітряк, Head of Partnerships, Tranzzo;

- Олексій Миропольський, Комерційний директор платіжного сервісу RozetkaPay;

- Оксана Губіна, CEO AML.Point Іван Степанець, Директор з інновацій iPay.ua;

- Андрій Малахов, Начальник Трансформаційного офісу Укрексімбанку.

Зібрались учасники конференції на одній сцені щоб обговорити платіжні рішення та e-commerce і як покращити клієнтський досвід.

Модератор — Гела Слюсарчук, CBDO PSP Platon.

Платіжні рішення та e-commerce і як покращити клієнтський досвід. Фото: PSM

Учасники дискусії:

- Олексій Рубан, Директор з інновацій NovaPay;

- Павло Хорошко, головний менеджер з розвитку еквайрингу, Райффайзен Банк;

- Олексій Миропольський, Комерційний директор платіжного сервісу RozetkaPay;

- Олександр Стельмах, Старший директор Visa з цифрових рішень в Україні, Грузії, країнах СНД і Південно-Східної Європи;

- Інна Тютюн, Членкиня Правління Sense Bank;

- Анатолій Гулей, партнер Crowe Mikhailenko, екс-голова правління Ощадбанка, експерт з цифрової економіки.

Цікаве по темі: E-commerce тренди, штучний інтелект та технологічні рішення для покращення клієнтського досвіду: ексклюзивне інтерв’ю JYSK

Актуальні питання фінансового моніторингу

Серед тем доповідей був і фінансовий моніторинг. З цією темою виступив на конференцї міжнародний експерт Максим Васюк. Він підкреслив, що фінансовий моніторинг відіграє ключову роль у запобіганні відмиванню коштів та захисті компаній від ризиків. Васюк зазначив, що ефективний фінансовий моніторинг включає вивчення клієнтів, аналіз анкетних даних, відкритих джерел інформації та ідентифікацію ризикових операцій. Він також підкреслив важливість використання технологічних рішень та програмного забезпечення для автоматизації процесів, що дозволяє обробляти великі обсяги даних і приймати обґрунтовані управлінські рішення.

Міжнародний експерт Максим Васюк. Фото: PSM

Максим Васюк: «Фінансовий моніторинг необхідний для того, щоб вашу компанію чи продукт, що пропонується на ринку, не можна було використовувати для відмивання коштів. Є суб’єкти фінансові посередники, які не управляють своїми ризиками, і вони були змушені піти з ринку. Державний регулятор позбавляє ліцензій такі компанії. Це дуже важливо, тому що національний фінансовий моніторинг також готує вас до виходу на міжнародний рівень. Якщо ви тут проходите фінансовий моніторинг, то виходячи на міжнародний рівень працювати, вас вже не зупинять.»

Бум штучного інтелекту в Україні: казка чи реальність

Олег Дубно, головний юрист з розвитку ШІ при Мінцифрі, розповів на TechFin Expert Summit 2024 про діяльність Міністерства цифрової трансформації у сфері штучного інтелекту, а також про перспективи та виклики, які стоять перед Україною в цій галузі. Він зазначив, що штучний інтелект (ШІ) вже кардинально змінює всі сфери діяльності, і що, за прогнозами МВФ, ШІ замінить 40% робочих місць у світі до 2025 року. Проте, водночас, ШІ створить 97 мільйонів нових робочих місць. Україна посідає друге місце серед країн Центральної та Східної Європи за кількістю ШІ-компаній, – з 243 зареєстрованими компаніями, серед яких є відомі компанії-єдинороги та стартапи, що використовують ШІ в різних галузях.

Дубно також розповів про конкретні ініціативи Мінцифри щодо впровадження ШІ-технологій. Наприклад, з 2021 року реалізовано проєкт для фото верифікації під час отримання «Дія Підпису». Також розробляється система «Білай» для аналізу великих масивів державних даних і підтримки ухвалення обґрунтованих управлінських рішень. В освітній сфері впроваджено застосунок «Мрія», який допомагає будувати індивідуальні освітні траєкторії для учнів. У сфері оборони Мінцифра ініціювала створення оборонного кластеру, результатом діяльності якого стали дрони з авто наведенням на ціль, що використовують ШІ для організації роботи.

Олег Дубно, головний юрист з розвитку ШІ при Мінцифрі. Фото: PSM

«Ми створюємо проєкти, зокрема у фінтех та інших сферах, які дозволяють використовувати штучний інтелект для підвищення продуктивності. У нашій екосистемі є багато компаній, які вже використовують ШІ для діагностики на ранніх стадіях, виявлення російських ІПСО та створення голосів для кіновиробництва. Ми бачимо великі перспективи для України в цій сфері, і наша мета — не лише встигати за іншими країнами, але й очолювати цей напрямок», — сказав Дубно.

Iban-to-Iban платежі: Інновація, яка змінить платіжний ринок

Директор з інновацій iPay.ua Іван Степанець поділився із представниками платіжного бізнесу перспективами впровадження Iban-to-Iban платежів як інновації, яка здатна суттєво змінити платіжний ринок України. Він зазначив, що сьогодні значна частина внутрішніх транзакцій проходить через міжнародні платіжні системи, що зумовлює високі комісії та складнощі у відстеженні реальної вартості транзакцій. На думку Степанця, нова платіжна система дозволить зменшити комісійні витрати для користувачів і торговців, зробивши внутрішні транзакції більш прозорими та ефективними. Це особливо актуально в умовах, коли банки та фінансові установи активно переходять на сучасні технологічні рішення.

За його словами, запуск миттєвих платежів на основі Iban-to-Iban платежів вже заплановано на 2025 рік, що принесе значні зміни на ринок. Завдяки цій системі, мобільні додатки банків перетворяться на повноцінні онлайн-платіжні засоби, що дозволить користувачам швидко та зручно здійснювати платежі.

Директор з інновацій iPay.ua Іван Степанець. Фото: PSM

«Зараз ми стикаємося з проблемою високих комісійних, які складають близько 1-3% плюс оренда платіжного терміналу,» — зазначив Степанець. — «Необхідно шукати нові методи для зниження вартості платежів. Інновація Iban-to-Iban стане важливим кроком у напрямку здешевлення та оптимізації платіжних процесів в Україні.»

Глобальні тренди і вихід на міжнародні ринки

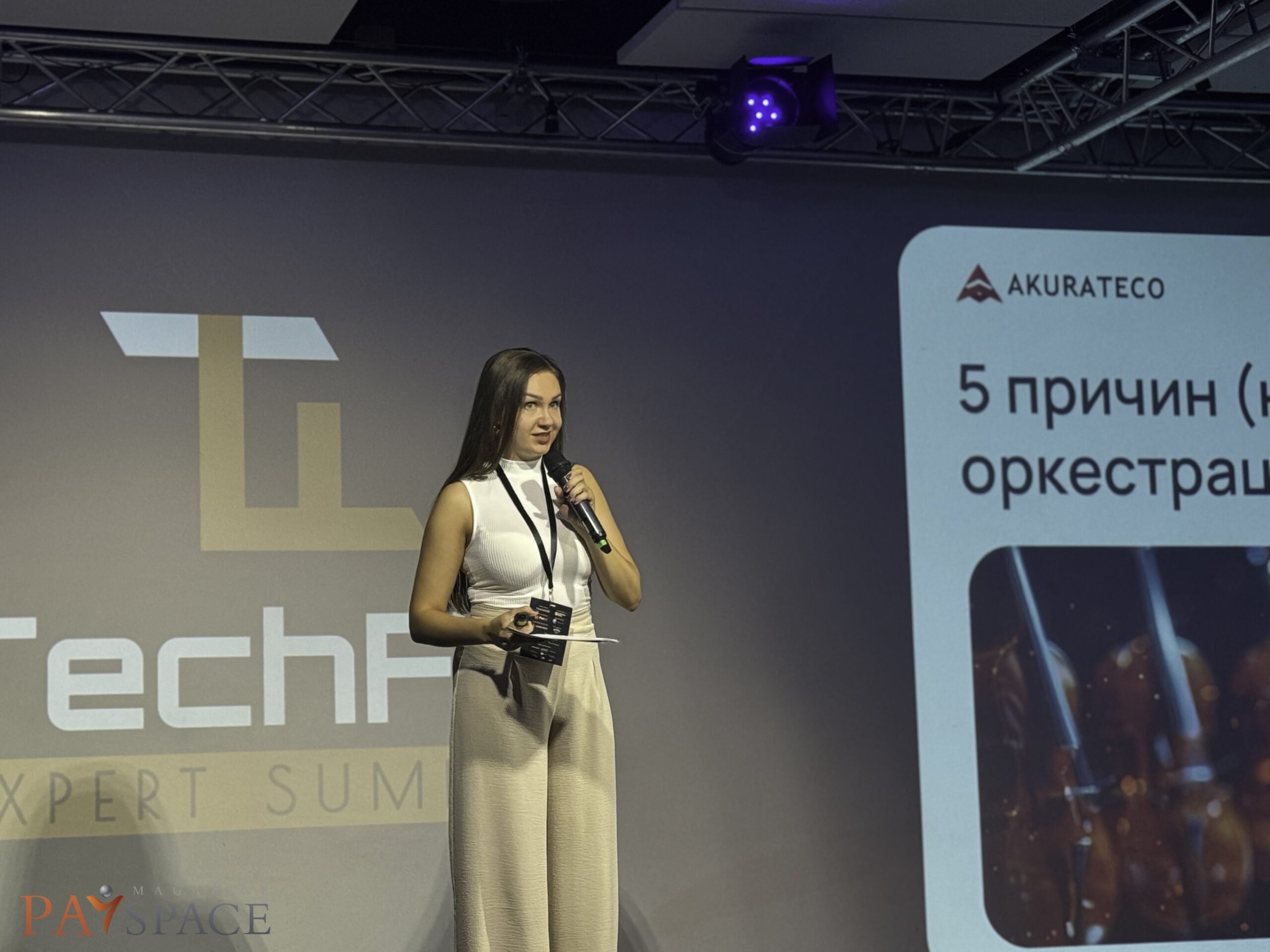

Юлія Чухно, CBDO Akurateco, в своїй доповіді розповіла про глобальні тренди в платіжних системах і важливість виходу на міжнародні ринки. Вона наголосила на значущості платіжного провайдера оркестрації, який дозволяє компаніям оптимізувати свої платіжні процеси, збільшуючи конверсію від 15 до 30%. За даними спікерки, ринок платіжної реєстрації щороку зростає на 23%, що робить оркестрацію невід’ємною частиною сучасного бізнесу. Вона також зазначила, що пандемія COVID-19 прискорила впровадження цих технологій, оскільки більше людей почали використовувати онлайн-платежі.

Чухно детально пояснила, що платіжна оркестрація включає інтеграцію і роботу з різними платіжними провайдерами на єдиній уніфікованій платформі.

Юлія Чухно, CBDO Akurateco. Фото: PSM

«Завдяки платіжній оркестрації компанії мають можливість масштабуватися та адаптуватися до нових ринків і регуляторних вимог. Це є ключовим фактором для успішного розвитку бізнесу, особливо в умовах швидко змінюваного глобального ринку. Компанії можуть бути впевненими, що їх платіжні процеси будуть оптимізовані та захищені від непередбачених обставин», – підкреслила вона.

Цифрова трансформація соціальної сфери

Костянтин Кошеленко, Заступник Міністра соціальної політики України з питань цифрового розвитку, цифрових трансформацій і цифровізації представив найбільший в Україні проект єдиної інформаційної системи соціальної сфери. Ця система охоплює понад 20 мільйонів громадян і має бюджет понад 400 мільярдів гривень щорічно. Проєкт реалізується під час війни без залучення коштів платників податків, завдяки підтримці міжнародних партнерів. Основна мета проекту – створення мультиканального доступу до соціальних послуг, що дозволяє громадянам отримувати підтримку онлайн через портал або застосунок «Дія», а також через управління соцзахисту. Кошеленко підкреслив, що цей проєкт спрямований на підвищення ефективності та прозорості соціальної політики в Україні.

Костянтин Кошеленко, Заступник Міністра соціальної політики України з питань цифрового розвитку. Фото: PSM

«Суть соцполітики в тому, щоб допомогти людям подолати складні життєві обставини та повернутися в нормальне, економічне життя, працювати, платити податки, жити активно. Ми перебуваємо у процесі створення нових нормативів і законопроєктів з урахуванням цієї концепції. Наші цифрові рішення, такі як єдиний соціальний реєстр, побудовані навколо людиноцентричного підходу, щоб забезпечити прозорість, ефективність і доступність соціальної підтримки для всіх громадян», — вважає заступник Міністра соціальної політики.

Однією з ключових ініціатив є створення реєстру соціальних послуг, що дозволить централізовано контролювати та покращувати якість надання послуг. Кошеленко наголосив на важливості інформування громадян про їхні соціальні права та можливості через соціальний портал, де вони можуть переглядати свою соціальну історію, отримувати консультації та оцінювати роботу держави.

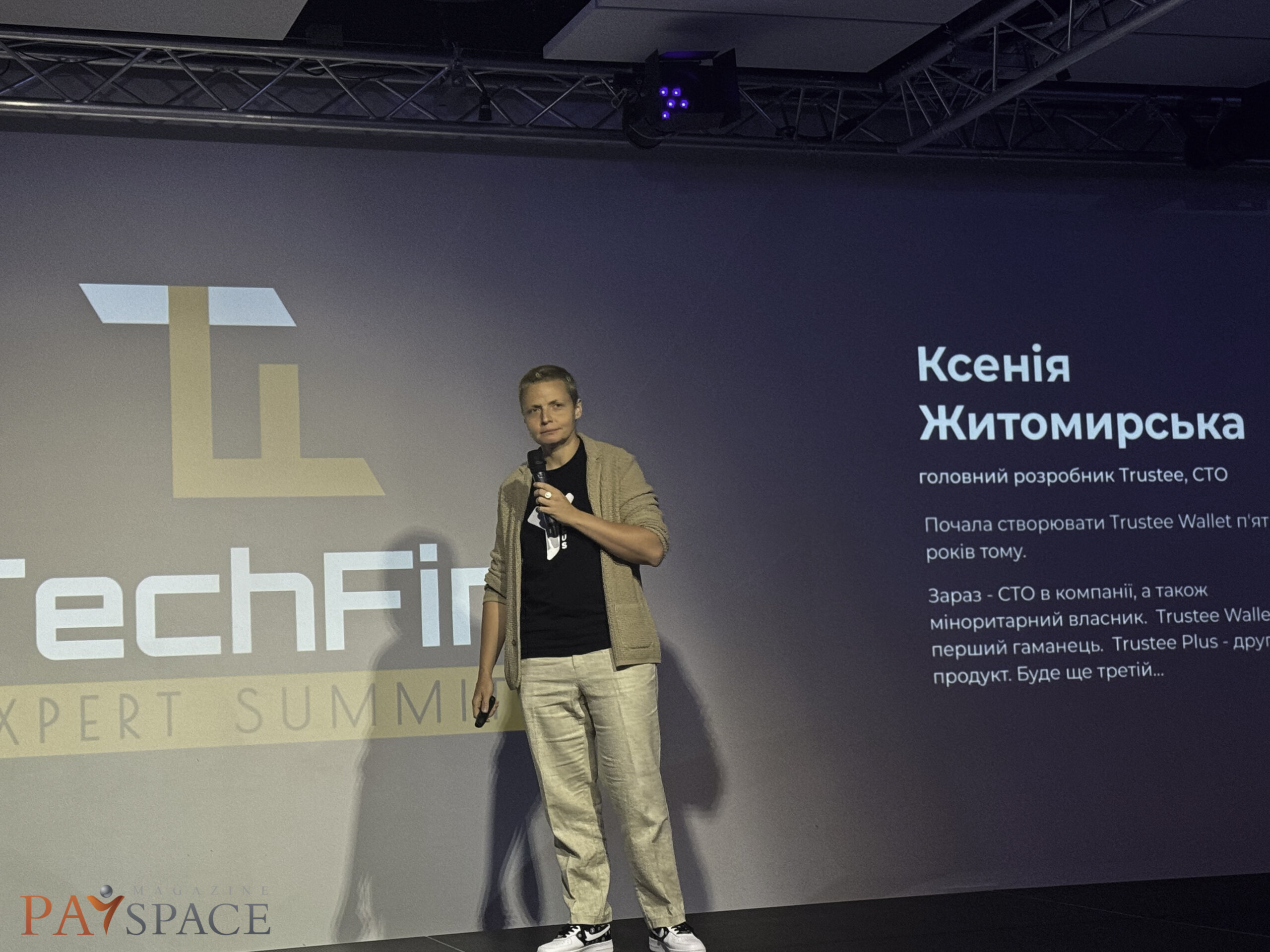

Як віртуальні активи сприяють стабільності фінансової системи

Ну і як без віртуальних активів? Для цього організатори на сцену запросили Ксенію Житомирську, CTO Trustee Plus. Вона розповіла про важливість віртуальних активів для стабільності фінансової системи, наголосивши на їх ролі під час кризових ситуацій. Вона зазначила, що криптовалюта, яку раніше сприймали як експеримент, показала свою ефективність під час повномасштабної війни, коли банківські відділення були зачинені, а люди потребували швидких і безпечних фінансових рішень. Віртуальні активи стали надійним засобом для збереження та передачі коштів у цей період, особливо для сімей, що переїхали за кордон.

Ксенія Житомирська, CTO Trustee Plus. Фото: PSM

«Ми розробили зручний гаманець, який дозволяє управляти криптовалютою самостійно, без необхідності довіряти третім сторонам. Це рішення засноване на складних математичних доказах і криптографії, забезпечуючи безпеку. Користувачі можуть конвертувати криптовалюту в фіатні гроші та використовувати її як звичайну валюту. Завдяки партнерству з польським банком ми надали користувачам картки, прив’язані до європейських рахунків, що дозволяє здійснювати фінансові операції за кордоном зручно і швидко», — описала роботу Trustee Plus Житомирська.

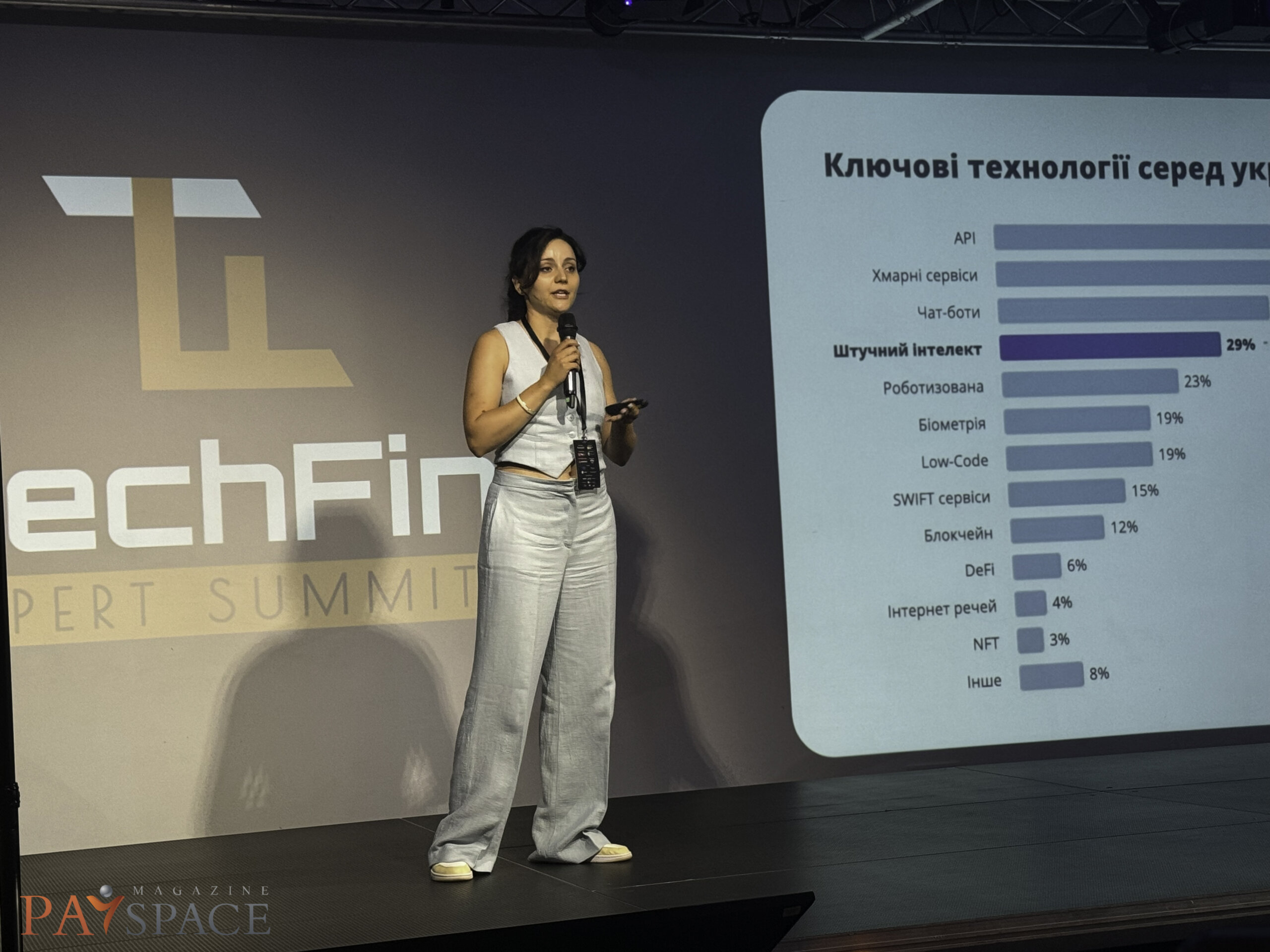

GPT на практиці

Олена Степура, партнерка Artellence, розповіла про роль штучного інтелекту (ШІ) у сучасному світі та його застосування в бізнесі. Вона наголосила, що сьогодні штучний інтелект використовує 29% компаній, а 94% планують його впровадження. Степура підкреслила важливість розуміння та правильного застосування ШІ, порівнюючи навчання алгоритмів із процесом навчання дитини, яка вчиться розрізняти обʼєкти. Вона також звернула увагу на те, що завдяки ШІ комп’ютери можуть вирішувати більш складні завдання, такі як розпізнавання облич і аналіз текстів.

Олена Степура, партнерка Artellence. Фото: PSM

Особливу увагу було приділено практичному застосуванню ШІ у різних сферах. Наприклад, Олена зазначила, що їхня компанія є одним з лідерів у світі за якістю розпізнавання облич, що підтверджує високий рівень розвитку технологій в Україні. Вона також провела паралель між впливом ШІ та появою інтернету, наголошуючи, що ШІ відкриває нові можливості для бізнесу і суспільства в цілому. ШІ порівнювала з атомною зброєю в сенсі стратегічної переваги: компанії та країни, які активно використовують ШІ, мають значні конкурентні переваги.

«Штучний інтелект змінює все – від того, як ми працюємо, до того, як ми спілкуємось і навіть думаємо. Це новий рівень технологічної революції, порівнянний з появою інтернету чи мобільного зв’язку. І ті компанії, які використовують ШІ, мають величезні переваги над тими, які ще не почали», — наголосила партнерка Artellence.

Партнери заходу:

- Raiffeisen Bank (FinTech партнер);

- Tranzzo (TechFin партнер);

- AML.point (RegTech партнер);

- Akurateco (Payment Orchestration Partner);

- PSP Platon (платіжний партнер);

- Jack Daniel’s (партнер заходу).

Telegram

Telegram

Viber

Viber