Кредитование потребителей и малого бизнеса, удобные решения для приема платежей в небольших торговых точках и безопасность — над этим работают FinTech-стартапы Украины

FinTech-стартапы Украины Фото: cogentoa.com

Ко Дню Независимости Украины редакция собрала список украинских стартапов, которые предложили интересные решения для развития финансового рынка. И были отмечены в рамках специальных инкубационных программ и конкурсов (FinTech Master, OpenBanking Lab, Radar Tech 2.0).

FinTech-стартапы Украины: основные сферы деятельности

AlfaProtection

Безопасность онлайн-платежей для малого бизнеса

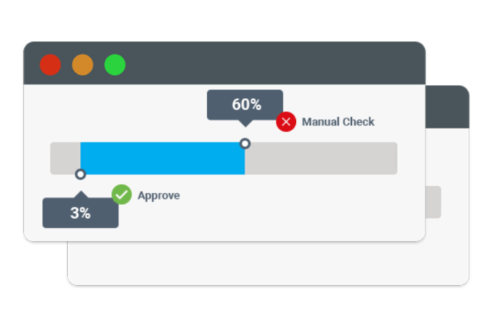

Проблема: бизнесу необходимо доступное решение для проверки онлайн-платежей.

Решение:

В отличие от других антифрод-систем, которые по словам авторов проекта взимают фиксированную плату за использование решения, этот инструмент будет брать комиссию исходя из объема проверенных платежей.

Программа проверяет устройство, с которого пользователь собирается совершить покупку. С помощью специального скрипта и нейронной сети удается распознать, заходили ли с гаджета на ненадежные ресурсы. Если история использования устройства вызовет подозрения, транзакцию могут отклонить. Шкала оценки рисков насчитывает 100 пунктов. Торговец сам выбирает максимально-безопасный лимит, после которого все платежи обрабатываются в ручном режиме.

Проект изначально был направлен на американский рынок, по после участия в инкубационной программе FinTech Master (организаторы — «1991 Open Data Incubator», Masterсard и НБУ), кардинально изменил планы. Стартап заключил соглашение с ЕМА (украинская межбанковская ассоциация членов платежных систем) и начал работу над всеукраинской платформой безопасных платежей.

bNesis

(Скоринговая платформа для быстрого принятия решения по кредиту)

Команда bNesis Фото: Facebook

Проблема: процедура оформления кредита в украинских банках сопровождается бюрократией — подготовив пакет документов, заемщик должен посетить отделение и ожидать решения по кредиту несколько недель.

Решение:

bNesis разработал платформу для быстрого принятия решений по займам. Любой банк может интегрировать это решение, купив лицензию на определенный срок.

Принцип работы системы подразумевает использование данных о заемщике из разных источников. Так, оформляя кредит на сайте банка, клиент должен выбрать, какой дополнительной информацией о себе он готов поделиться. Это может быть история покупок, аккаунт в соцсетях, наличие счетов в других финучреждениях.

В каком-то смысле такой подход более информативен, чем кредитная история. Ведь он отображает текущее положение заемщика.

В конце прошлого года стартап привлек 400 тыс евро от польских фондов bValue и SpeedUp Group, которые получили миноритарную долю в проекте. Также его отметили в украинской инкубационной программе FinTech Master и Open Banking Lab.

YouScore

(Скоринговая платформа для оценки благонадежности компаний-заемщиков)

Проблема: необходимо предотвратить использование финансовых инструментов компаниями, связанными с незаконной деятельностью или финансированием терроризма.

Решение:

Система представляет собой набор модулей, которые передают собранную системой информацию из открытых источников, в том числе госреестров. В дальнейшем эта информация с помощью API-сервиса передается в операционные системы банка, с которыми сотрудники привыкли работать.

Система может проверить, принадлежит ли клиент к финансово-промышленным группам, состоит ли в санкционных списках, определить его финансовую устойчивость.

Команда признана победителем украинского FinTech-инкубатора OpenBankingLab, планирует запуститься в Великобритании и США.

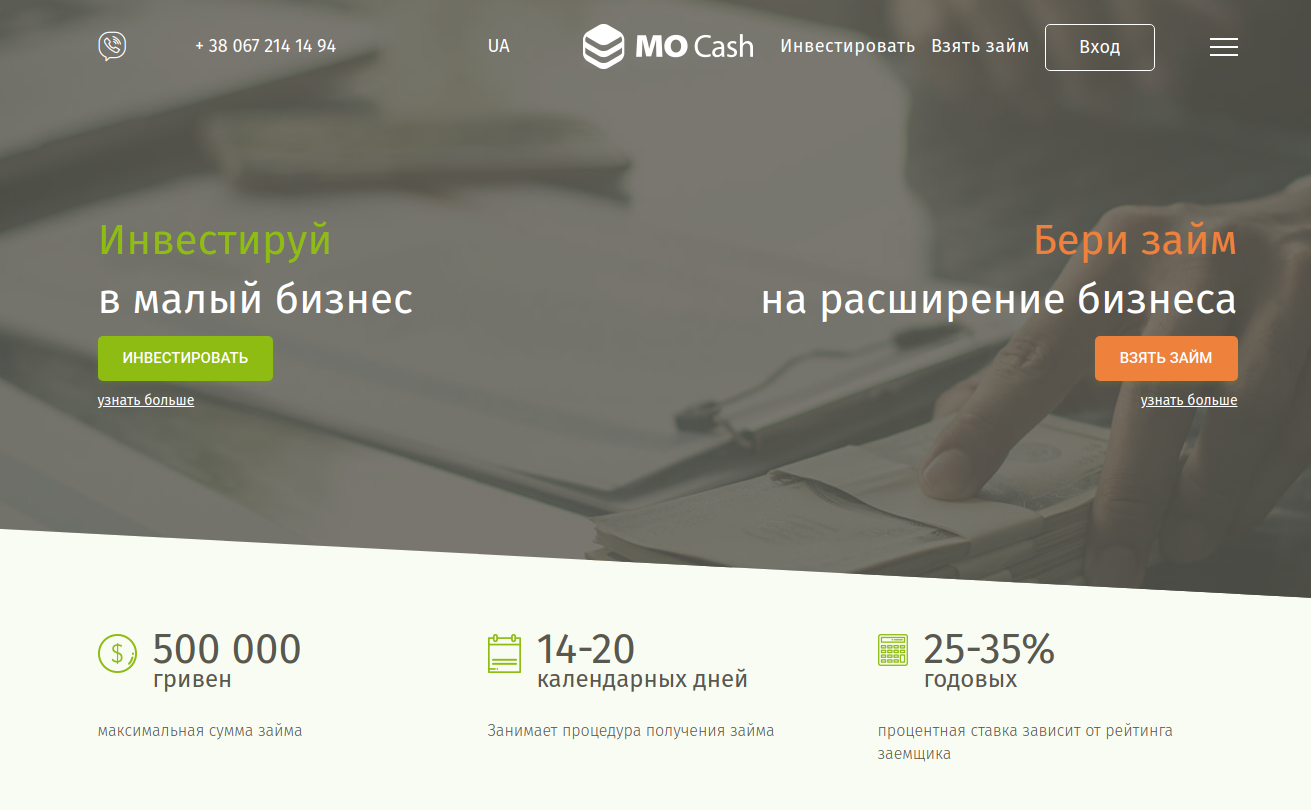

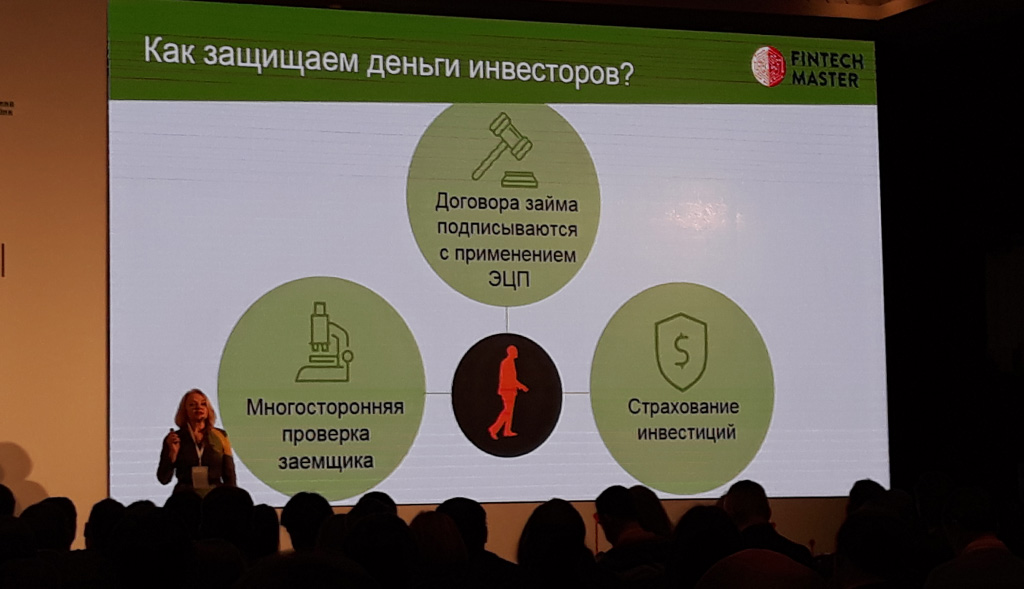

MO cash

Платформа р2р-кредитования малого бизнеса

Проблема: Получить кредит на развитие малого бизнеса в банке довольно сложно. Нужен залог и готовность ожидать решения банка около трех месяцев. Стартап позволяет малому бизнесу брать деньги непосредственно у потребителей.

Решение:

С помощью сервиса физлицо может получить средства на бизнес от 50 до 500 тыс грн. Деньги будут привлечены по схеме р2р – средства поступят от обычных пользователей. А ждать их придется около двух недель – именно столько времени длится сбор средств на каждый отдельный проект. Однако ставки по кредиту все же будут на уровне банковских.

Mo Cash принял участие в инкубационной программе FinTech Master

Компания проверяет заемщиков (как предприятия, так и физлиц) по собственной и международной системе оценки рисков.

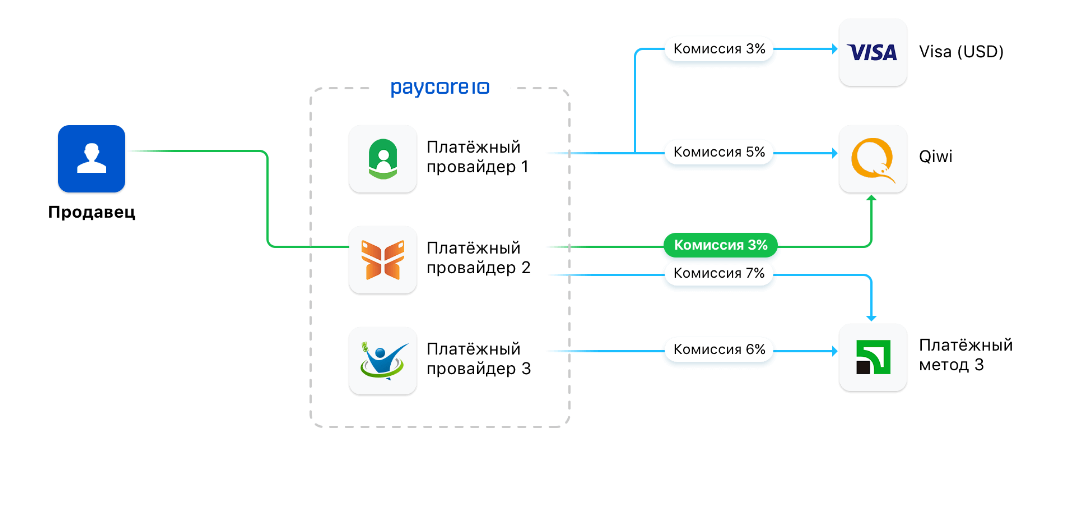

PayCore.io

Платежная платформа, которая распределяет транзакции с учетом наиболее выгодного маршрута

Проблема: Средние и крупные продавцы терпят убытки из-за высоких комиссий на обработку транзакций. Команда PayCore обещает снизить затраты на 10%.

Решение:

Подключившись к платформе PayCore, интернет-магазины смогут интегрировать на свой сайт один или несколько вариантов оплат. После этого компания предлагает обрабатывать платежи максимально выгодным для торговца способом.

CyberDataVizor

Безопасность онлайн-банкинга

Проблема: количество киберпреступлений, связанных с кражей и последующим использованием платежных данных покупателей постоянно растет. И предупредить ее все сложнее.

Решение:

Проект CyberDataVizor предлагает идентифицировать клиентов платежных сервисов за счет использования технологии digital fingerprints («цифровых отпечатков») девайсов, которые используются для осуществления транзакций.

CoinyPay

Платежи в мессенджере

Платежи в мессенджере Фото: pbs.twimg.com

Платежи в мессенджере Фото: pbs.twimg.com

Проблема: пользователи хотят оплачивать покупки в один клик и делать это через наиболее привычные сервисы.

Решение:

CoinyPay разработал сервис быстрой оплаты онлайн и при помощи мобильного. Для этого был создан чат-бот, который запоминает номер банковской карты пользователя и позволяет ему выставлять или оплачивать счета, не покидая мессенджер.

По итогам инкубационной программы OpenBanking Lab, стартап получил возможность запустить пилотный проект совместно с OTP bank.

mBill

Сервис приема онлайн-платежей на карту для частных предпринимателей с небольшим оборотом

Станислав Островский, mBill

Проблема: недостаток удобных решений для приема платежей на карту при продаже товаров в социальных сетях и на досках объявлений.

Решение:

Портал mBill позволяет любому украинцу создать свою платежную страницу в интернете без дополнительных данных. Ссылку на эту страницу можно размещать в социальных сетях или отправлять покупателям в личных сообщениях. Основное преимущество этого ресурса — отсутствие необходимости сообщать номер карты чужому человеку и возможность отследить, от кого пришел платеж.

По сравнению с конкурентами, например, платежными страницами LiqPay, это стоимость (1% от суммы транзакции вместо 2,75%) и возможность подключиться без ввода дополнительных данных о магазине.

Стартап стал победителем акселерационной программы RadarTech и получил возможность коммерческого запуска услуги совместно с Киевстар.

PayLastic

Прием платежей по картам через мессенджер

Украинские торговцы смогут принимать платежи в мессенджерах. Фото: paylastic.me

Проблема: невысокие обороты мелких торговцев не позволяют им устанавливать и обслуживать POS-терминалы. Им необходимо альтернативное решение для обслуживания безналичных платежей.

Решение:

Стартап предложил решение для бесконтактной оплаты товаров и услуг банковскими карточками через чат-боты в мессенджерах. Для этого не требуются отдельные мобильные приложения. Торговец может подключить и настроить сервис за несколько минут и без бумажной волокиты. После настройки чат-бот будет формировать QR-код с деталями оплаты. А покупатель сможет отсканировать его с помощью обычного сканера.

Creditor.AI

Платформа купли/продажи отказных кредитных заявок

Проблема: Из 100 кредитных заявок кредиторы обычно одобряют лишь 10. Остальные 90 клиентов, на привлечение которых был потрачен маркетинговый бюджет, остаются без займа. А кредитные компании — без прибыли.

Решение:

Еще один украинский финтех стартап Creditor.AI предлагает продавать кредитные заявки другим участникам рынка по более низким ценам, чем в других стандартных каналах привлечения клиентов. Ведь 15% отклоненных займов по статистике еще можно прокредитовать, потому что отказ мог быть связан не с плохим рейтингом заемщика, а с политикой оценки рисков конкретного кредитора.

В конце прошлого года компания привлекла 130 тысяч долларов инвестиций от американского акселератора Starta и спустя несколько месяцев вышла на американский рынок.

Итак, рынок финтех в Украине представлен разнообразными компаниями. Надеемся, в будущем FinTech-стартапы Украины улучшат финансовую инфраструктуру страны.

ВАС ЗАИНТЕРЕСУЕТ — В кафе и на фестивалях: как принимать платежи со смартфона в Украине

Telegram

Telegram

Viber

Viber