КЕЙТ ЩЕГЛОВА

КЕЙТ ЩЕГЛОВА

співзасновниця Global Payments Day, TOP-50 Fintech Global

![]()

За декілька місяців 2020-го глобальний ринок транскордонних платежів змінився більше, ніж за останнє десятиріччя. Про це говорили на Global Payments Day – конференції, присвяченій ринку глобальних платежів

Global Payments Day є відповіддю на бурхливий розвиток ринку транскордонних платежів. Вперше конференція пройшла минулого року, а сьогодні ця тема є провідною на топових фінансових івентах світу та зафіксована як пріоритетна на рівні G20. Партнерами конференції в цьому році стали найбільші компанії-лідери платіжної індустрії і інновацій у фінансовій галузі:

- Platinum Partner – компанія Mastercard

- Генеральний партнер – Raiffeisen bank Aval

- Інноваційний партнер – Concord Bank

- Партнери – Adorsys і NovaPay

- Медіа-партнери: PaySpace Magazine, Клуб Банкір, Ukrainian Fintech Hub, Фуете

«Цей ринок дуже змінився під впливом пандемії. Сьогодні учасники ринку глобальних платежів змінюють операційні моделі, інвестують у новітні технології та прагнуть максимально задовольняти потреби «new normal». Як результат – бурхливий розвиток ecommerce, особливо на зрілих ринках із розвиненим сегментом фінтеху, поява нових транскордонних фінансових продуктів та активізація ролі центробанків щодо випуску цифрових валют (CBDC)», – розповіла Кейт Щеглова, співорганізаторка конференції та TOP50 Fintech Global.

Глобальні тренди ринку транскордонних (глобальних) платежів охоплюють досить широкий спектр тем – від відкритого банкінгу до цифрових валют.

“З доповідей спікерів ми побачили, що всі ці теми актуальні і для України. Зокрема, НБУ розробив та подав до Парламенту Закон про платіжні послуги, учасники ринку вже розбудовують цифрову інфраструктуру на базі API, зростає кількість транскордонних пропозицій та ємкість ринку, а фінрегулятор розширяє спектр інноваційних проєктів (включаючи open banking, віддалену ідентифікацію та верифікацію, CBDC тощо). Отже, можна сказати, що український ринок непогано підготовлений до new normal та світових трендів ринку глобальних платежів”, – зазначив Олександр Карпов, гендиректор ЄМА.

Розглянемо основні тренди та драйвери ринку глобальних платежів протягом останніх років та цього року аби зрозуміти, чого очікувати найближчим часом та у наступні роки.

Вплив пандемії

Згідно дослідження компанії BIS, ємкість ринку та кількість транскордонних операцій незмінно зростали з 2011 року. В той же час, кажуть дослідники, лише декілька місяців цього року змінили ринок більше, ніж останнє десятиліття.

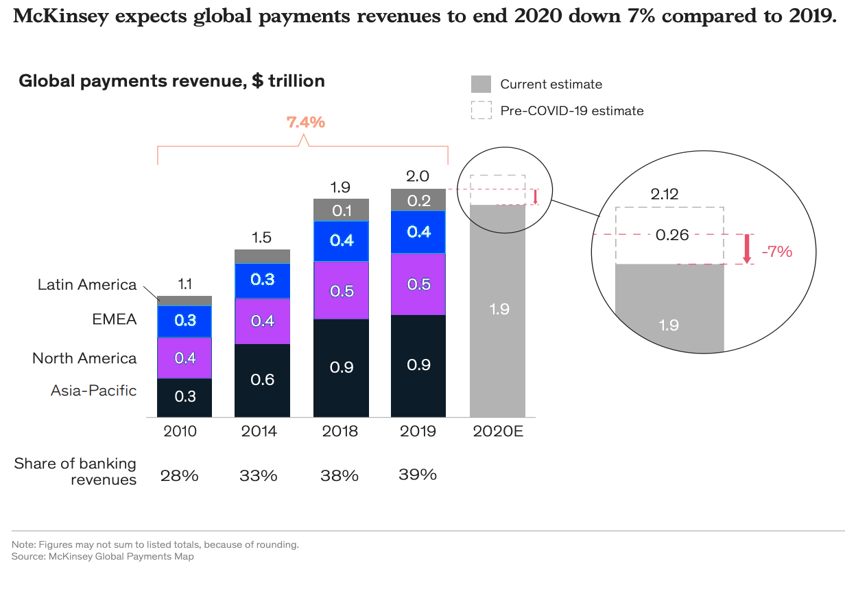

Ковід19 мав неабиякий вплив на ринок. Зачинені кордони, що обмежили потік туристів та заробітчан, призвели до скорочення обсягів та доходів ринку транскордонних платежів на 22% в першому півріччі цього року. Хоча, гадають дослідники, друге півріччя має бути більш м’яким та по року ринок продемонструє лише 7%-не падіння у доходах (це приблизно сума у $140 млрд.). Загалом у 2019-му доходи від ринку транскордонних платежів дорівнювали $2 трлн.

В той же час дослідження наголошує на тому, що пандемія значно підвищила важливість наявності швидких, дешевих та прозорих глобальних транзакцій та стимулює розвиток інновацій у цій сфері та ecommerce. Це підтверджує й те, що цього року G20 підвищило пріоритетність розвитку транскордонних платежів, пояснюючи це рішення тим, що цей сегмент економіки дуже важливий для економічного зростання, глобального розвитку та фінклюзії, особливо з огляду на те, що на сьогодні глобальні платежі дорожчі, повільніші, не дуже доступні і менш прозорі ніж локальні.

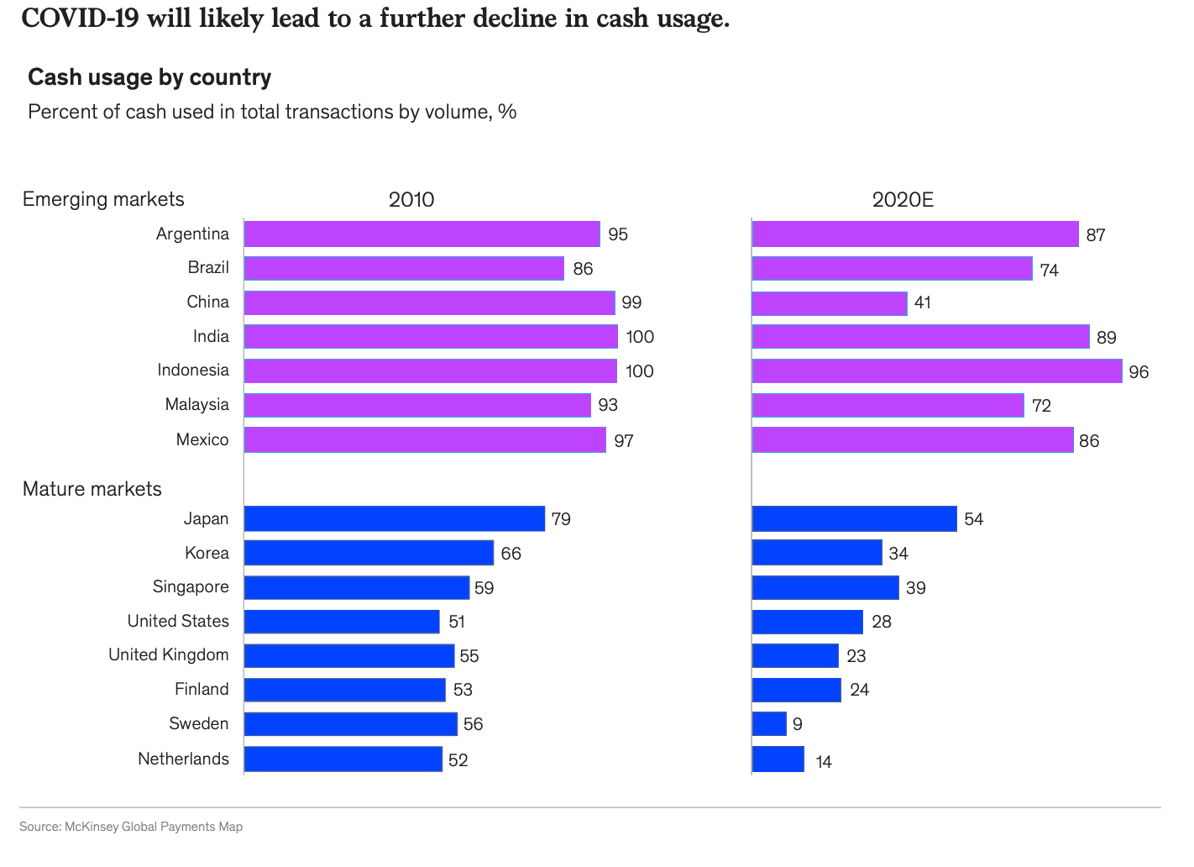

«Пандемія стала значним викликом для бізнесу та кожного споживача, але разом з тим прискорила діджиталізацію в усіх її проявах. З точки зору кешлес-технологій зріст безконтактних та онлайн-оплат, токенізація та розвиток оплат носибельними засобами — усе це стало стійким трендом як у Європі, так і в Україні. Так, наприклад, в Європі токенізовані оплати за результатами вересня зросли на 30% у порівнянні з докризовим періодом, а доля оплат в електронній комерції протягом року сягала 41% від загального обсягу операцій покупки із використанням карт Mastercard. Проте разом із зростанням популярності цифрової комерції ще більш важливими стають питання безпеки, і тут на допомогу приходять технології – біометрична аутентифікація, токенізація в електронній комерції тощо. Саме ті рішення, які зможуть забезпечити безшовність у використанні сервісів та найкращий користувацький досвід у поєднанні з надійністю та безпекою, будуть задавати подальший тренд ринку», – підкреслив Юрій Батхін, віце-президент з розвитку бізнесу Mastercard в Україні та Молдові.

Зміни у споживацькій поведінці

Лише декілька місяців 2020-го кардинально змінили сталу картину ринку глобальних платежів за все попереднє десятиріччя, кажуть дослідники з McKinsey.

На фоні глобального падіння доходів ринку глобальних платежів через заборону вильотів та скорочення зайнятості й обсягів туризму (бізнес-туризму) транскордонний e-commerce став виключенням й продемонстрував значний глобальний приріст. В першому півріччі 2020-го споживачі витратили $347 млрд. в онлайн на покупки у американських ритейлерів, що на 30% вище аналогічного періоду 2019 року. Показники продажів Amazon за другий квартал 2020-го продемонстрували 40%-ий зріст відносно аналогічного періоду 2019 року і потрійне збільшення продажів в категорії продуктових позицій. UPS та PayPal відзвітували про подвійний зріст транскордонних операцій та вартості проданих товарів. По даним Finanso.se, в 2020 році ринок європейських цифрових платежів продемонструє рекордний обсяг у $802 млрд. (зростання на 9,9% відносно 2019 року) та до 2023 року сягне позначки у $1 трлн.

В цілому глобальна криза та швидка зміна споживацької поведінки призвели до переосмислення операційних моделей в бізнесі по всьому світові, до зростання e-commerce та скорочення готівкових операцій.

Роль банків на ринку глобальних платежів-2025

Найбільша глобальна платіжна конференція SIBOS, яка відбувалась у жовтні цього року, багато уваги приділила саме темі транскордонних платежів. Провідні учасники глобального ринку, які приймали участь у виступах та дискусійних панелях, висловили наступні ключові думки:

- Розвиток відкритого банкінгу у світі дуже важливий для становлення ринку транскордонних платежів: «Open banking = Open data = Open finance», – відмічає Пол Штодар (Paul Stoddart), President, New Payment Platform Mastercard.

- Для ринку транскордонних платежів важливо розвивати глобальні та локальні кооперації. Наприклад, мова може йти про придбання крупними міжнародними гравцями локальні кліринг-хаузи, що підвищує ефективність роботи всієї системи, доступ до BIGDATA та дозволяє підвищити швидкість платежів.

- Роль центробанку у становленні ринку транскордонних платежів величезна – від розвитку локальної системи розрахунків до запровадження інноваційних стандартів (включаючи psd2, iso20022, GDPR, кібербезпеку тощо), зауважила Вікторія Кліланд (Victoria Cleland), Chair|CPMI Task Force on cross-border payments.

- Важливо тестувати інновації, що поліпшують клієнтський досвід. Як приклад – нещодавній експеримент HSBC, коли 4 млн. клієнтів отримали токен для доступу в онлайн-банкінг замість кард-ридеру. «Експерименти із цифровыми валютами в рамках державно-приватного партнерства дозволяють прискорювати пошук нових рішень в кросбодері», – відмітила Діана Різ (Diane S Reyes), Group General Manager and Global Head of Liquidity and Cash Management HSBC. Як приклад – проект Jasper (спільний експеримент з цифровими валютами Банку Англії, Банку Канади, MAS та ряда коммерційних банків, включаючи HSBC (ознайомитись з репортом четвертої фази експерименту можна тут).

- BIGDATA та швидкість платежів. Важлива стандартизація для підвищення ефективності аналізу великих даних та посилення безпечного доступу в глобальному розрізі та в рамках міжнародних платіжних екосистем, вважає Девід Вотсон, Chief Strategy Officer SWIFT.

CBDC та ринок глобальних платежів

На сьогоднішній день більше 80 центробанків світу вивчають, розвивають та тестують цифрові валюти. Проте поки що лишається багато питань без відповідей – яка справжня мета, чи можна будувати на цій основі транскордонну інфраструктуру, які ризики та вигоди, централізований чи децентралізований шлях, який вплив на структуру ліквідності та валютні курси.

“CBDC – це як потяг, який мчить на величезній швидкості і поки що ми не знаємо, куди саме, проте розуміємо, що маємо бути частиною цієї подорожі…», – каже Скот Хендрі (Scott Hendry), Senior Director Financial Technology Банку Канади.

Рекомендації та закордонний досвід розвитку CBDC, яким в рамках платіжної конференції SIBOS поділилися регулятори Канади, Франції та Китаю:

- Запровадження CBDC не повинно підривати існуючу систему здійснення платежів.

- Запроваджуючи цифрові валюти, треба враховувати необхідні зміни у законодавстві,. Як приклад – зміна процедури підписання транзакцій та перехід на повністю цифрові формати.

- Використання CBDC може підвищити ефективність кросбодеру. В той же час, є багато питань, які буде потрібно вирішити – наприклад, питання з курсом обміну, що може значно збільшувати вартість таких транзакцій та CBDC не вирішить цю проблему. Питання ефективності для всіх учасників нової системи – ключове.

- В ході розвитку проекту CBDC для Центробанка дуже важливо забезпечувати рівний доступ до фінансової системи всіх верств населення аби проект не став із інклюзивного ексклюзивним. Потрібно продумати формати ідентифікації та допуску в систему тих, у кого є смартфони і тих, у кого їх немає.

- Запуск CBDC потребує розвиненої системи цифрової ідентифікації населення – в ідеалі запускати такий проект за наявності національної системи ідентифікації населення, а також за умови відрегульованої процедури KYC для дистанційного онбордингу нових клієнтів. Також важливо забезпечити рівний доступ всіх учасників банківського ринку до роботи із CBDC.

- Централизовані чи децентралізовані моделі – поки відкрита дискусія. Який формат виявиться кращим для приватного сектору та центробанку – вибір конкретної юрисдикції.

- Масштабування CBDC в ритейлі – ключове питання в ході запуску такого проекту. Народний Банк Китаю вирішив базуватися на сталій інфраструктурі Alibaba Group та запускати CBDC з ними в партнерстві. «Наявність готової інфраструктури та партнерства центробанку із приватним сектором – ключове питання ефективності та шкидкості маштабування проєкту на ритейл-ринку…», – розповів Чангчун Му (Changchun Mu), Director of Digital Currency Institute Народного Банку Китаю.

Більше дізнатися про конференцію Global Payments Day2020, засновниками якої виступають журнал Future та ЕМА, можна за посиланням.

Telegram

Telegram

Viber

Viber