Открытый банкинг и стремительное развитие FinTech-отрасли стали началом новой эры эволюции рынка финансовых услуг. Сегодня почти каждое финучреждение вынуждено внедрять инновационные технологии, чтобы выдержать мощную конкуренцию. Значительную роль в этом вихре трансформации играют Open Finance и Open Data

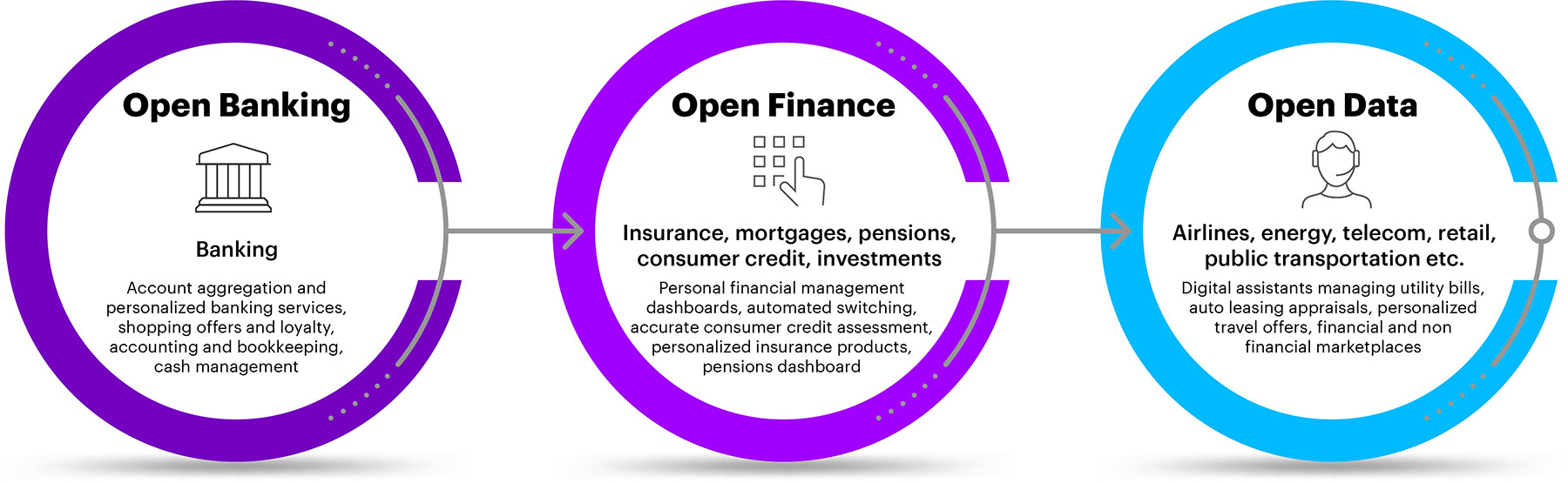

Open Banking, Open Finance, Open Data

Напомним, что Open Banking (открытый банкинг) — это структурированный и безопасный обмен данными (с разрешения потребителя) через открытые банковские API между поставщиками финансовых услуг. В отличие от открытых финансов, открытый банкинг ограничивается розничным и инвестиционным банкингом.

Что такое открытый банкинг и как он повлияет на развитие финтеха в Украине читайте в материале.

В свою очередь, Open Finance (открытые финансы) — это следующий шаг после открытого банкинга, что позволяет получить доступ и обмениваться данными потребителей к еще большему количеству финансовых продуктов и услуг (не только банковских).

Открытые финансы — возможность доступа к финансовым данным и оперирования ими для создания персонализированного опыта, ускорения темпов инноваций и стимулирования отраслевого сотрудничества. Open Finance позволяют каждому получить доступ к финансовым данным и действовать на их основе:

- принимать разумные решения на основе анализа данных;

- создавать персонализированный опыт;

- создавать новые бизнес-модели;

- поддерживать финансовое благосостояние;

- уменьшить мошенничество и риски.

Стоит отметить, что в конце 2022 года ведущие игроки финтех-рынка, включая Plaid, Truelayer и Yapily, объединились для создания некоммерческой торговой ассоциации, продвигающей открытые финансы в Великобритании и ЕС.

Также Open Data (открытые данные) — это информация или контент, которые являются свободно доступными для использования и распространения, при условии соблюдения только требования по ссылке на источник. Этот термин также может использоваться в более широком смысле для описания любых данных, которые распространяются за пределами организации и выходят за рамки их первоначального назначения, например, с деловыми партнерами, клиентами или отраслевыми объединениями.

ЧИТАЙТЕ ТАКЖЕ: Как Web3 будет развиваться в 2023 году: главные тенденции

Открытые данные стимулируют инновации. Они помогают строить новый бизнес и поощряют стратегические инвестиции, создавая новые рабочие места, новые отрасли и более сильные экономики. Они также могут привести к положительным социальным и культурным результатам, повысить прозрачность и демократическое участие.

Примеры распространенных открытых данных:

- геопространственная информация (как добраться из точки А в точку Б);

- данные о погоде (принятие решения, как одеться на день);

- данные переписи населения (принятие бизнес-решений) и т.д.

Напомним, что Украина вошла в европейский рейтинг открытых данных Open Data Maturity Report 2020.

Путь от открытого банкинга к открытым финансам и открытым данным

Открытый банкинг, который начался как регуляторная инициатива в Европе в 2017 году, сейчас является глобальным явлением, которое охватывает все ключевые международные юрисдикции, имеющие соответствующие инициативы. За последнее время сфера применения стремительно расширяется во всем мире.

Сегодня также наблюдается развитие открытых финансов. Они позволяют участникам рынка использовать различные наборы данных для запуска новых предложений финансовых услуг для потребителей, бизнеса и общества в целом.

ЧИТАЙТЕ ТАКЖЕ: SupTech и RegTech в Украине: что это такое и как происходит внедрение технологий Нацбанком

Фото: forbes.com

Что является движущей силой этой эволюции

Ведущие игроки отрасли вынуждены внедрять все больше инноваций в свой бизнес и ускорять процесс трансформации, так как на них давит очень много факторов. В частности, это вызовы, спровоцированные пандемией, а также рост более широкой цифровой экономики.

«Поставщики нефинансовых услуг, в частности крупные технологические компании, проникают в сферу финансовых услуг, и мы видим, как они сотрудничают с банками в США и Европе и конкурируют с действующими банками в Азии. Традиционные отраслевые цепочки создания стоимости и рынки становятся фрагментированными, продукты/услуги детализируются, и появляются новые игроки. Это создает дополнительное давление на действующих игроков и тех, кто стремится внедрять инновации», — говорит Амит Маллик.

Он добавляет, что по мере того, как открытые банковские услуги эволюционируют в открытые финансы и, наконец, в открытые данные, возникнет конкурентная и совместная экосистема с участием банков, технологических гигантов, других игроков индустрии финансовых услуг, финтех-компаний и небанковских учреждений. Это еще больше ускорит инновации, что, в свою очередь, усилит разрушение отраслевого ландшафта.

Ключевые течения развития финсектора, которые наблюдались последние несколько лет

Как банки, так и небанковские учреждения со всего мира делают ставки на инновации и строят планы на будущее, учитывая тенденции. В частности, в 2022 году отличились:

- Встроенные финансы (Embedded Finance) — это использование финансовых инструментов бизнесом из нефинансовой сферы. Например, страхование, ипотека, кредиты и тому подобное. Подробнее читайте в материале.

- BNPL (покупай сейчас, плати позже) — гибкая кредитная опция, встроенная через API в точках продаж как для электронной коммерции, так и для физических платежей.

- Пенсионные информационные панели: они позволяют потребителям видеть все свои пенсионные счета (государственные, работодателя, личные) в одном сводном представлении.

- Казначейство и корпоративный банкинг: казначейские API облегчают переход от пакетной обработки к обработке в режиме реального времени, предлагая, таким образом, просмотр движения денег, управление ликвидностью и денежными позициями.

- Автоматизация бухгалтерского учета: прямой доступ к банковским счетам из бухгалтерских пакетов позволяет малому и среднему бизнесу синхронизировать свой банковский счет с «главной книгой» в режиме реального времени, уменьшая административные расходы.

- Открытое страхование: встроенные предложения по продаже и обслуживанию страховых услуг становятся доступными через API и интегрируются в цифровые предложения брокеров или сторонних платформ.

- Открытая энергетика: это позволяет пользователям искать, находить, получать доступ и безопасно обмениваться данными об энергетике в различных сферах розничного и оптового использования.

ЧИТАЙТЕ ТАКЖЕ: Цифровые кошельки ЕС трансформируются в суперприложения: как происходит процесс

Фото: friendlyscore.com

Как выглядит будущее

«Открытые финансы и открытые данные станут новой нормой в отрасли и приведут к созданию экосистемы с участием банков, технологических гигантов, финтех-компаний и небанковских учреждений, которая будет одновременно конкурентной и совместной. Мы находимся в начале пути к захватывающему будущему», — рассказывает Амит Маллик.

По его мнению, уже в ближайшее время:

- Открытые финансы и открытые данные станут новой нормой. Предложения, основанные на этих двух тенденциях, будут глубоко встроены и почти незаметны в повседневные предложения клиентов.

- Будет происходить распространение супер-приложений. Отраслевые границы будут размываться, поскольку супер-приложения, основанные на открытых моделях и партнерствах, будут предлагать широкий спектр выгодных предложений, предоставляемых инновационными компаниями.

- Рынки займут центральное место. Они не только станут более заметными, но и будут построены на доверии. Маркетплейс может быть создан действующим банком и поддерживаться финтехами/стартапами.

- Акцент будет сделан на данных, а не на API. Речь больше не будет идти только об API, поскольку они станут синонимом управления данными. А их интеграция с машинным обучением, искусственным интеллектом и связью с интернетом вещей (IoT) создаст дифференциацию и принятие (об ИИ в области финансовых технологий читайте дальше).

- Доступ будет осуществляться через цифровую идентификацию. Поставщики цифровых идентификаторов позволят клиентам легко управлять использованием своих данных, хранящихся в этой сложной экосистеме.

- Провайдеры рыночной инфраструктуры будут способствовать росту. Эти игроки будут предоставлять общие услуги, которые будут способствовать активации и росту экосистем как на местном, так и на международном уровнях, а также внедрению открытых финансов/открытых данных клиентами и бизнесом.

Как компании могут воспользоваться преимуществами

Как говорит Амит Маллик, компаниям необходимо определить возможности, разработать свою стратегию, начать развивать необходимый потенциал и сотрудничать с «правильными» союзниками. Ключевое влияние будет наблюдаться в сфере технологий, взаимодействия с клиентами, партнерства и альянсов, а также конкуренции.

По мнению эксперта, бизнесу нужно:

- разработать стратегию, которая соответствует долгосрочному видению и поддерживает новые бизнес и операционные модели;

- создать следующий набор возможностей для достижения успеха в мире открытого банкинга, повысить гибкость для защиты от все более подрывных и инновационных конкурентов;

- создавать технологии, которые помогут стать лучшим партнером в экосистеме, а затем строить прочные партнерские отношения;

- создавать новые клиентоориентированные предложения и опыт, которые используют потенциал открытого банкинга, оцифровывать существующие клиентские предложения;

- приготовиться к постоянным трансформациям — все не стоит на месте.

ЧИТАЙТЕ ТАКЖЕ:

Эко-банкинг: как финтех-компании позволяют пользователям выбирать экологически-чистые продукты

Цифровые и финансовые победы Украины в 2022 году: Диджитал-итоги года по версии Pay Space Magazine

Как криптоориентированные банки пострадали от падения FTX и криптозимы 2022 — пример Silvergate

По материалам: thepaypers.com, mx.com, data.govt.nz, gartner.com.

Telegram

Telegram

Viber

Viber