Розглянули, з чого складається плата за еквайринг, а також як фрод-фільтри впливають на конверсію

Фото: pexels.com

Певно, кожен з нас давно оцінив швидкість та зручність безготівкової оплати. Просто підніс смартфон до терміналу, відсканував відбиток пальця – і оплата пройшла. Та насправді для того, щоб цей процес пройшов гладко, необхідно забезпечити безперебійну координацію різних ключових гравців у платіжній мережі. Одним із них є банк-еквайр. Це фінансова установа, яка відповідає за обробку платежів за кредитними та дебетовими картками від імені продавця. Кожен раз, коли ми розплачуємося карткою, саме банк-еквайр санкціонує або відхиляє транзакції на основі даних, отриманих від банку–емітента, який випустив нам картку. Якщо платіж схвалено, кошти будуть перераховані на рахунок продавця.

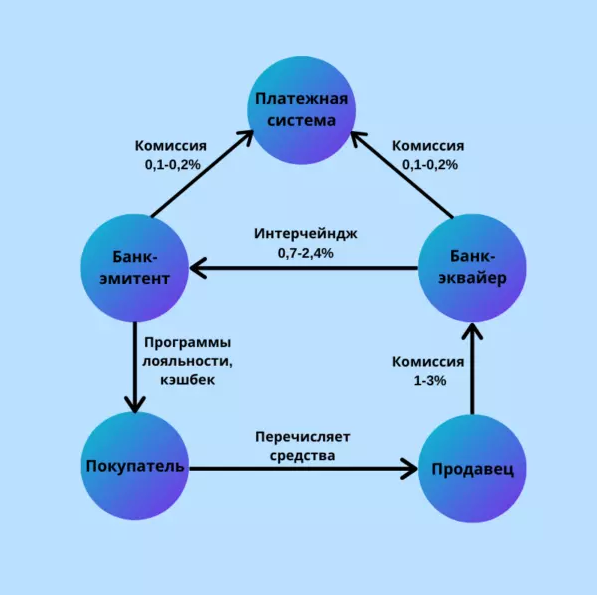

Розгляньмо схему більш детально. Під час здійснення цифрового платежу, з карти покупця передається інформація в процесинговий центр банку-еквайра. Він надсилає дані платіжній системі, якій належить карта. Наступним етапом є перевірка інформації – пошук збігів в історії блокування чи арешту рахунку. Рішення за результатом перевірки – відмова чи погодження транзакції – надсилається у банк-емітент. Там аналізується залишок на картці, його достатність для здійснення покупки. Далі дані надходять у банк-еквайр і на термінал. По тому з рахунку знімаються кошти і переводяться на рахунок продавця. Хоча оплата здійснюється впродовж секунд, однак кошти торговцю будуть зараховані лише за кілька днів. Це, звісно, спрощений опис, однак допомагає зрозуміти, які процеси відбуваються, коли покупець прикладає картку чи смартфон до POS-терміналу.

Фото: vc.ru/finance

Що впливає на розмір комісії за еквайринг

Підприємство, яке має намір приймати безготівкову оплату через POS-термінал, підписує договір про торговий еквайринг із банком (такий банк і називається еквайр). Зазвичай сама послуга підключення безкоштовна. Більше того, деякі банки дозволяють безоплатно орендувати POS-термінали. Зі свого боку банк заробляє на комісії. Це відсоток від вартості покупки, який торговець відраховує еквайру. Еквайрингова комісія включає інтерчейндж, плату банку-еквайру, комісію платіжної системи. Вона відрізняється не лише між банками, а й між країнами. Так, у країнах ЄС вона в середньому становить 0,9 – 1,9%, у США – 1,5%, в Україні – 1,6-2%.

Розмір комісії визначається

- оборотом торговця – чим він більший, тим нижча комісія;

- його розташуванням – в елітних районах комісія може бути вищою;

видом діяльності комерсанта. Наприклад, якщо підприємство торгує побутовою технікою, то сплачує більшу комісію, ніж заклад швидкого харчування. Логіка в тому, що у першому випадку ймовірність повернення товару вища; - взаєморозташуванням банку-еквайра та банку-емітента – того, який обслуговує торговця, та того, що обслуговує покупця. Якщо вони розташовані в межах однієї країни, то комісія менша, ніж за умов транскордонних операцій;

- типом пластикової картки, якою розраховується клієнт. Чим вище статус, тим більше плата. Крім того, для кредитних карт ставка, як правило, вища;

- комісією платіжної системи. Вона може бути фіксованою, або залежати від кількості операцій, здійснених за певний період;

- ставкою інтерчейндж (платою банку-емітенту від банку-еквайра). На неї припадає 80% усієї суми комісії за еквайринг. Інтерчейндж встановлюють платіжні системи);

- видом транзакції – онлайн-платіж чи через термінал (у першому випадку плата вища);

комісією банка-еквайра (собівартість операції та прибуток фінустанови).

Інтернет-еквайринг

Фото: pexels.com

Одним з різновидів еквайринга є інтернет-еквайринг. Це технологія, яка дозволяє приймати оплату з допомогою банківської карти в інтернеті. Головна його відмінність від торгового – відсутність терміналів для зчитування карт.

Інтернет-еквайринг відбувається за такою схемою: після введення покупцем даних своєї банківської карти, продавець передає їх платіжному агрегатору, який надсилає запит на авторизацію в банк-еквайр. Той у свою чергу перенаправляє його платіжній системі, що випустила карту. Далі платіжна система надсилає запит у банк-емітент, який має провести фрод-моніторинг. Суть процесу – виявити у платежі щось незвичайне, підозріле, аби попередити шахрайство. З підключеною технологію 3D Secure, покупець має ввести пароль, який надійшов йому в СМС. У разі успішної верифікації, далі слідують ті етапи, що й у схемі з торговим еквайрингом.

Для інтернет-торговця надзвичайно важливо зупиняти фрод-платежі, оскільки в протилежному разі його від’єднають від платіжної системи. Натомість з допомогою таких протекторів, як 3D Secure, онлайн-магазин може мінімізувати витрати. З іншого боку, при ввімкненні великого арсеналу антифрод-фільтрів, може суттєво знизитися відсоток прийнятих платежів (конверсія). Так, підозрілими можуть бути визнані транзакції, при яких не співпадатиме країна банка-емітента, походження сайту продавця та країна, з якої надсилається платіж. Таким чином, антифрод-система може не пропустити абсолютно адекватний платіж. Щоб запобігти цьому, антишахрайська система має налаштовуватися індивідуально під торговця, з урахуванням специфіки його клієнтів, їх географії тощо – таким чином, щоб одночасно підвищити безпеку й не втратити прибуток.

ЧИТАЙТЕ ТАКОЖ: Мінекономіки пропонує ідентифікувати інтернет-продавців

Telegram

Telegram

Viber

Viber