Усі фінансові кризи, попри схожіть, мають свою специфіку. Таким чином, з них можна винести різні уроки на майбутнє

Фінансова криза передбачає різке падіння вартості будь-яких фінансових інструментів. Фото: pixabay.com

Колапс у фінансовому секторі зачіпає усі сфери нашого життя, оскільки інші галузі спираються на його підтримку. Що ж спричиняє фінансові кризи? Щоб це з’ясувати, ми підібрали найбільш масштабні з них.

Кредитна криза 1772 року

У середині 1760-х років Британська імперія з численними колоніями накопичила величезні багатства. Фінансовий сектор кипів: банки щедро сипали грошима, не турбуючись про надійність інвестицій. А спекуляція акціями Ост-Індської компанії та покриття збитків за рахунок депозитів клієнтів сприймалися як належне. Однак коли 8 червня 1772 року Олександр Фордайс – один із партнерів британського банківського дому Ніл, Джеймс, Фордіс і Даун – утік за кордон, щоб не погашати борг, в країні почалася паніка. Перед банками вишикувалися колони кредиторів, які вимагали повернути їхні вклади. Колапс поширився два десятки британських та шотландських банків, а також спричинив кризу ліквідності в Амстердамі.

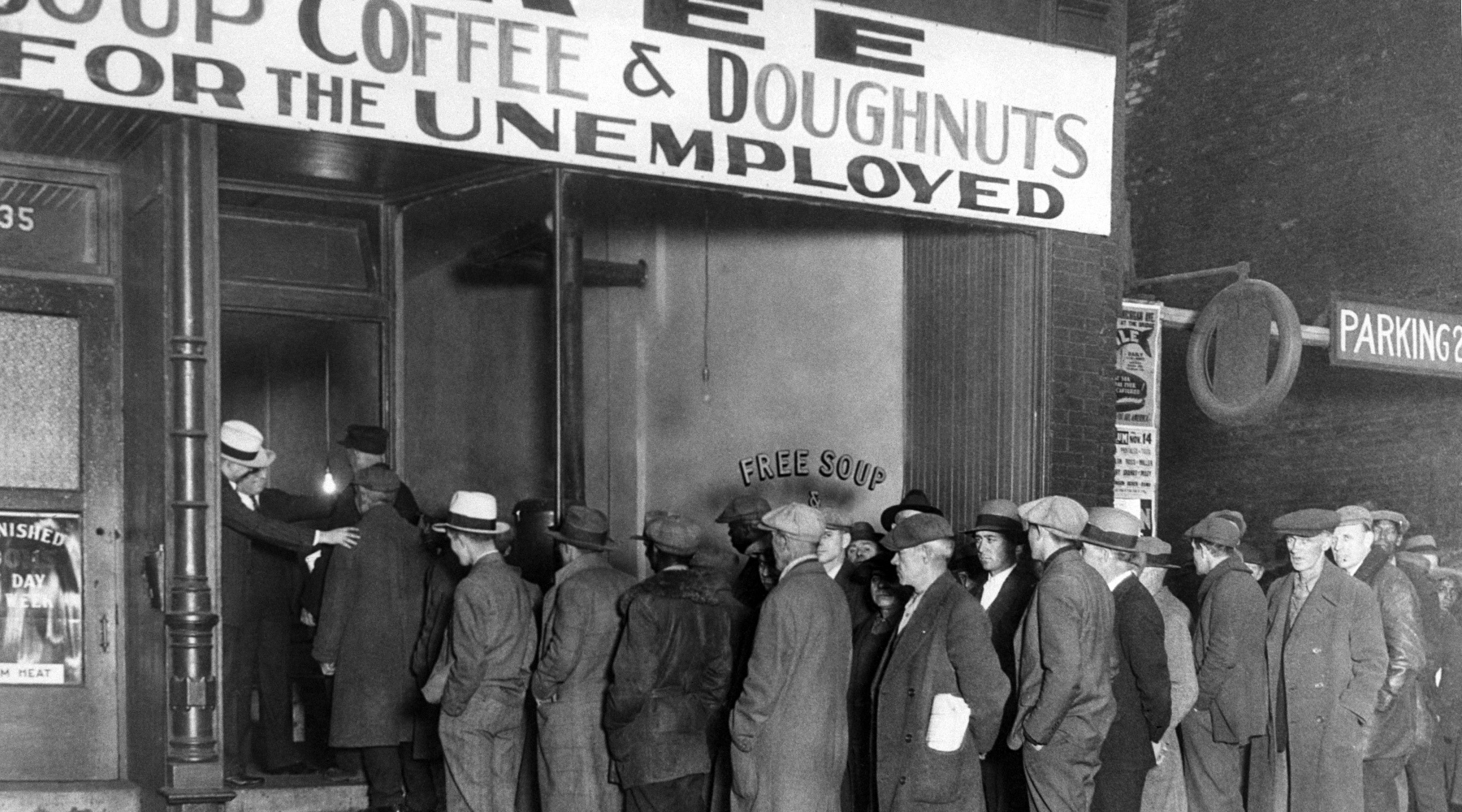

Велика депресія 1929 — 1939

Через кризу безробіття зросло до 25%. Фото: russian.rt.com

Економісти та історики називають її найстрашнішою фінансово-економічною катастрофою ХХ століття. Кризі передував бум фондового ринку. У 20-ті серед дорослих громадян не було таких, які б не володіли акціями бодай якогось підприємства. Спекулятивні шаленства вирували на Нью-Йоркській фондовій біржі (NYSE). З початку жовтня 1929 року ціни на акції зросли до рекордних величин, а базовий показник Dow Jones Industrial Average лише за п’ять років зріс на 500%.

Бульбашка NYSE луснула 24 жовтня 1929 року, який ввійшов в історію як Чорний четвер. Обвал цін на акції продовжився в Чорний понеділок, 28-го, і Чорний вівторок, 29 жовтня. Промисловий індекс Dow Jones (DJIA) за ці два дні впав більш ніж на 20%, а фондовий ринок США загалом – майже на 90%.

Крах фондового ринку 1929 року викликав хвилю приватних і корпоративних банкрутств і поставив економіку США глухий кут. На початку 1929 р. рівень безробіття становив 3,2%, а до 1933 р. він зріс до 24,9%. Катастрофа поширилася на Європу, спричинивши крах “Боден-Кредит Анштальт”, найважливішого банку Австрії.

Бульбашка NYSE луснула 24 жовтня 1929 року. Фото: historiosophy.ru

Цікаво, що створена у 1913 р. Федеральна резервна система (ФРС) залишалася неактивною протягом перших восьми років свого існування. Збільшуючи пропозицію грошей і підтримуючи низьку процентну ставку протягом десятиліття, ФРС підживлювала швидке зростання, що передувало краху. Надлишок грошової маси роздув фондовий і ринок нерухомості. Після того, як бульбашки луснули, ФРС скоротила пропозицію грошей майже на третину. Це спричинило серйозні проблеми з ліквідністю у багатьох дрібних банків і позбавило надії на швидке відновлення.

Новообраний у 32-му році президент Франклін Д. Рузвельт запустив Новий курс, який допоміг приборкати спад. Багато з його програм актуальні й досі.

Азіатська криза 1997 року

Наприкінці 90-х спекулятивні потоки капіталу, що перетікали з розвинених країн до східно-азіатських економік Таїланду, Індонезії, Малайзії, Сінгапуру, Гонконгу та Південної Кореї (відомі тоді як “азіатські тигри”), призвели до надмірного росту кредитування та накопичення боргу в цих економіках. У липні 1997 року уряд Таїланду змушений був відмовитись від фіксованого обмінного курсу до долара США, посилаючись на відсутність валютних ресурсів. Це спричинило хвилю паніки на азіатських фінансових ринках і відтоку іноземних інвестицій на мільярди доларів. МВФ мав втрутитися, надавши країнам пакети допомоги для уникнення дефолту.

Аргентинська криза наприкінці 90-х–2002 року

Частка аргентинців, які живуть за межею бідності зросла до 57,5%. Фото: wikipedia.org

Протягом 90-х років Аргентина за показниками зростання випереджала більшість країн Латинської Америки. Однак наприкінці століття після невдалої прив’язки аргентинського песо до долара США, зростання суверенного боргу та банківського колапсу, країна скотилася до глибокої кризи. По-перше, жорстка прив’язка до долара зробила вітчизняні товари не конкурентоспроможними. По-друге, уряд вдавався до заморожувань банківських депозитів. Це збурило панічні настрої серед населення, оскільки позбавило засобів захисту їх заощаджень від високої інфляції.

У грудні 2001 року МВФ сповістив, що припинить підтримку Аргентини, оскільки уряд не виконує умови програми порятунку, прийнятої у вересні того ж року. Таким чином Аргентина втратила доступ до іноземного капіталу. Це було шоком для уряду, який звик отримувати найщедрішу порівняно з іншими країнами підтримку від Фонду. Криза була неминучою. 23 грудня 2001-го новообраний президент Родрігес Саа оголошує про невиплату суверенного боргу Аргентини на $93 млрд.

Криза мала значні соціальні наслідки. Рівень безробіття зріс з 14,8% у 1998 році до 22,5% у 2001-му. Частка аргентинців, що живуть за межею бідності різко зросла з і без того високих 25,9% у 1998-му до 57,5% у 2002-му. .

Фінансова криза 2007–2008 років

Головний фактор кризи – надмірний інтерес банків до деривативів. Фото: pixabay.com

Світовій фінансовій кризі 2007-2008 рр. передувала іпотечна криза в США. Банки жваво видавали позики американцям з низькими доходами та з поганою кредитною історією. Утім, на думку експертів, головним фактором, що спричинив фінансову кризу, був надмірний інтерес банків до деривативів, пов’язаних з житлом.

Ці складні фінансові продукти були настільки вигідними, що спонукали банки йти на надмірний ризик. Схема була така. Банки продавали кредити хедж-фондам на вторинному ринку. Потім хедж-фонд поєднував заставу по ним з великою кількістю подібних іпотечних кредитів. Потім хедж-фонд продавав заставу, забезпечену іпотекою, інвесторам.

Інвестори не боялися дефолту, оскільки мали страховку – дефолтний своп. Вони продавались солідними страховими компаніями, такими як American International Group. З часом свопами володіли всі, включаючи пенсійні фонди, великі банки, хедж-фонди і навіть окремі інвестори. Одними з найбільших власників були Bear Stearns, Citibank та Lehman Brothers. Похідний інструмент, який базується на поєднанні нерухомості та страхування, був дуже вигідним.

Lehman Brothers був крупним власником дефолтних свопів. Фото: thenationalnews.com

У міру зростання попиту на ці деривативи зростав попит банків на видачу житлових позик, тож їх пропонували майже будь-кому. Однак підвищення ставок ФРС у 2007-му спричинив різке збільшення відсотків за іпотечними позиками. Американці вже не могли обслуговувати кредити. Дефолти позичальників викликали кризу ліквідності банків.

Американці гостро відчули наслідки кризи: доходи домогосподарств впали на 40%, а безробіття зросло до 7%. Порятунок країни ніколи не коштував платникам податків $700 мільярдів. Криза поширилася на Євразію. В Європі найбільше постраждали Греція, Ірландія, Латвія, Португалія та Україна, в Азії – Росія, Китай і Японія.

Глобальна фінансова криза 2020 р.

Фондові ринки просіли на 30%. Фото: pixabay.com

Криза стала наслідком урядових обмежень мобільності, направлених на стримування тривалої пандемії COVID-19. Наприкінці лютого на світових фондових ринків розпочався обвал. До березня ринки просіли на 20-30%. Утім, до кінця року багато індексів відновились або встановили нові рекорди. Однак, на думку Кармен Рейнхарт, віце-президентки та головної економістки Групи Світового банку, у фінансовому секторі набирає обертів тиха криза, що може поставити під загрозу перспективи відновлення економіки.

Поряд з тимчасовим мораторієм на стягнення боргу, багато країн пом’якшили свої банківські норми щодо класифікації позик як непрацюючих. Тож, на думку Рейнхарт, масштаби проблемних кредитів можуть бути занижені. Разом з тим фінансові установи, особливо небанківський сектор, можуть бути недостатньо підготовленими до дефолтів. Адже зниження суверенних кредитних рейтингів, яке досягло рекордного рівня, дає підстави говорити про ризики дефолтів. Тоді банки, які володіють державними цінними паперами, понесуть збитки.

ЧИТАЙТЕ ТАКОЖ: Бульбашка доткомів: наскільки ймовірне повторення сценарію у 2021

Telegram

Telegram

Viber

Viber