Олександр Конівненко

Head of Web Analytics Department at Netpeak Ukraine

Сьогодні все більше українців обирають безготівкові способи оплати, розрахунки стають швидшими, зручнішими та безпечнішими, а цифрові інструменти вже є невіддільною частиною їхнього повсякденного життя.

Згідно з останнім дослідженням MasterIndex, проведеним на замовлення Mastercard, 94% власників карток сьогодні користуються цифровим банкінгом, а 91% з них використовують свої банківські картки щонайменше кілька разів на тиждень, що свідчить про зростання популярності цифрових фінансових інструментів. При цьому банки та страхові компанії все частіше об’єднують свої зусилля, з метою створення більш конкурентоспроможних продуктів та якісного задоволення потреб клієнтів фінансових послуг. Пропоную розглянути інструменти, які допоможуть підсилити маркетинг для банків та страхових компаній, а також дізнатись думку моїх колег з Netpeak, про особливості й перешкоди, які можуть виникати при просуванні бізнесів цієї ніші.

За лаштунками формування довіри: як SEO дозволяє будувати міцні стосунки з клієнтами

За словами Head of Product SEO Department — Олени Воскобойник, формування та підтримка довіри і лояльності є однією з найважливіших задач у таких проєктах. Ці проєкти належать до категорії YMYL («Your Money or Your Life»), тобто таких, що містять інформацію, яка може вплинути на здоров’я або фінансовий стан користувача. Google пред’являє до таких сайтів підвищені вимоги і ранжує їх за критеріями E-E-A-T (досвід, експертність, авторитетність та надійність контенту).

Олена Воскобойник, Head of Product SEO Department

Щоб відповідати цим критеріям, необхідно додати на сайт всі відповідні «артефакти» — ліцензії, нагороди; оформити сторінки «Про нас», історію компанії, місію та візію, вказати всі адреси та контакти. Важливо залучати експертів для коментарів, стежити за тим, щоб автори блогу мали гарну репутацію в інтернеті, і створювати сторінки авторів з інформацією, яка підтверджує їхню експертизу. Крім того, на E-E-A-T впливає зовнішня репутація, рейтинги та відгуки у пошуковій видачі.

Серед головних аспектів SEO при просуванні банків та страхових компаній виділяє такі:

- Технічний стан сайту. Будь-які операції не мають сенсу, якщо Google не бачить сайт: не сканує його, не індексує і не виводить у пошукову видачу. Причинами поганого технічного стану можуть бути дублікати сторінок, заплутана структура, недоступні посилання тощо.

- Зручність та наявність мобільної версії. Не завжди у таких бізнесів є зручні застосунки. Має бути легко з мобільного пристрою отримати доступ до будь-якої інформації та, за потреби, до особистих кабінетів, де доступні виписки чи страхові поліси.

- Зовнішня репутація. Фінансові установи належать до тематик з високою чутливістю, де рівень довіри користувачів є надзвичайно важливим. Пошукові системи пред’являють вищі вимоги до репутації таких сайтів. Тому важливо, щоб на ці сайти посилалися інші тематичні та якісні ресурси. Для пошукових систем це сигналізує про те, що сайту довіряють і вважають його експертним та достовірним. Якість таких посилань зазвичай вимірюється показником Domain Rating від Ahrefs.

- Юзабіліті. Ніша досить складна для розуміння, тому чим простіше подано інформацію, тим легше користувачеві досягти конверсії.

Олена додає, що найефективніший спосіб оптимізувати контент для покращення видимості фінансових чи страхових послуг у пошукових системах – це пояснювати складні терміни та інструменти простою мовою, зрозумілою пересічній людині. Банківська сфера складна, але при високому інформаційному попиті сайти, які задовольняють цей попит, отримують хороші позиції завдяки поведінковим факторам.

Варто зазначити, що такі сайти зазвичай працюють на два сегменти — B2B та B2C. Контент для цих сегментів має відрізнятися та бути чітко розмежованим на сайті. Крім того, в кожному сегменті є свої підсегменти, такі як страхування життя, автострахування, кредити, депозити, ставки. Тому важливо вміти створювати контент для великої кількості сегментів та розуміти, на які теми писати, враховуючи, як користувачі приймають свої рішення.

Цікаве по темі: Як ефективно просувати бізнес в Telegram у 2024? Online Meetup від Netpeak

Як побудувати ефективний маркетинг для банків та страхових компаній: інсайти від Netpeak Фото: freepik.com

Контент, який конвертує: як укріпити лояльність клієнтів за допомогою SMM

На думку Senior SMM Specialist — Лілії Коломієць, поняття «Банки та страхові компанії» звучить дуже серйозно. Це змушує мозок напружуватись та згадувати, чи всі фінанси в порядку. Говорячи про контент для соціальних мереж в цій ніші, розповідає, що краще, коли він навпаки знижує рівень тривоги користувача та робить його більш лояльним до бренду, а саме:

- пояснює на простих прикладах, як послуги та продукти бренду можуть полегшити життя клієнту;

- підвищує зацікавленість розважальним контентом та активностями;

- займає громадянську позицію й транслює соціальну діяльність команди, підвищуючи рівень довіри користувачів з такими ж життєвими цінностями.

Лілія Коломієць, Senior SMM Specialist

Водночас банки та страхові компанії можуть посилити свій вплив на ринку, співпрацюючи з інфлюєнсерами. Пояснює, що оскільки блогери регулярно ведуть свої блоги, їх аудиторія «вже прогріта» та має велику частку реальних людей, зацікавлених в контенті. Тому під час рекламних інтеграцій є високі шанси, що підписникам блогерів буде корисно дізнатись про нову послугу банку чи страхової компанії, побачити, яку проблему блогера вона вирішує. Як наслідок, підписники натиснуть на відмітку в публікації блогера та перейдуть на сторінку бренду.

Згадує, що процес відбору лідерів думок настільки ж важливий, як і подальша співпраця, бо бізнес має визначити й проаналізувати:

- хто саме має вплив на його аудиторію;

- критерії, за які будуть шукати лідерів думок (наприклад, тематика блогу, стиль спілкування, кількість активних підписників, частота реклами в блозі та її якість);

- репутацію кожного — особливо під час війни аудиторія звертає увагу наскільки блогери мають свідому громадянську позицію.

Наприклад, для української страхової компанії «ARX», ми підібрали ряд інфлюєнсерів, які розповіли аудиторії про «Зелену картку “Автоконсьєрж”», пояснили її суть, переваги перед конкурентами і таким чином підвищили впізнаваність послуги.

Для відстеження показників рекламних інтеграцій й визначення інфлюєнсерів для потенційної довгострокової співпраці радить дивитись на:

- кількість охоплених користувачів, які побачили рекламу;

- співвідношення цін на рекламу та показника Engagement rate*;

- співвідношення вартості реклами й кількості користувачів, які побачили stories блогерів;

- кількість переходів на сторінку бренду.

*Engagement rate — це відсоток активної аудиторії блогера відносно кількості його підписників. Він рахується за формулою:

ER = (сума коментарів, вподобайок, репостів, збережень від користувачів за конкретний період) ÷ кількість підписників х 100%.

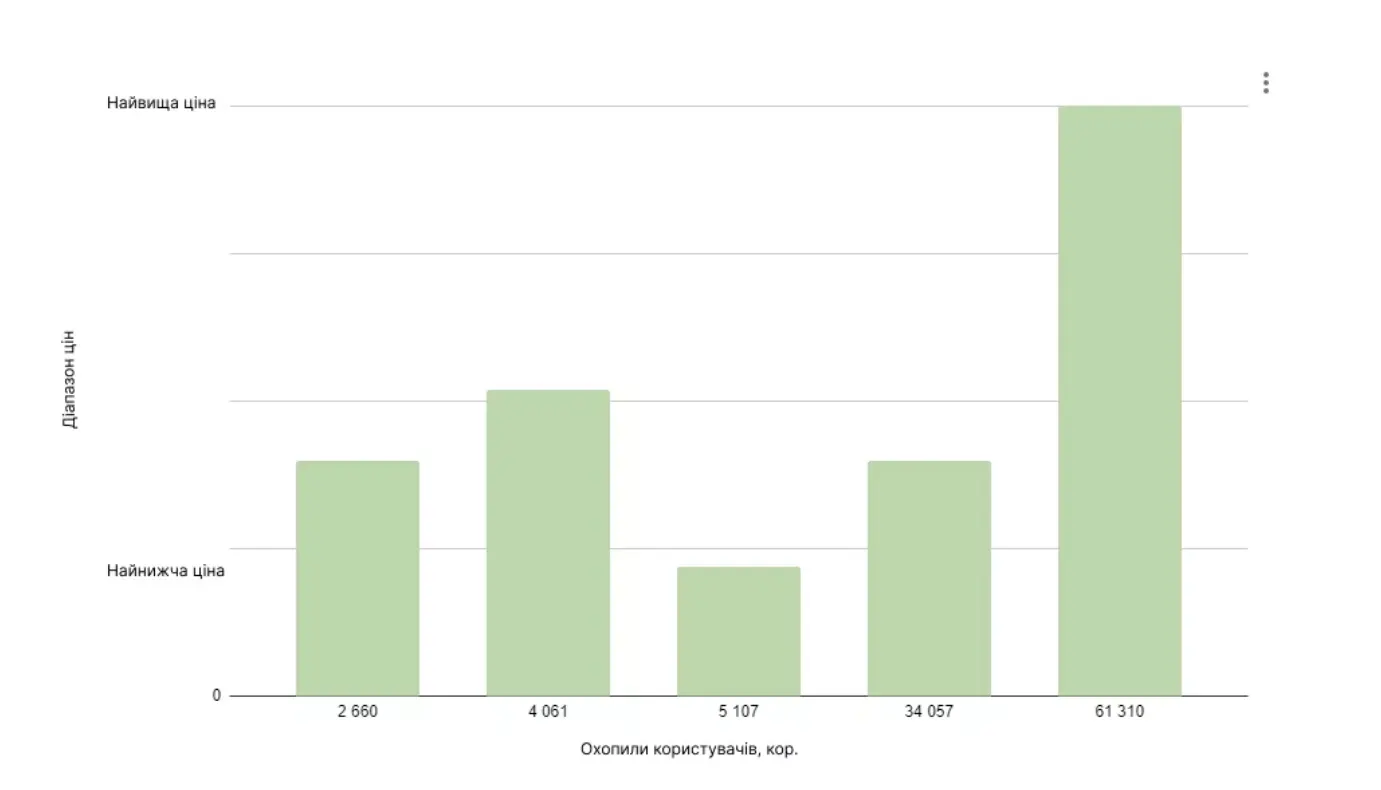

Так, під час аналізу результатів співпраці з інфлюєнсерами для страхової компанії «ARX», ми порівняли ціну на рекламу та кількість охопленої аудиторії:

З графіка видно, що не завжди вартість співпраці — орієнтир для прогнозування результатів. Два блогери з однаковою рекламною вартістю можуть охопити різні масштаби користувачів. Та все ж тим, хто мав кращі результати з охоплення, потенційно можна пропонувати інтеграцію ще раз.

Читайте популярне: Як автоматизувати бізнес-процеси за допомогою чат-ботів та AI. Online Meetup від Netpeak

Медіарозміщення як інвестиція у вашу комплексну маркетинг стратегію

За словами Programmatic Media Buyer — Олексія Філіппова для ефективної побудови обізнаності про будь-які товари або бренди, включно з фінансовими та страховими послугами, необхідно використовувати комплексний підхід у медіастратегії. Перш за все, важливо розуміти, що обізнаність напряму залежить від кількості контактів кожного окремого користувача з рекламою. Тому радить враховувати ефективну частоту контактів впродовж визначеного періоду та медіамайданчики, на яких буде транслюватись реклама.

Додає, що дотримання правильної комбінації форматів реклами під час планування показів на найпопулярніших і найбільших медіамайданчиках цифрового середовища дозволяє охопити понад 85% цільової аудиторії з ефективною частотою, що, своєю чергою, призводить до зростання впізнаваності бренду або продукту.

Олексій Філіппов, Programmatic Media Buyer

Найефективнішим медіаканалом, який привертає увагу аудиторії, зацікавлену у фінансових або страхових послугах, на його думку, є відеореклама, а найбільш поширеною є реклама на YouTube. Однак коментує, що існують й інші формати відеореклами, які не лише охоплюють широку аудиторію, а й приводять значний трафік на сайт. Серед них відеореклама на вебсайтах (у медіаплеєрах) та прямі розміщення, наприклад на Megogo. Також ефективним зазначив розміщення у форматі Branding на партнерських сайтах, що відзначається великим розміром та високою помітністю, що привертає увагу аудиторії.

Якщо казати про нові підходи до медіа, то ділиться тим, що сьогодні ринок цифрової реклами дуже динамічний і поняття інноваційності зустрічається досить часто, оскільки постійно впроваджуються нові функції. Проте, не завжди ці нововведення виправдовують очікування. Programmatic-реклама дозволяє встановлювати та контролювати кросформатну частоту на великих кампаніях, забезпечуючи охоплення та обізнаність саме на цільовому рівні. Завдяки великій кількості розумних алгоритмів та форматів, можна підготувати максимально релевантну пропозицію для кожного окремого запиту.

Безпека даних клієнтів — ваш пріоритет

Зі свого боку зазначу, що для просування банків та страхових компаній найбільш релевантною буде Google Analytics 4, як і для більшості диджитал проєктів. Якщо ж у вас є додаток та потреба в більш ширшій картині по атрибуції маркетингових каналів, то варто розглянути такі інструменти, як AppsFlyer та Adjust. Як у будь-якому бізнесі, так і у страхуванні та банкінгу буде дуже корисно налаштувати End-to-end measurment для покращення відстеження й аналізу рекламних кампаній та розуміння, скільки лідів з яких кампаній конвертуються в клієнтів, а також який це займає термін і за якими з них ваші клієнти залишаються найдовше (відповідно мають найбільший LTV).

На ці питання допоможуть відповісти наскрізні аналітики, які вміють завантажувати всі ці дані у хмарне сховище та агрегувати їх для подальшого створення звітів, які відображатимуть сукупність усіх рекламних кампаній. Також додам, що у вас буде можливість реалізовувати хмарні проєкти для прогнозування і моделювання, наприклад, ймовірності: користувачі стануть вашими клієнтами або ж перейдуть до конкурента. Відповідно, на такі сегменти можна генерувати персоналізовані рекламні повідомлення. При цьому в цій ніші важливим питанням стає захист даних ваших клієнтів.

Якщо казати про роботу з проєктами цього напрямку, то є певні особливості по доступу до даних. Тут відповідно можна організовувати проєкт таким чином, щоб бізнес не передавав персональні дані клієнтів підряднику, а обмежився user_id (ідентифікатор користувача, набір цифр до якого прив’язані всі персональні дані, які знаходяться на стороні вашого клієнта). При цьому можна піти дали — хешувати цей user ID і зробити навіть так, щоб ви замість цього user ID бачили набір символів, що захистить дані ваших клієнтів.

Ознайомтеся з іншими популярними матеріалами:

Як запустити прибуткові продажі на західних маркетплейсах? Гайд від Netpeak

Telegram

Telegram

Viber

Viber