Вбудоване фінансування (Embedded Finance) набирає все більшої популярності серед бізнесу та споживачів, але банки чомусь не поспішають впроваджувати інструмент

Embedded Finance Фото: thepower50.com

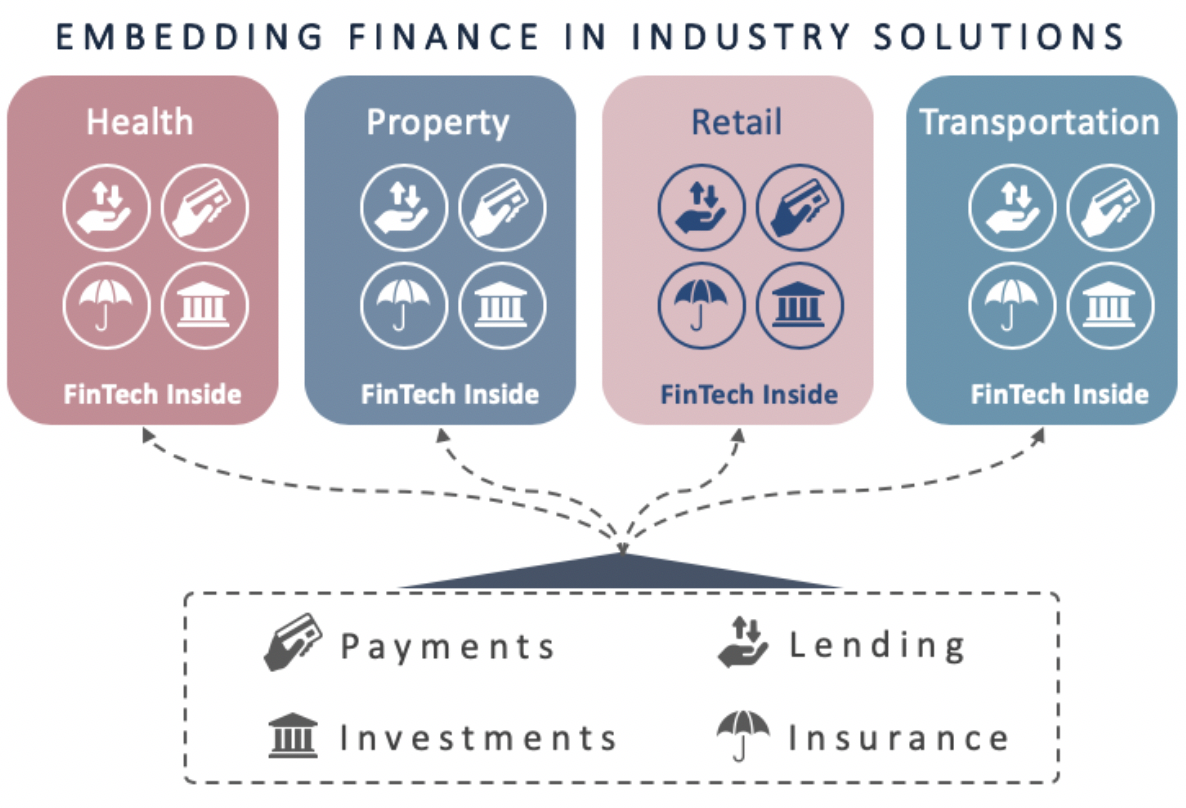

Вбудоване фінансування є повною безшовною інтеграцією фінансових послуг (наприклад, кредитних продуктів) у традиційно нефінансові компанії/платформи, як соцмережі або ігрові програми.

Такий механізм злиття дозволяє компаніям надавати своїм відвідувачам фінансові послуги шляхом підключення фінтех та банків до своїх платформ через API.

Незважаючи на зростання популярності Embedded Finance, нині менше одного з п’яти банків пропонують якийсь «вбудований продукт».

«Нещодавнє зростання вбудованих фінансових послуг порушило роль традиційних банківських установ. Раніше багато наших фінансових операцій, таких як кредити або платежі, були можливі лише за допомогою банків», — зазначають експерти британської фінустанови Sonovate.

Так, згідно з дослідженням банківської платформи Tuum, найбільший попит на вбудоване фінансування демонструють споживачі на такі послуги, як страхування та кредити на касі. Також ця система значно затребувана у сфері послуг з доставки товарів: клієнт підтверджує оплату одним кліком «одна автентифікація, один процес, і жодної метушні».

ЧИТАЙТЕ ТАКОЖ: Британський банк HSBC першим запустив VRP-платежі у рамках переходу на відкритий банкінг

Embedded Finance Фото: global-uploads.webflow.com

Чому банки не впроваджують систему вбудованого фінансування

За даними Tuum, 84% британських банків визнають вбудоване фінансування як потенційне джерело нових доходів, причому майже дві третини з них нині не пропонують подібних послуг.

Частково проблема полягає в тому, що банкам, можливо, легше побачити економічне обґрунтування вбудованих фінансів у бізнесі, ніж відносно користувачів. За оцінками дослідження Accenture, до 2025 року вбудоване фінансування може становити 25% банківських доходів від обслуговування малого та середнього бізнесу.

Також однією із причин небажання банків надавати цю послугу є технічні складнощі. Фінансовим компаніям необхідно оновити свої основні системи та платіжні платформи.

Для логістичних компаній та тих, хто займається торгівлею великими обсягами товарів та послуг, навпаки, технічні та нормативні проблеми, пов’язані з переходом на вбудовані платежі, менш значущі.

ЧИТАЙТЕ ТАКОЖ:

Гонконг не вважається конкурентоспроможним у фінтех-галузі — Google

Viber обрав першого платіжного провайдера для запуску Viber Pay

Ціни зростають: британський супермаркет запустив BNPL-кредити, але зіткнувся з критикою

За матеріалами paymentscardsandmobile.com

Telegram

Telegram

Viber

Viber