Зростаюче впровадження аналітики в режимі реального часу впливає майже на всі аспекти банківської справи та платежів

Real-Time Analytics Фото: enterprisetalk.com

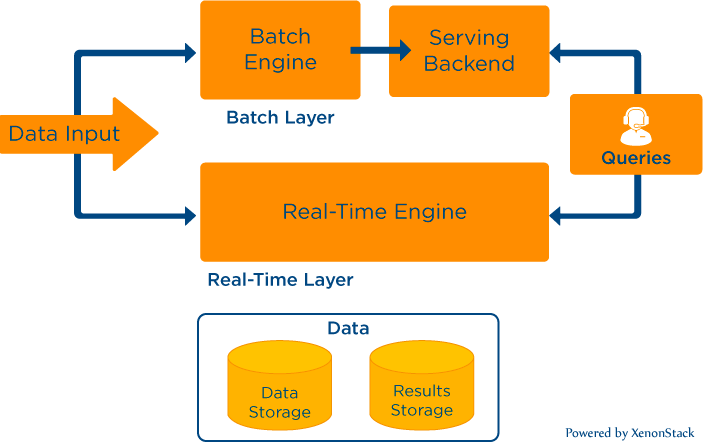

Аналітика в режимі реального часу (Real-Time Analytics — RTA) дозволяє користувачам бачити, аналізувати і розуміти дані в міру їх надходження в систему. Логіка і математика застосовуються до даних, щоб вони могли надати користувачам інформацію для прийняття рішень в режимі реального часу.

Аналітичні додатки RTA відповідають на запити протягом декількох секунд. Вони обробляють великі обсяги інформації з високою швидкістю і малим часом відгуку.

Аналітика може бути на вимогу або безперервною. Перший тип надає результати лише після того, як користувач надіслав запит. Безперервна оновлюється в міру того, як відбуваються події, і може бути запрограмована на автоматичне реагування на певні зміни. Наприклад, веб-аналітика в режимі реального часу може оновлювати адміністратора, якщо продуктивність завантаження сторінки виходить за межі заданих параметрів.

Приклади аналітики в режимі реального часу:

- Перегляд замовлень у міру їх надходження для кращого відстеження та виявлення тенденцій.

- Постійно оновлювана активність клієнтів, така як перегляди сторінок і використання кошика для покупок, щоб зрозуміти поведінку користувачів.

- Орієнтація на клієнтів за допомогою рекламних акцій, коли вони купують товари в магазині, впливаючи на рішення в режимі реального часу.

Real-Time Analytics Фото: XenonStack

«Якщо ви не знаєте, де знаходяться ваші гроші, ви не можете приймати правильні фінансові рішення», — сказав Кодзі Мурасе, старший менеджер по продуктам облікових баз даних (ledger database, бухгалтерських книг) в Modern Treasury.

Для великих компаній з розгалуженими фінансовими даними, де важлива інформація про бізнес-операції та транзакції розподілена між кількома системами, об’єднання розрізнених, але пов’язаних між собою точок даних в дієвий аналіз часто є складним завданням.

За словами Мурасе, наслідки розростання даних є широко розповсюдженими. Наприклад, більшість компаній працюють з декількома банками, що призводить до отримання численних банківських виписок та різноманітних форматів файлів, і все це дуже ускладнює перетворення даних в інсайти.

«Але ще гірше те, що ми бачимо у багатьох компаніях, — вони мають кілька систем для ініціювання платежів, — каже експерт. — Це не тільки забирає багато часу, але й може монополізувати людські ресурси, оскільки команди керують платіжними та білінговими системами, виставленням рахунків, ERP-системами та іншим. Хоча існує багато платіжних продуктів, які об’єднують платіжні потоки, компанії зараз мають справу з наслідками використання декількох продуктів у різних джерелах».

За його словами, відсутність єдиного сховища даних суттєво ускладнює їхні зусилля з автоматизації робочого процесу.

Також паралельно напрямку Real-Time Analytics активно розвивається і галузь платежів в реальному часі, детальніше читайте у матеріалі.

Koji Murase Фото: pymnts.com

Управління фінансами в режимі реального часу

Як розповів експерт Modern Treasury, компанії, які не мають доступу до даних в режимі реального часу, можуть приймати рішення на основі застарілої або навіть повністю неточної інформації. Час, витрачений на спроби отримати справжню видимість з декількох систем, а також людські ресурси, необхідні для управління узгодженням, ще більше ускладнюють ситуацію.

За словами Мурасе, відсутність автоматизації робочого процесу може мати негативний вплив на ефективність платежів.

«Генеральні директори можуть багато говорити про обіцянки миттєвого переміщення грошей, але реальність зараз така, що багато компаній не можуть приймати рішення про свої фінанси в режимі реального часу», — наголосив Кодзі Мурасе.

На його думку, майбутнє фінансів пов’язане з автоматизацією робочих процесів, яка починається зі звірки в режимі реального часу. Він наголосив, що сьогодні все ще існують технічні проблеми, пов’язані з переходом від аналогових до автоматизованих робочих процесів.

Наприклад, багато технічних рішень не мають можливості глибоко інтегруватися з банківськими каналами і «розуміти» суть транзакцій. В цей же час багато компаній не можуть запропонувати клієнтам доступ до API через веб-хук, або не мають можливості збирати критичні дані в одному місці. Це проблема, яку, за словами фахівця, виправляє спеціалізована база даних (ledger database).

Ledger database — це база даних NoSQL, яка забезпечує незмінний, прозорий і криптографічно перевірений журнал транзакцій, що належить центральному органу влади.

Ключовим моментом тут є те, що ви ніколи фактично не змінюєте дані в таблиці. Те, що ми зазвичай вважаємо оновленням, яке замінює старий вміст на новий, не застосовується при роботі з базою даних реєстру. Замість цього, оновлення додає нову версію запису. Всі попередні версії все ще існують, тому оновлення ніколи не перезаписує існуючі дані. Криптографічно перевірена частина стає на місце, оскільки це забезпечує незмінність запису.

Реєстрові бази даних — це новий механізм поєднання зберігання даних з деякими криптографічними гарантіями.

ЧИТАЙТЕ ТАКОЖ: Плануємо бюджет: найкращі мобільні додатки для особистих фінансів

Real-Time Analytics Фото: solvexia.com

Оптимізація та інновації

На думку Мурасе, Ledger database має всі переваги типової ERP-системи (планування ресурсів підприємства) або системи бухгалтерського обліку, але також поєднується з API, який можна використовувати в режимі реального часу і запитувати автоматично.

«Навіть якщо ви не є традиційною фінтех-компанією, ви не можете пропустити цю можливість, — сказав Мурасе, відзначивши стрімке зростання традиційних корпоративних компаній, які, на його думку, мотивуються їх акціонерами до запуску платіжних продуктів, щоб залишатися конкурентоспроможними. — Це, можливо, один з найефективніших способів вертикалізувати свій продукт, щоб отримати доступ до кінцевого користувача через його платіжний потік, а також захопити маржу».

Експерт також підкреслив, що двигуном цих майбутніх інновацій є доступ до даних в режимі реального часу.

«Існує величезна можливість створення високомаржинальних вбудованих платежів і продуктів, і те, що ми побачили в Modern Treasury з компаніями, з якими ми працюємо, свідчить про те, що кращі лідери думають про обидва ці фактори і про те, як розвивати свій бізнес», — резюмував пан Мурасе.

ЧИТАЙТЕ ТАКОЖ:

Mastercard: Як ISO 20022 може прискорити модернізацію платежів

Що таке омніканальність і як вона допомагає банкам покращити взаємодію з клієнтами

ТОП-6 найдивовижніших досягнень штучного інтелекту

За матеріалами pymnts.com, heavy.ai, billthevestguy.com

Telegram

Telegram

Viber

Viber