У цьому звіті аналітична компанія Glassnode намагається виміряти доступну пропозицію BTC та оцінити, як попит впливав на вартість Біткоїна в минулих циклах

Фото: pixabay.com

Регіональний аналіз настроїв

Минулого тижня почалася “золота лихоманка” заявок на спотові біткоїн ETF, очолювана Blackrock. У відповідь на це BTC піднявся з $25 000 до більш ніж $31 000, досягнувши нових річних максимумів. Ралі очолили трейдери в США, за ними послідували трейдери в ЄС і, нарешті, з Азії.

Щоб визначити рамки регіональних змін, Glassnode оцінили потоки монет, що проходять через фіатні організації (біржі). Для цього вони виділили три найкращі біржі зі США та Азії за рейтингом CoinGecko.

- США (On-shore): Coinbase, Kraken и Gemini.

- Азія (Off-shore): Binance, OKX и Houbi.

Для зручності біржі були розподілені за категоріями відповідно до їхнього головного офісу (On- проти Off-shore), а потім агреговані загальні нетто-потоки для кожної підкатегорії.

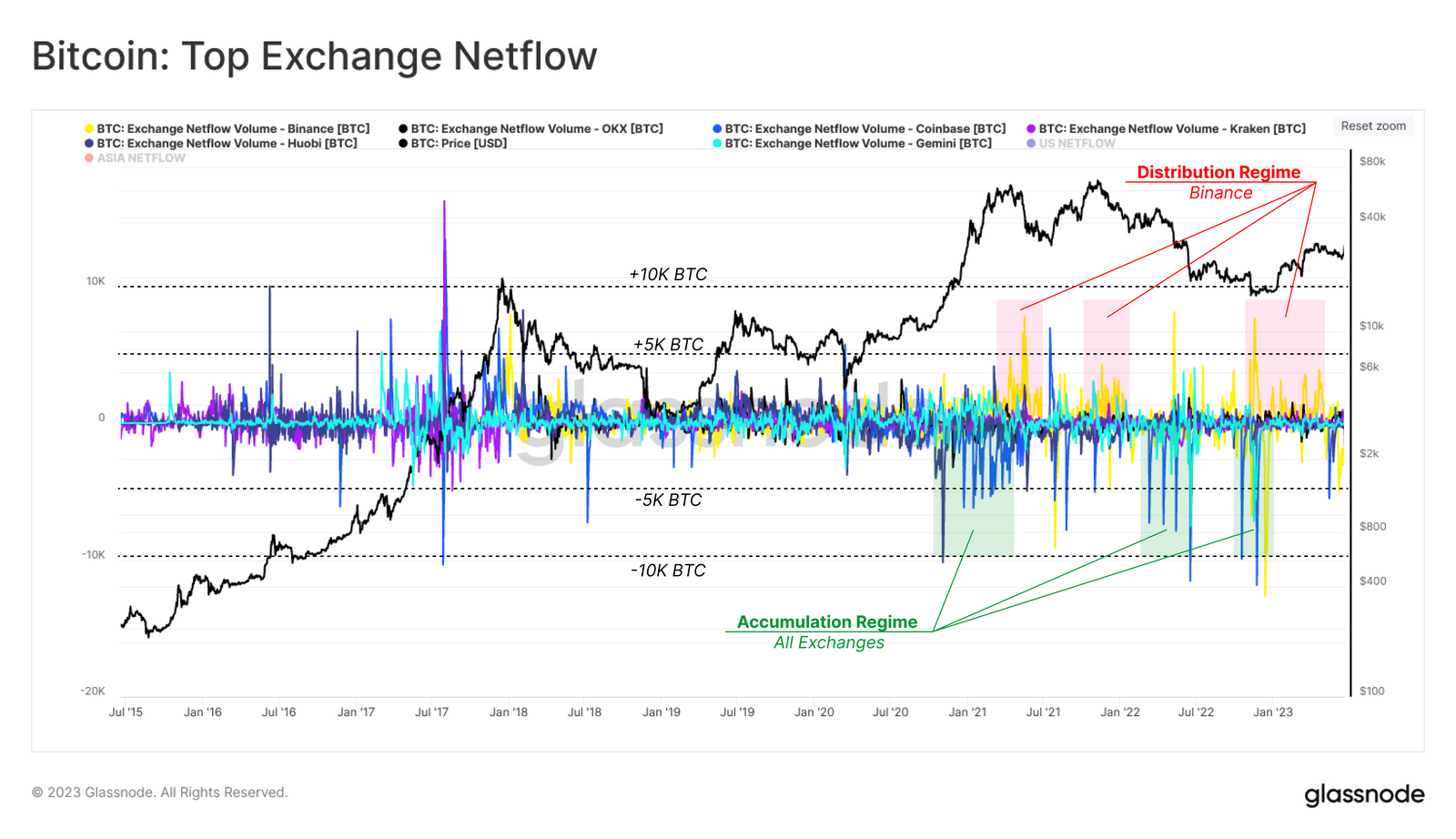

Фокусування на середньому тижневому чистому потоці BTC виявило деякі цікаві закономірності в їхній поведінці. На ранніх стадіях бичачого ринку 2020-2021 років, після фіаско LUNA та краху FTX встановився режим значного накопичення й самостійного зберігання. На більшості бірж спостерігався чистий відтік 5 000-10 000 BTC на день.

Однак на Binance неодноразово демонструвалася зворотна поведінка — коли розпродажі ринку й низхідні тренди супроводжувались великими обсягами притоків. Частково це може бути пов’язано з тим, що інвестори переміщували свої активи з бірж, які вважаються більш ризикованими (наприклад, FTX), на найбільшу біржу у світі.

Фото: glassnode.com

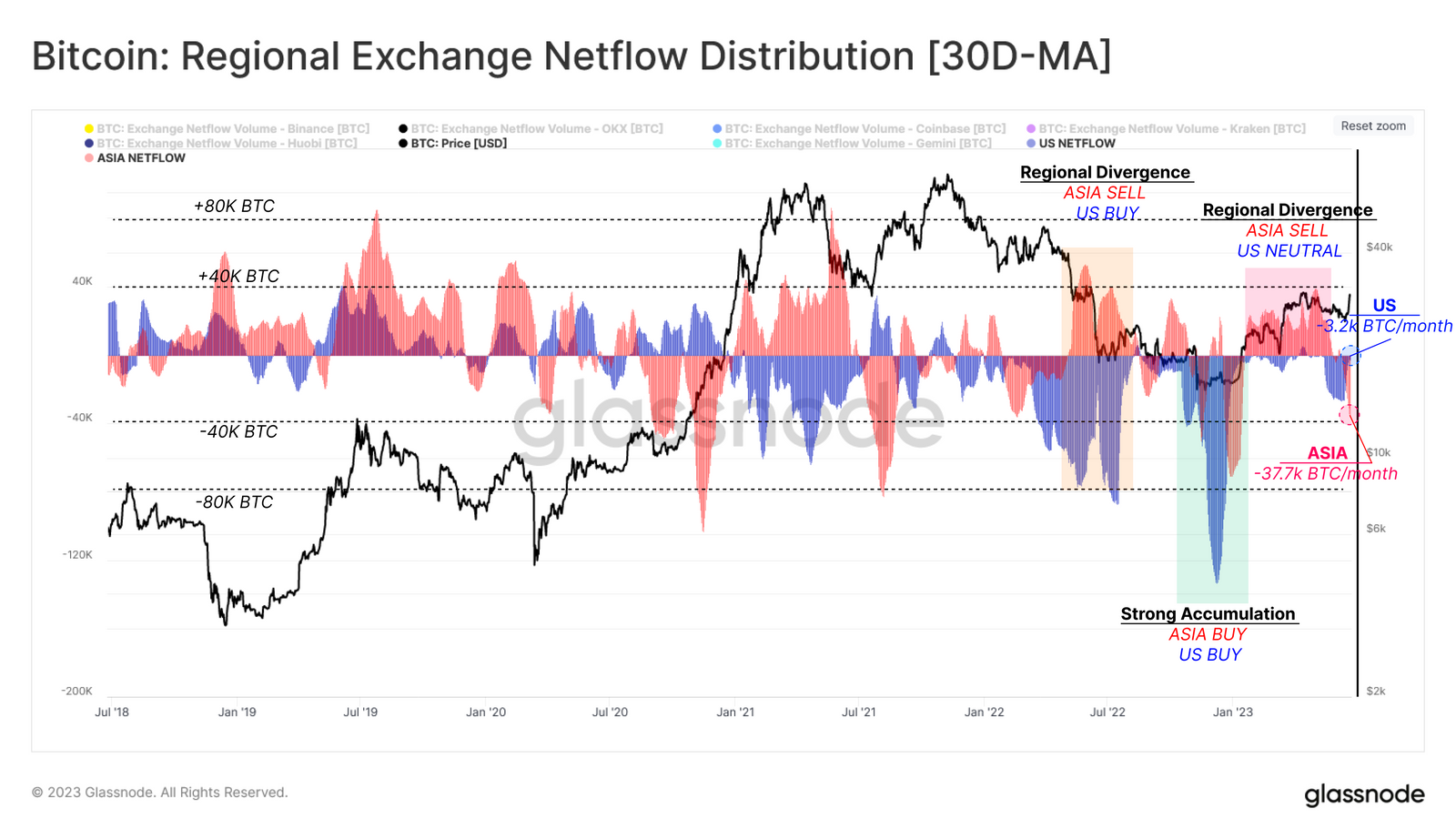

На наступній діаграмі показано щомісячний сумарний чистий потік для кожного регіону. Ми бачимо, що в обох регіонах спостерігався чистий відтік (накопичення) під час фази відкриття дна в період з листопада 2022 року по січень 2023 року. І навпаки, після фіаско з LUNA і впродовж більшої частини 2023 року на офшорних біржах спостерігався чистий приплив, тоді як на оншорних біржах — чистий відтік (оскільки американські інвестори накопичували кошти або залишалися нейтральними).

Спостерігачі можуть використовувати цей індикатор для відстеження змін настроїв на регіональних ринках, оскільки вони реагують на зовнішні чинники. Наприклад, після повідомлення про позов SEC проти BinanceUS і Coinbase обидва регіони відреагували на корекцію цін помітним відтоком коштів з бірж. Наразі на офшорних біржах спостерігається чистий відтік — 37,7 тис BTC/місяць, тоді як тиск покупців на оншорних біржах знизився до 3,2 тис BTC/місяць.

Фото: glassnode.com

Оцінювання попиту за гарячою пропозицією

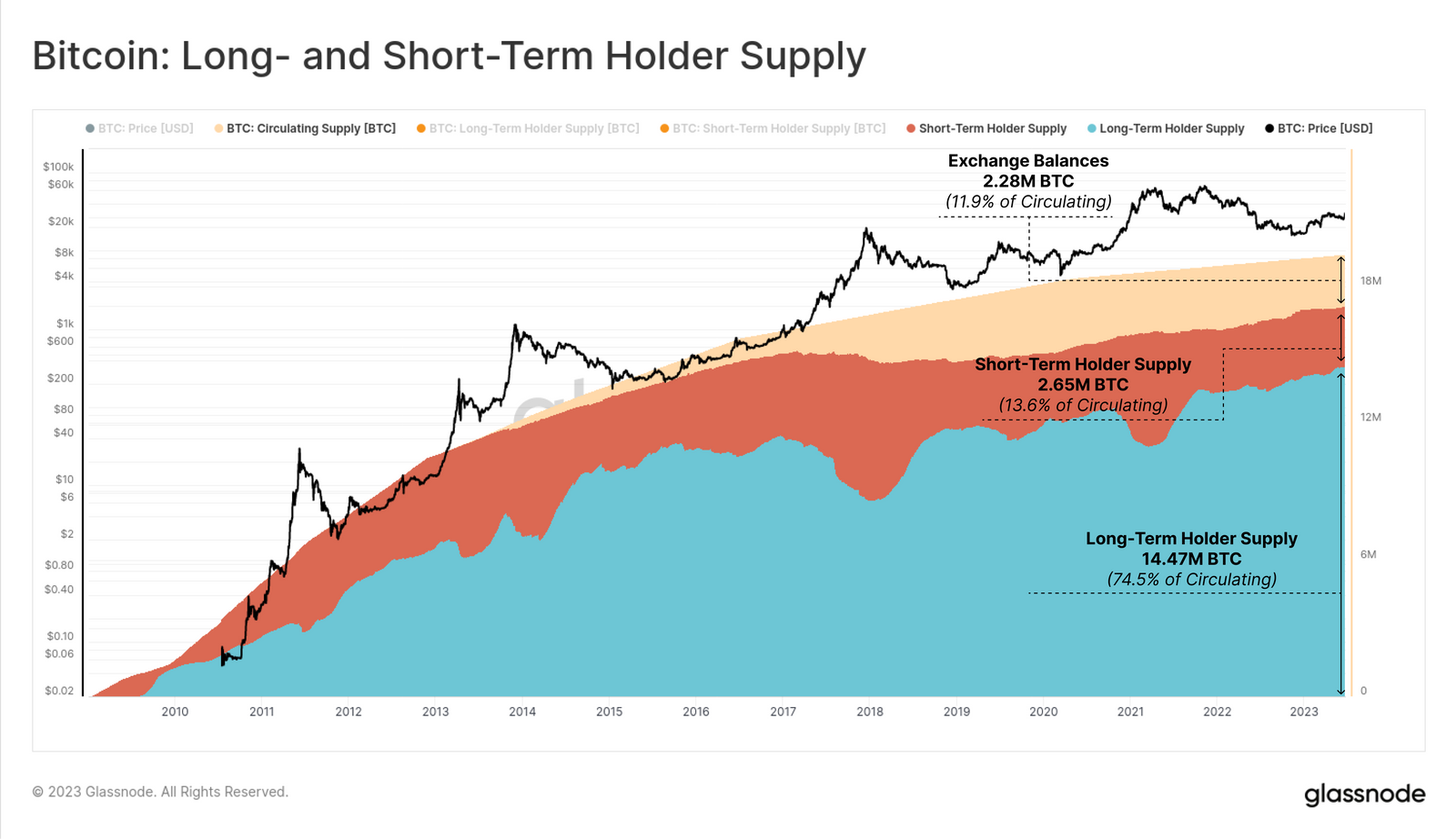

Нещодавні дані вказують на передачу накопичень від довгострокових інвесторів до ходлерів, що є характерною рисою бичачих ринків Біткоїна. Хоча “шок пропозиції” і можуть тимчасово вплинути на ціну, стійкість зростання залежить від припливу нового попиту. Інакше кажучи, коли на ринок надходить новий попит, наявні інвестори реагують на це, укладаючи угоди й розподіляючи свої монети за вищими цінами. Тому витрачання старіших монет призводить до необхідності збільшення більш молодої пропозиції.

Для відстеження змін у попиті та пропозиції використовуються певні метрики. Однією з таких метрик є швидкість переміщення монет. “Молода пропозиція” відноситься до монет, переміщених за останні 155 днів, які найімовірніше будуть витрачені в найближчому майбутньому.

“Гаряча пропозиція” — це найбільш ліквідна частина молодої пропозиції. З графіка видно, що швидкість на різних ринках різна, і старі монети з меншою ймовірністю будуть витрачені.

Фото: glassnode.com

Цікавим висновком є те, що впродовж усієї історії Біткоїна процес ціноутворення визначався відносно невеликою часткою загального обсягу циркулюючої пропозиції.

За середнього розміру 0,67 млн BTC і максимального розміру 2,2 млн BTC гаряча пропозиція становить від 3,5% до 11,3% від загального обсягу пропозиції. Це можна порівняти з об’ємом ймовірно втрачених монет (1,46 млн BTC ~ 7,2%), з якими не відбувалися транзакції з моменту першого продажу біткоїнів у липні 2010 року.

Безстрокові ф’ючерси відкритого інтересу (472 тис BTC) та гаряча пропозиція (511 тис BTC) також схожі за розміром, як показано нижче, що дає змогу припустити, що обсяг приблизно 983 тис BTC (~ 29,5 млрд доларів) наразі доступний для продажу, при цьому трохи менше половини з них — це спот BTC.

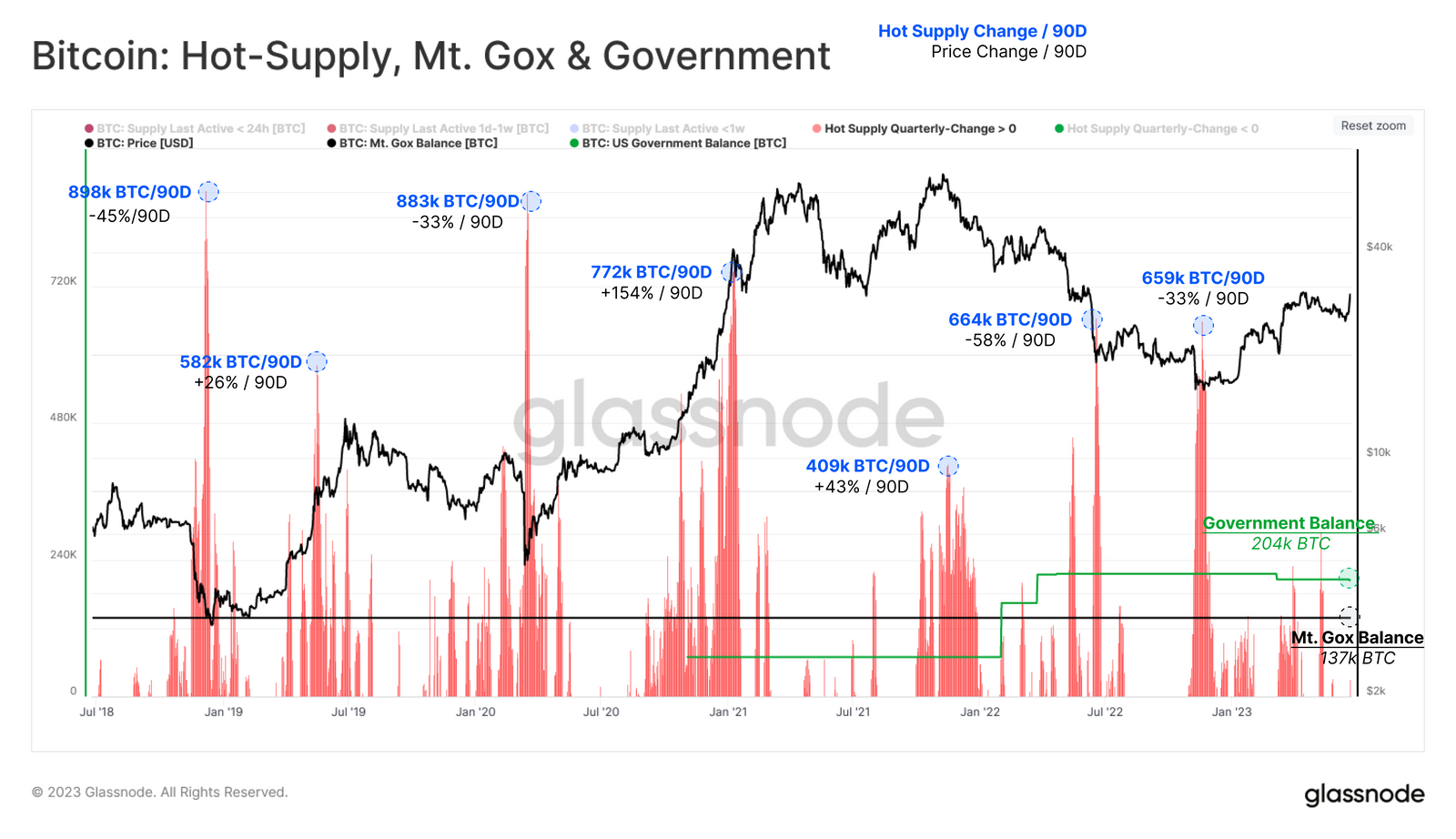

На минулих бичачих ринках і при серйозних подіях капітуляції на ринку зазвичай розміщувалося від 250 до 500 тисяч BTC. Під час тривалих ведмежих ринків аналогічна величина обсягу накопичується та виводиться з ринку досить довго.

Вплив на ціновий рух, викликаний розширенням гарячої пропозиції, показано на графіку нижче. За останні 5 років відбулося сім великих хвиль припливу капіталу, величина яких варіювалася від 400 000 до 900 000 BTC на квартал.

Фото: glassnode.com

Висновки

У міру того як у США спостерігається золота лихоманка подання заявок на ETF інституційного рівня, ми спостерігаємо перші ознаки відродження попиту з боку США. Це відбувається після періоду слабкішого відносного попиту в регіоні 2023 року. При цьому на провідних біржах в Азії спостерігається найвищий рівень накопичення за рік.

Ринкова психологія поведінки представників категорії короткострокових утримувачів, схоже, змінилася порівняно з ведмежим ринком 2022 року. Їхні дії свідчать про нове сприйняття рівнів “беззбитковості” як можливості поповнити позиції, а не ліквідувати їх за будь-якої доступної ліквідності на виході.

Актуальні статті на тему криптовалют:

- Криптовалютний арбітраж: як заробити на різниці біржових цін

- Що таке біткоїн-ETF і чому про них усі говорять

- Чому важливо встигнути купити Біткоїн у 2023 році

З повним звітом можна ознайомитися тут.

Telegram

Telegram

Viber

Viber