Платників податків в Україні поступово меншає, а пенсіонерів — більшає. Це означає, що громадяни, яким зараз, наприклад, 40 років, можуть не отримати пенсію від держави або вона буде мізерною. Тому вже зараз важливо задуматися про забезпечену старість та інвестиції у майбутнє

Як самостійно забезпечити собі гідну пенсію в Україні. Фото: pexels.com

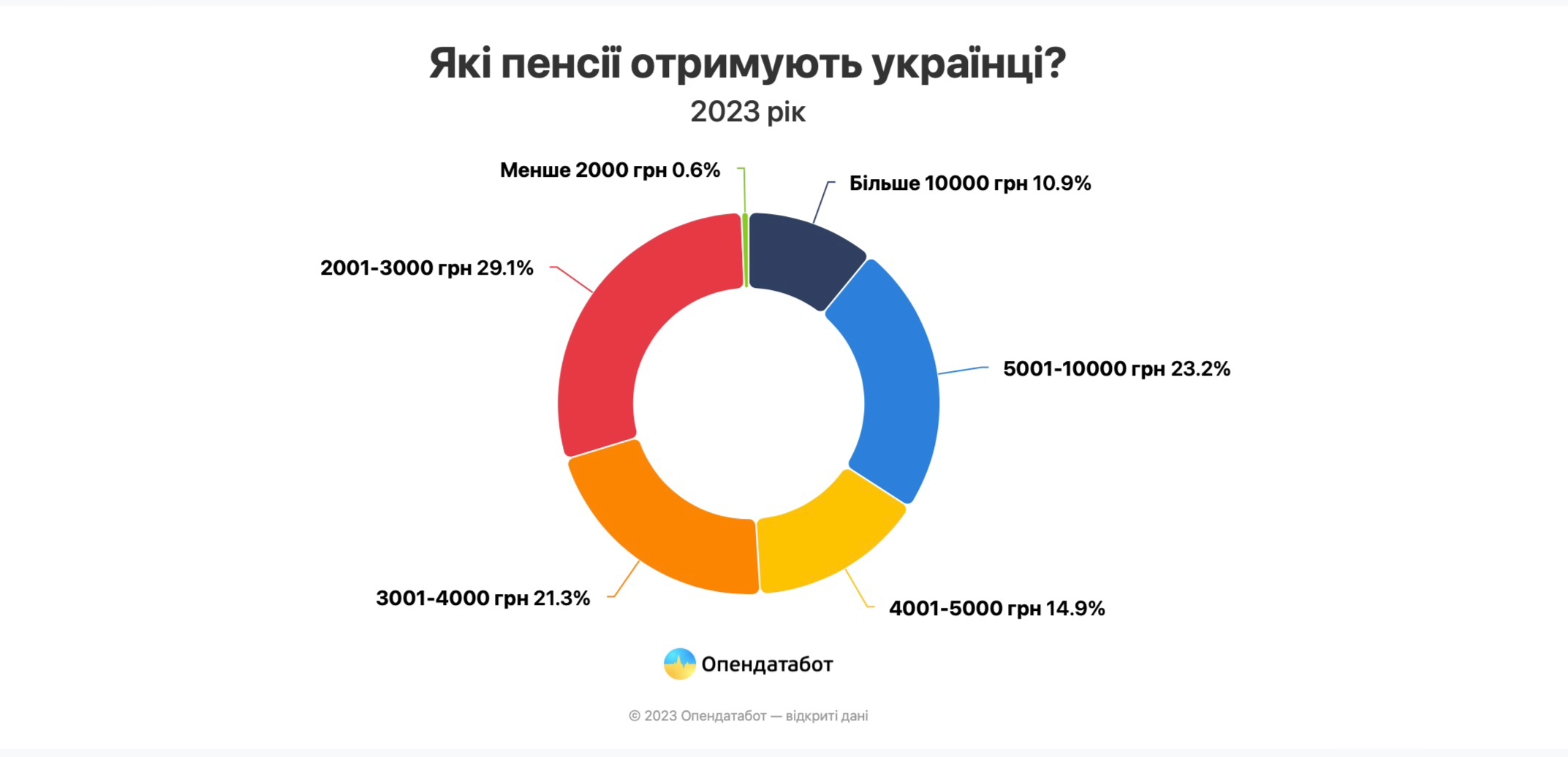

На сайті Опендатабот нещодавно опублікували інформацію про те, які пенсії отримували українці у 2023 році. Бачимо, що більша частина пенсіонерів — 51% отримують виплати менші за 4000 грн. Середня пенсія в Україні у 2024 році складає 5385 грн, найбільша пенсія в Києві і складає – 7248 грн.

Середня пенсія в Україні у 2024 році складає 5385 грн

Орієнтовні місячні витрати на одну людину в Києві за підрахунками аналітиків, становлять 19 167 гривень, без орендної плати. Так, можна сказати що на пенсії будуть мінімальні витрати на похід в кафе, ресторани; не будемо так часто оновлювати одяг, техніку тощо. А ще можуть додатися нові витрати, як, наприклад, медицина.

Наш Пенсійний фонд України є дотаційним. Якщо врахувати втрату населення під час війни; зменшення народжуваності і те, що багато українців виїжджають за кордон, то є великі сумніви, щодо того чи достатньо буде працюючого населення через 20-30 років, яке б могли забезпечувати нам пенсію.

Згадаємо і резонансну заяву міністра фінансів Сергія Марченка, де він сказав про необхідність відкладати самостійно пенсійні кошти українцям, яким зараз до 40 років. Тому аналізуючи статистичні дані та натяки урядовців, ще більше нас спонукає задумуватися про нашу майбутню пенсію.

Чому не варто розраховувати на державу і як самостійно подбати про гідну старість відповідь експертів у нашому матеріалі.

Цікаве по темі: У застосунку “Моя Податкова” можна отримати відомості про доходи: як саме

Чи запрацює пенсійна реформа і, чи варто розраховувати на державу?

В Україні існують лише дві системи пенсійного забезпечення: добровільно-накопичувальна та солідарна. Третю систему — обов’язково-накопичувальну — поки що не було впроваджено, але є законопроєкт над яким працюють парламентарі. Які шанси впровадження обов’язково-накопичувальної системи пояснює податкова консультантка Київського центру підтримки та розвитку бізнесу Олександра Томашевська.

Податкова консультантка Київського центру підтримки та розвитку бізнесу Олександра Томашевська. Фото: facebook.com

Якщо держава все ж таки прийме рішення провести реформу нашої солідарної пенсійної системи і перейти до накопичувальної та персоналізованої моделі, то це буде кроком у напрямку сучасних європейських та американських стандартів. В такій системі кожна особа матиме свій пенсійний рахунок і буде впевнена, що ці гроші належать саме їй і не будуть перерозподілені іншим особам. Проте, варто зрозуміти, що така реформа буде тривати декілька десятиліть, навіть якщо її приймуть завтра.

Деякі народні депутати наголошують на поступовому переході до нової системи, дозволяючи частині внесків іти на поточні пенсії, а іншій частині – накопичувальної. Це робиться для того, щоб молоді люди, які наразі мають 20-30 років, могли віддавати внески на поточні пенсії для тих, хто уже на пенсії та більше не працює.

Термін «реформа» свідчить сам за себе. Україна втрачає час, оскільки реформа не впроваджується негайно, і це відкладає розв’язання цієї проблеми на невизначений термін. Зрозуміло, що без нових роботодавців, які будуть сплачувати пенсійні внески через 20-30 років, майбутні пенсіонери можуть натрапляти на труднощі.

Отже, реформу пенсійної системи потрібно впроваджувати зараз, оскільки це має велике значення для майбутнього українців. Можливо, причиною затримок є те, що така реформа не є популярною серед громадян. Або можливо, владі потрібно навчитися, яким чином керувати персоналізованими внесками, оскільки наразі держава не має належного досвіду. Навіть якщо ви почнете заощаджувати 100 гривень на місяць і вкладати їх на свій пенсійний рахунок, держава може не мати змоги ефективно управляти цими коштами.

Отже, обговорюючи цю тему, можна сказати, що в загальному є можливість, як у квантовій фізиці, де всі можливості однаково можливі, і Україну чекає потужний економічний розвиток. Це може бути сплеск позитивних подій, коли інвестори готові вкладати гроші в країну, яка відновлюється після війни. Якщо законодавство стане привабливим для інвестицій, то навіть у солідарній пенсійній системі людям може бути доступна велика пенсія. Важливо, щоб громадяни мали стабільний дохід, а роботодавці мали можливість сплачувати значні внески, тоді ця система буде ефективною.

Навіть якщо врахувати найгірший сценарій, пенсія для молодих українців все одно не забезпечить достатнього рівня життя, оскільки витрати постійно зростають через інфляцію. Пенсія не зможе конкурувати з інфляцією, і, ймовірно, пенсіонерам все одно доведеться шукати додатковий дохід у старості.

Як можна вже зараз починати накопичувати на пенсію?

Насправді зараз ми можемо самі вплинути на те, коли ми вийдемо на пенсію і який розмір пенсії будемо отримувати, наголошує фінансова планерка партнерства iPlan.ua Ульяна Гринчевська та ділиться популярними способами накопичення пенсії.

Фінансова планерка партнерства iPlan.ua Ульяна Гринчевська Фото: Ульяна Гринчевска

Це регулярно заощаджувати та інвестувати кошти. Наприклад, ви працюєте маркетологом та отримуєте дохід – 40 тис. грн в міс.; ваші витрати на міс. становлять – 20 тис. грн; проживаєте у власному житлі; тобто 20 тис. грн ви могли б заощаджувати (520 дол. в міс.; в рік – 6240 дол.). Виникає інше питання «а куди інвестувати ці заощадження?»

Найпростішим інструментом для заощадження коштів, є депозити. Банківська система в Україні розвинена дуже добре, а тому відкрити депозит онлайн не доставить нам якихось труднощів. З переваг депозиту: простота в оформленні; зрозумілий процес нарахування відсотків; великий вибір банків.

З недоліків депозиту: низькі відсотки (0,1% — 2% річних, в залежності від банку); нараховані відсотки по депозиту оподатковуються по ставці 19,5% (18% ПДФО та 1,5% військовий збір). Тому депозити підійдуть лише для накопичення стартової суми для інвестування. Немає змісту для накопичення пенсії використовувати депозит, адже ми отримаємо дуже мало відсотків.

Ще ми можемо розглядати ОВДП – як інструмент для накопичення на пенсію. Але чи підійде це нам для нашої цілі «накопичення для пенсії»?

З переваг – відсотки по ОВДП вищі ніж по депозитах (3-4,8% в залежності від брокера); відсутній податок; вся сума, яка проінвестована в ОВДП гарантується державою.

З недоліків – складніші в оформленні (не всі банки пропонують купити ОВДП); зараз є ОВДП з терміном погашення до 1 року; в наступні роки ставка по ОВДП може бути менша ніж зараз.

Для накопичення коштів на пенсію, нам би найкраще підійшли ETF-фонди. ETF купуються та продаються як звичайні акції на фондовій біржі. Як і на акції, ціна на ETF може змінюватися протягом періоду (зменшуватися чи зростати). ETF зазвичай мають у своєму складі набір різних акцій, облігацій чи інших цінних паперів.

Переваги ETF-фондів: більший відсоток (+- 8% річних в залежності від конкретного ETF); велика диверсифікація (купуючи 1 ETF ми можемо проінвестувати кошти у компанії з різних країн; різних секторів економіки); волатильність ETF нижча у порівнянні з окремими акціями.

Недоліки: на початку нам може бути складно розібратися як це працює; є податки на дивіденди та на приріст капіталу (різниця між ціною купівлі і ціною продажу); процес переказу коштів з українського банку на брокерський рахунок може бути складним.

З 2017 року українці можуть інвестувати кошти у закордонні цінні папери. Давайте з нашого прикладу порахуємо, який був би результат інвестування якби ми щороку інвестували 6240 дол.. Припустимо, що наш маркетолог з прикладу інвестує у портфель 60% ETF на акції (компанії з різних країн світу) та 40% ETF на облігації. За 7 років було б проінвестовано 43 680 дол. США; а станом на кінець 2023 р. на брокерському рахунку було б 51 198 дол. (дохідність за 7 років склала б 7518 дол. США або 14,7%). За час інвестування ціна на активи зменшувалася на більш ніж 10% – 2 рази: на початку COVID-2019 (лютий-березень 2020 р.) та жовтень 2022 р. Але, як бачимо по графіку ціна з часом відновлюється. (Інфо по розрахунках вказана дуже загальному, щоб була зрозуміла логіка інвестування)

Тому, інвестувати в ETF-фонди варто, якщо термін інвестування як мінімум 10 років тому, що якщо буде зменшення ціни на активи у нас буде час на відновлення вартості нашого портфеля. Дія складного відсотка розкривається також на довших проміжках часу (10+ років).

Читайте також: Альтернативні інвестиції: як можна примножити свої статки

Який відсоток потрібно своїх грошей відкладати? Як навчитися та призвичаїтися до такого відкладання грошей?

Насправді тут немає однозначної відповіді, адже це дуже індивідуально. Щоб зрозуміти скільки ми можемо відкладати на пенсію, нам варто розуміти суму нашого доходу і витрат.

Спочатку рахуємо наш місячний дохід: заробітна плата, додаткові премії, дохід від оренди квартири/будинку, дохід від підприємницької діяльності тощо. Далі рахуємо витрати: оренда житла, комунальні послуги, їжа, транспорт, хобі, оновлення одягу тощо. Якщо не хочеться детально відстежувати свої витрати, але ви хочете зрозуміти ваші середні витрати, то можна зробити виписку по картці, якою ви найчастіше користуєтеся і ці витрати поділити на 6. Там ви дізнаєтеся середньомісячні витрати. Або можна користуватися мобільним додатком для ведення бюджету, наприклад Saldo.

Далі думаємо над нашими фінансовими цілями (коли ми б хотіли ці цілі реалізувати і скільки на це знадобиться коштів): пенсійний капітал; авто; відпустка.

Маючи такі вхідні дані, нам буде простіше і зрозуміліше розділити свої місячні заощадження відповідно до цілей.

Як це працює у світі? Чи є гарантії таких виплат?

Наприклад, в Естонії трирівнева пенсійна система. Третій рівень цієї системи передбачає, що людина може додатково відкладати кошти в страхову компанію чи в приватний фонд. Для цього потрібно укласти додаткову угоду з такими організаціями та регулярно відкладати кошти. Сума, перерахована в необов’язковий, додатковий фонд залежить лише від побажань майбутнього пенсіонера, що дозволяє в деяких випадках суттєво збільшити майбутню пенсію.

Естонія заохочує самостійне накопичення на пенсію, тому застосовує податкові пільги до внесків:

Це означає, що людина отримає відшкодування податку на прибуток зі сплачених внесків. Податок на прибуток повертається на суму, яка не перевищує 15% річного валового доходу або 6000 євро на рік. Схожа ситуація і в інших європейських країнах.

Отже, як бачимо, інструменти для накопичення на пенсію є, навіть якщо нам за 30 років і ми вже почали думати, а чи ми зможемо забезпечити собі свою старість. Варто зайнятися своїм бюджетом вже зараз та зробити перші кроки.

Вам буде цікаво ознайомитись:

На скільки підвищаться пенсії після індексації – Мінсоцполітики

У яких областях отримують найвищі пенсії – ПФУ

Як вибрати вдалі інвестиції: інструкція для початківців

Telegram

Telegram

Viber

Viber