Попри заяви окремих аналітиків про мляве зростання чи навіть скорочення обсягів кредитування на українському ринку, офіційні дані демонструють впевнені позитивні тренди

На скільки зросли борги українців за кредитами — НБУ Фото: unsplash.com, freepik.com

Про це у Facebook написав голова правління Національного банку України (НБУ) Андрій Пишний, зазначивши, що разом із аналізом, представленим у грудневому Звіті про фінансову стабільність, ці дані дають змогу оцінити результати роботи банків у сфері кредитування.

«Передусім варто зазначити, що ми оперуємо показниками чистого портфеля без врахування сформованих банками резервів. Це дає змогу оминути викривлення динаміки (зумовленого історично високим рівнем NPL і старих кредитів на балансах окремих банків) і правильно інтерпретувати дані», — пояснює голова Нацбанку.

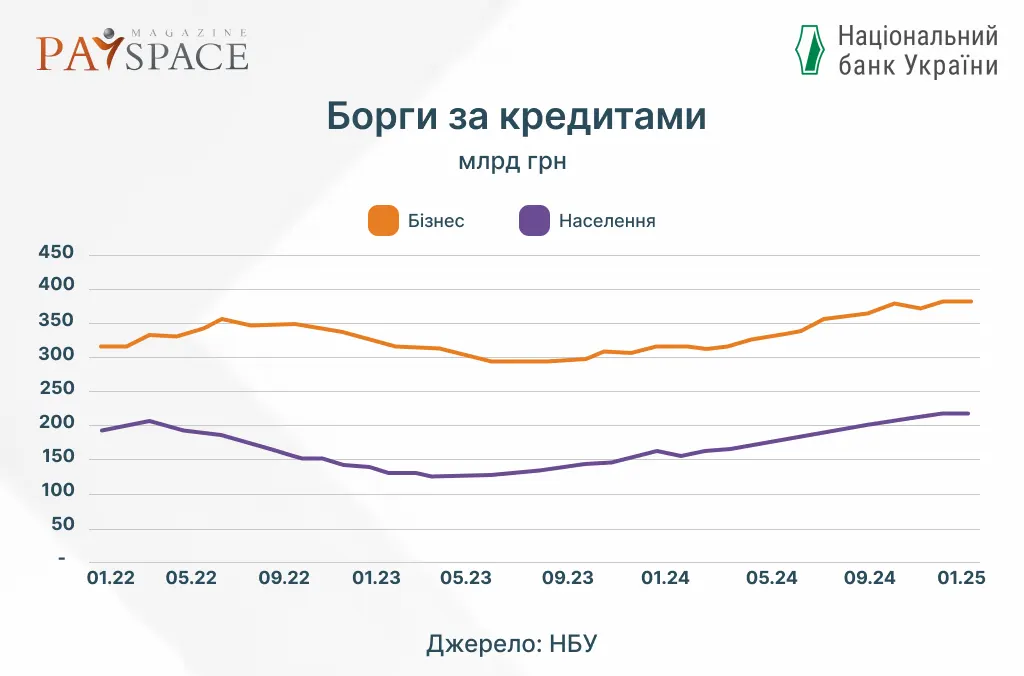

За його словами, кредитування впевнено зростає понад рік як у корпоративному, так і в роздрібному сегментах ринку. Чистий (без урахування сформованих резервів) кредитний портфель бізнесу за 2024 рік, за оперативними даними, зріс на 65 млрд грн, або на 21%, населення — на 62 млрд грн, або на 39%.

Це результат як відновлення попиту бізнесу та населення на кредити, так і збільшення ризик-апетиту банків.

Цікаве по темі: НБУ призначив нового директора департаменту нагляду за небанками

Спостерігається сталий і цілком здоровий тренд, адже:

- це зростання переважно сформоване ринковими механізмами, оскільки частка бізнес-кредитів у межах програми «Доступні кредити 5-7-9%», визначальної для бізнесу в перший рік повномасштабної війни, скоротилася до 34%;

- корпоративний кредитний портфель зростає в банків усіх груп;

- фінустанови активно нарощують кредитування підприємств різного розміру, зокрема, найбільших галузей — сільського господарства, торгівлі та промисловості, у такий спосіб докладаючись до їх зростання;

- про закредитованість не йдеться: бізнес зберігає помірне боргове навантаження на близькому до довоєнних показників рівні, а співвідношення роздрібних позик банків і небанківських фінустанов до річних доходів населення становить лише 10%;

- посилення конкуренції стимулювало банки поліпшити умови за кредитами, зокрема знизити ставку за бізнес-кредитами в середньому до доковідних 15% річних, а також істотно поліпшити умови споживчих кредитів (як наслідок, два банки-лідери в цьому сегменті навіть дещо поступилися часткою ринку на користь інших приватних гравців);

- якість портфеля поліпшується — частка NPL скоротилася до 31% на 1 грудня 2024 року, або на 6 в. п. з початку минулого року, а показники міграції гривневих кредитів населення та бізнесу до категорії непрацюючих співставні з показниками довоєнного рівня.

Читайте популярне: НБУ підвищив облікову ставку до 14,5%

«Звісно, на цьому ми не зупинимося і у 2025 році надалі реалізовуватимемо кроки, визначені в Стратегії з розвитку кредитування. Частину заходів для активізації кредитування пріоритетних галузей в умовах воєнного стану вже виконано. Про їх дієвість свідчать позитивні результати в сферах фінансування відновлення енергетики та оборони», — написав Андрій Пишний.

Він зазначив, що надалі планується, зокрема:

- поглиблення фінансової інклюзії шляхом розширення доступу до фінансових ресурсів на «територіях стійкості», наближених до зони бойових дій;

- розвиток законодавчої бази для удосконалення інфраструктури кредитування та сприяння врегулюванню непрацюючих кредитів;

- поетапне впровадження у фінансовому секторі європейського досвіду з управління екологічними та соціальними ризиками.

Ознайомтеся з іншими популярними матеріалами:

НБУ хоче оновити процес управління проблемними активами в банках

НБУ пропонує нові вимоги до виконання миттєвих кредитових переказів

Чи готова Україна до фінансової інклюзії: ініціативи НБУ та політичні перепони

Telegram

Telegram

Viber

Viber