Ігор Горін

Керівник зі стратегічного розвитку в UPC

В Україні значна частина платежів здійснюється саме з кредитних карток. У разі оплати А2А (IBAN to IBAN) з кредитного рахунку (рахунку кредитної картки) це прирівнюється до звичайного переказу (або зняття готівки), і клієнт у цьому разі оплачує додатково до 4% комісії. Як вирішується це питання в Open Banking? Можливо, банки-отримувачі компенсують банкам-відправникам витрати? Можливо, існують схеми, аналогічні виплатам interchange?

В Open Banking така ситуація вирішується трохи по-іншому, ніж у традиційних карткових платіжних системах.

Механізм Open Banking

Open Banking передбачає використання API для прямого з’єднання між банківськими рахунками, що дозволяє ініціювати платежі безпосередньо з банківського рахунку (Account-to-Account, A2A), оминаючи традиційні карткові мережі. Такий підхід зазвичай виключає комісію за interchange (міжбанківська комісія), оскільки транзакція відбувається безпосередньо між банками.

В традиційних карткових системах спочатку банк-еквайєр розраховуються з торговцем, отримуючи за це відповідну комісію за еквайринг. Потім від «ділиться» цією комісії з емітентом, виплачуючи через карткову комісію відповідний interchange.

В Open Banking це практично сервіс одного банку — банку відправника. Відповідно головні тарифні відносини це між ним і його клієнтом.

Типи комісій і компенсацій

- Комісії для споживачів: У контексті Open Banking комісії для споживачів, як правило, нижчі. Проте, залежно від політики банку-відправника і банку-отримувача, можливі фіксовані збори за транзакції A2A, але ці збори зазвичай значно нижчі, ніж 4% додаткової комісії за перекази з кредитної картки.

- Компенсація між банками: У деяких випадках, особливо якщо ініційований платіж потребує додаткових дій (наприклад, валютної конверсії або термінової обробки), банк-отримувач може стягувати комісію за цю послугу. Проте у більшості випадків A2A платежів за Open Banking банки працюють на основі прямих домовленостей і міжбанківських тарифів, де кожен банк покриває свої операційні витрати без необхідності в спеціальній компенсації.

Схеми, аналогічні interchange

У країнах з впровадженим Open Banking (наприклад, у Великобританії або в країнах ЄС) комісії замінюються на фіксовані збори або динамічні тарифи, які залежать від конкретного сценарію використання, рівня ризику транзакції та інших факторів. Проте такі схеми суттєво відрізняються від традиційної interchange моделі кредитних карток.

Цікаве по темі: Open Banking і фінтех-ринок України

Деякі банки розробляють свої власні схеми для компенсації операційних витрати. Наприклад:

- Банки застосовують різні тарифи залежно від типу клієнта, рівня ризику, обсягу транзакцій та інших факторів.

- Деякі банки стягують фіксовані збори за кожну транзакцію, незалежно від її типу.

Open Banking: як зміниться тарифний ландшафт для платежів в Україні Фото: freepik.com, flaticon.com

У тарифоутворенні міжнародних платіжних систем відрізняють транзакції купівлі та транзакцій переказів Money Transfer (так звані P2P перекази). У них різна собівартість і відповідно різна тарифікація банків для клієнтів. Наприклад, за транзакціями е-комерції комісія з торговця може бути від 1,1% до 2,5%. А в P2P переказах ~1%+5 грн. В A2С або С2А розмір комісії що пропонується банками значно менше 1%. Що зміниться з впровадженням А2А платежів?

При платежах через українську міжбанківську систему СЕП (аналог SEPA) немає такої різниці. Це просто фінансовий переказ коштів. Тариф однаковий що для P2P переказів, що для покупок. При платежах до 5 тис грн, тариф СЕП для банків (отже собівартість для банків) — 35 коп.

Відмінності у тарифах для P2P та оплати товарів/послуг

В Open Banking, особливо в країнах з активним впровадженням (наприклад, у Великобританії та ЄС), тарифи для P2P (Peer-to-Peer) переказів і платежів за товари та послуги, як правило, відрізняються від тарифів традиційних карткових платіжних систем. Основні відмінності:

- Комісії для Р2Р переказів. Зазвичай P2P перекази через Open Banking відбуваються з мінімальними комісіями або навіть без них, оскільки вони вважаються звичайними міжбанківськими переказами (Account-to-Account, A2A). У межах ЄС, наприклад, багато банків надають такі перекази безкоштовно або з невеликою фіксованою комісією, і все залежить від політики банку.

- Комісії для транзакцій покупки. Коли йдеться про платежі за товари та послуги, компанії-отримувачі можуть оплачувати комісію за сервіс прийом платежу через Open Banking. Як правило, ці комісії нижчі, ніж комісії за еквайринг (1,1-2,5%). У середньому вони можуть варіюватися від 0,1% до 0,5% залежно від конкретних домовленостей з банком або провайдером Open Banking послуг. Наприклад, у Великобританії така комісія у діапазоні 0,3-0,4%.

Роль міжбанківських тарифів

В Open Banking немає такої складної структури тарифів, як карткових платіжних систем, де існують різні ставки interchange залежно від типу транзакції (покупка, P2P, cash advance тощо). В Open Banking більшість транзакцій розглядаються як прямі міжбанківські перекази, що дозволяє використовувати більш просту і прозору модель ціноутворення.

Цікаве по темі: UPC запускає першу в Україні платформу Open Banking

Тарифна політика в різних країнах

P2P (Peer-to-Peer) перекази

- Європа (ЄС, Великобританія): Зазвичай P2P перекази через Open Banking або безкоштовні, або мають дуже низьку фіксовану комісію (наприклад, 0,1-0,17 євро за переказ), залежно від банку або платіжного провайдера. У деяких країнах тарифи можуть бути повністю нульовими для клієнтів, особливо якщо обидва банки є учасниками однієї системи.

- США та Канада: Фіксовані комісії за P2P перекази через Open Banking як правило в діапазоні від 0,5 до 2 доларів залежно від банку та типу рахунку. Деякі банки пропонують P2P перекази безкоштовно, якщо вони проводяться в межах одного банку.

Оплата товарів і послуг (Merchant Payments)

- Європа (ЄС, Великобританія): Комісія для компанії-отримувача зазвичай становить від 0.1% до 0,7% від суми транзакції. У Великобританії, наприклад, комісії можуть становити близько 0,3-0,4% від суми платежу.

- США та Канада: Платежі через Open Banking не так широко розповсюджені, як у Європі, і комісії можуть варіюватися від 0,2% до 1% залежно від провайдера та обсягу транзакцій.

А що зараз в Україні?

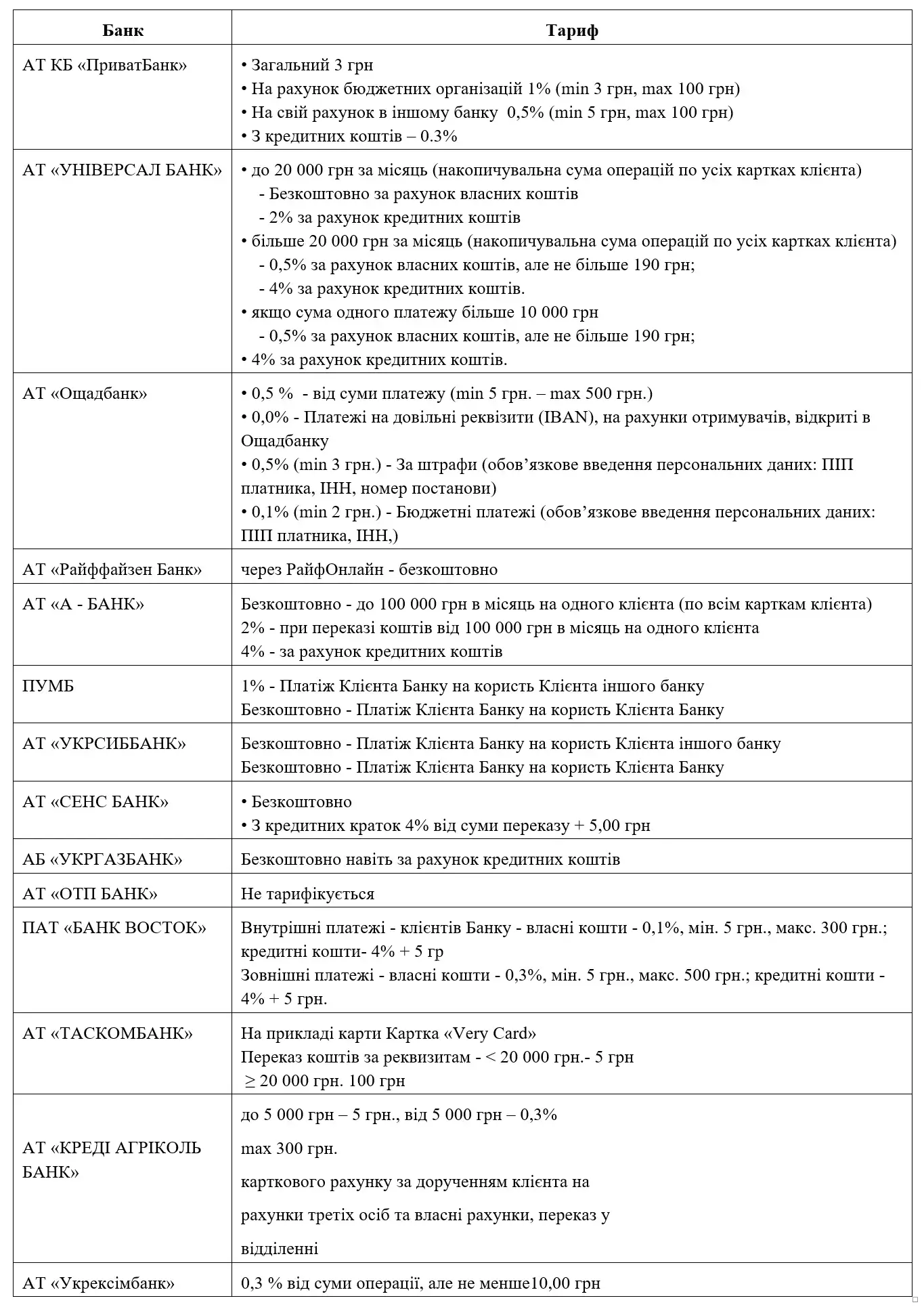

В Україні тарифи по так званим платежах по довільним реквізитам, як правило, або зовсім відсутні, або достатньо низькі. Деякі банки (наприклад Приватбанк) беруть фіксовану комісію. Деякі банки беруть незначні відсотки від платежу. Для клієнтів багатьох банків такі платежі зовсім безкоштовні (наприклад Монобанк, АБанк). Низькі тарифи пояснюються низькою популярністю таких транзакцій. Вводити IBAN, код ЄДРПОУ, Суму, Призначення це значно більший квест, ніж натиснути кнопку ApplePay/GooglePay, на це потрібні буддиська концентрація і зосередженість.

Тарифи найбільших українських банків по платежам на довільні реквізити:

Читайте також: Нацбанк затвердив Концепцію Open Banking в Україні

Резюме

З впровадженням Open Banking в Україні можна очікувати значних змін у тарифній політиці, яка стосується транзакційного бізнесу банків. Каталізатором такого сервісу будуть HUB-и, що інтегрують API банків в єдине технологічне рішення. Наприклад Open Banking HUB найбільшого міжбанківського проценсингового центру України(UPC). UPC багато років являється своєрідним HUB-ов по обробці карткових транзакцій, тому логічне продовження бізнесу — сервіс Open Banking.

Ініціатива Open Banking примусить банки переосмислити свою стратегію отримання доходів. Традиційна схема, коли банки-емітенти отримують дохід від interchange при транзакціях по платіжних картах, втратить свою актуальність.

Варіанти отримання доходу від користувачів стануть більш різноманітними і залежатимуть від нових тарифних підходів. Банкам доведеться розробити нову тарифну політику для своїх клієнтів. Один із можливих підходів полягає в тому, що банки включатимуть витрати на платежі в вартість розрахунково-касового обслуговування, що призведе до збільшення абонентської плати для користувачів. Інший підхід передбачає запровадження додаткових комісій за кожну транзакцію. Наприклад, це може бути фіксована сума, як-от 1 гривня за транзакцію для юридичних осіб.

Крім того, слід очікувати зміни тарифної політики по платежам з кредитних рахунків(карток) — одного з основних двигунів електронної комерції.

Що стосується доходів від обслуговування торговців, то вони будуть перерозподілені. Основний прибуток отримуватимуть банки торговців та постачальники послуг ініціювання платежів (PISP), які впроваджуватимуть нові фінансові платіжні сервіси. Таким чином, Open Banking створить нові можливості для конкуренції та інновацій, що в кінцевому підсумку приведе до більш різноманітного та персоналізованого банківського обслуговування.

Ознайомтеся з іншими популярними матеріалами:

Що таке A2A-платежі та чому їх популярність стрімко зростає — огляд

Імплементація DORA в Європі: що зміниться для фінансових установ

Регламент MiCA створює загрозу для стейблкоїнів та банків — СЕО Tether

Telegram

Telegram

Viber

Viber