Загальний обсяг венчурних інвестицій у світі знизився до $77,05 млрд дол. США за 7 435 угодами. Найбільша десятка угод у глобальному масштабі відбулась у 6 різних країнах. Інвестори готові вкладати у стартапи, орієнтовані на штучний інтелект, а також компанії у сферах енергетики, електромобілів та чистих технологій

Динаміка Венчурних Інвестицій та IPO. Деталі звіту Venture Pulse за III квартал 2023 року. Фото: assets.kpmg.com

У третьому кварталі 2023 року глобальні венчурні інвестиції опустились до найнижчого рівня за останні шістнадцять кварталів. Венчурний ринок відчув тиск глобальної економічної та геополітичної невизначеності, частих турбулентностей у сфері оцінок та економічних спадів, а також тривалої відсутності можливостей для виходу з ринку.

Також уповільнились темпи укладання угод, оскільки венчурні інвестори залишалися обережними та проводили більш ретельний аналіз потенційних угод, надаючи перевагу компаніям з чіткими стратегіями для досягнення прибутковості. Крім того, венчурні інвестори наголошувати на підвищенні операційної ефективності компаній, які входили до їхніх портфелів.

Журналісти PaySpace Magazine детально проаналізували звіт Venture Pulse за третій квартал 2023 року, де фахівці оприлюднили глобальний огляд ключових трендів ринку венчурного капіталу у світі. Тож наводимо основні пункти дослідження.

Дані та висновки, наведені у цьому звіті, є оглядом венчурних інвестицій за період з 1 липня по 30 вересня.

Згідно з звітом, спостерігалося незначне зниження активності угод як у США, так і в Азії, тоді як активність угод в Європі трохи зросла як за обсягом венчурних інвестицій, так і за загальною кількістю угод квартал до кварталу. У третьому кварталі 2023 року знову були зафіксовані мега угоди, включаючи залучення $4 мільярдів від американського стартапу Anthropic, який спеціалізується на розробці штучного інтелекту.

До п’ятірки найбільших угод також увійшли залучення $2,27 мільярда від французького виробника акумуляторів Verkor, $1,87 мільярда від китайської компанії GTA Semiconductor, $1,63 мільярда від H2 Green Steel зі Швеції, а також угода на $1 мільярд з виробником електромобілів RoxMotor в Китаї. Загалом, стартапи, які спеціалізуються на штучному інтелекті, продовжують залучати значну увагу венчурних інвесторів по всьому світу, а також компанії у сферах енергетики, електромобілів та чистих технологій.

Глобальне венчурне фінансування

Обсяг венчурного фінансування та загальна вартість угод у світі знову досягли рівнів, які були активні на початку 2020-х років. Важливо зазначити, що спад після рекордних показників є очікуваним у ринкових циклах, особливо враховуючи низку стрімких змін, які економіки та глобальні фінансові системи пережили протягом останніх трьох років і надалі.

Глобальне венчурне фінансування

Аналітики помітили, що є ознаки поміркованості в темпах сповільнення інвестицій, це може призвести до наближення плато. При зборі додаткових даних загальна вартість угод може бути ближчою до показників другого кварталу, ніж вказують поточні дані.

Ймовірно, дилери краще адаптувалися до численних нестабільних факторів, які сповільнювали темпи інвестицій, тоді як показники фінансування помірно знижуються до рівня, який може бути більш прийнятним для багатьох фондів.

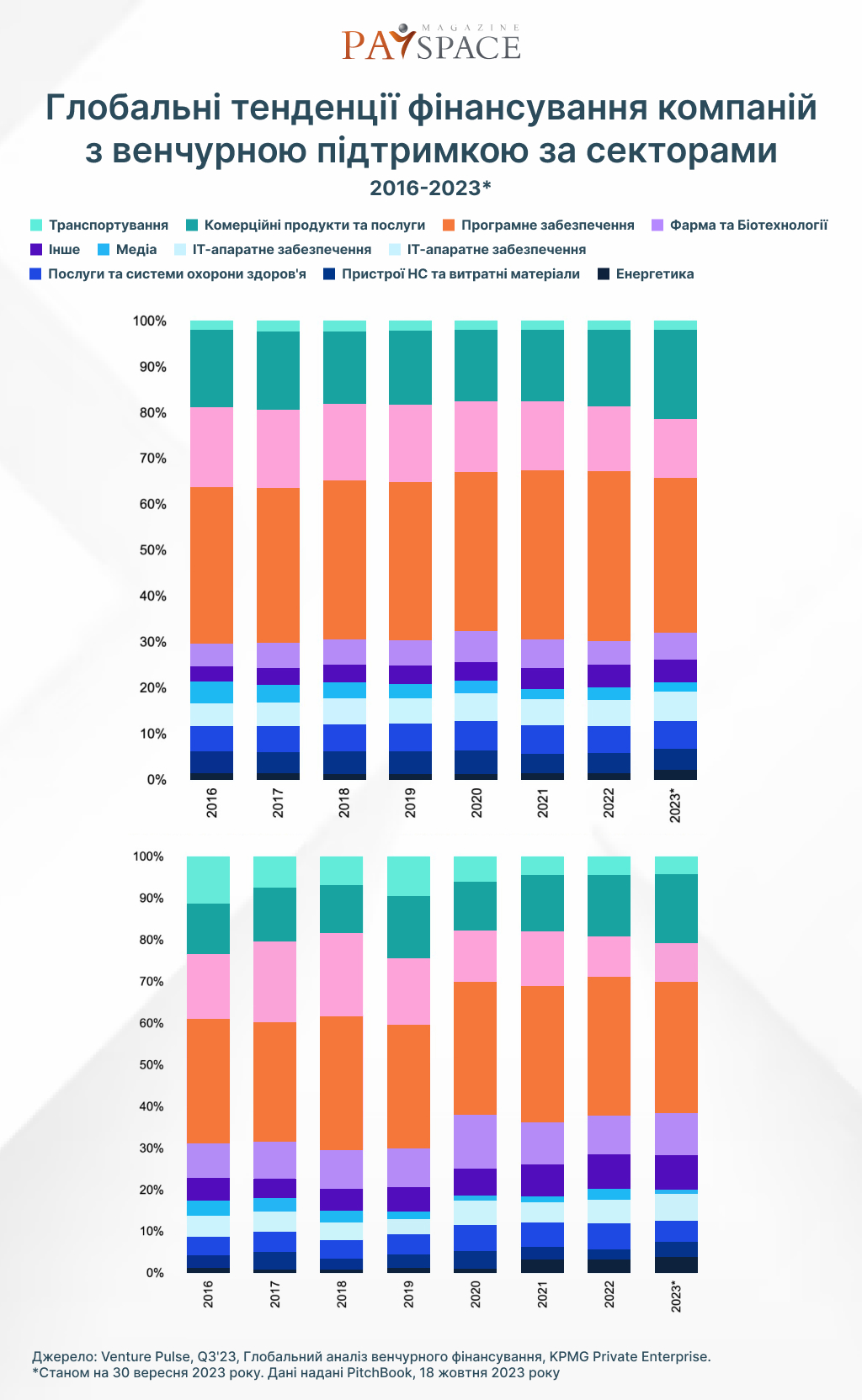

Глобальні тенденції фінансування компаній з венчурною підтримкою

«Попри те, що загальний обсяг інвестицій залишається дещо меншим у всьому світі, ми продовжуємо спостерігати мега-раунди в стартапах у сфері штучного інтелекту, як через корпоративний венчурний капітал, так і з боку традиційних гравців. Компанії активно впроваджують штучний інтелект у всіх сферах своєї діяльності, щоб визначити найбільш перспективні застосунки, де вони можуть отримати найвищий прибуток від інвестицій. Ми очікуємо, що інвестиції в сегменти, пов’язані зі штучним інтелектом, включаючи стартапи, що діють на перетині штучного інтелекту і програмного забезпечення для підвищення продуктивності, продовжать зростати», — каже глобальний керівник KPMG International Джонатан Лавендер.

Читайте також: Венчурне фінансування стартапів Web3 стрімко падає: причини та прогнози

Глобальна активність виходу з венчурних фондів за типами

Дослідники Venture Pulse вважають, що оцінки приватних компаній не завжди точно відображають їхню реальну вартість порівняно з публічними компаніями. Тому надалі варто відкривати можливості для проведення ініціального публічного розміщення IPO (первинні публічні пропозиції). Це виправить цю ситуацію, зменшивши розбіжності в оцінках між інвесторами та засновниками компаній. На довгостроковий період це може бути корисним для всіх сторін.

Глобальна активність виходу з венчурних фондів за типами

Падіння на фондовому ринку призвели до необхідності балансувати розподіл інвестицій на приватному ринку серед інституційних менеджерів. Фонди, що розподіляють капітал, очікують, що навіть провідні інвестори зараз ретельно вивчають, як керуються у сучасних умовах, особливо з огляду на те, що доходність залишається невизначеною через кризу ліквідності. Як наслідок, процес привласнення фінансування переживає навантаження, яке ще не показує поліпшення.

Топ-10 світових фінансувань у Q’23

У регіональному контексті спостерігалася незначне зниження активність угод як у США, так і в Азії, тоді як активність угод в Європі трохи зросла як за обсягом венчурних інвестицій, так і за загальною кількістю угод квартал до кварталу.

У третьому кварталі 2023 року знову були зафіксовані мега-угоди, включаючи залучення $4 мільярди від американського стартапу Anthropic, який займається розробкою штучного інтелекту.

До п’ятірки найбільших угод також увійшли залучення $2,27 мільярда від французького виробника акумуляторів Verkor, $1,87 мільярда від китайської компанії GTA Semiconductor, $1,63 мільярда від H2 Green Steel зі Швеції та угода на $1 мільярд з виробником електромобілів RoxMotor в Китаї.

Топ-10 світових фінансувань у Q’23

Цікаве по темі: Альтернативні інвестиції: як можна примножити свої статки

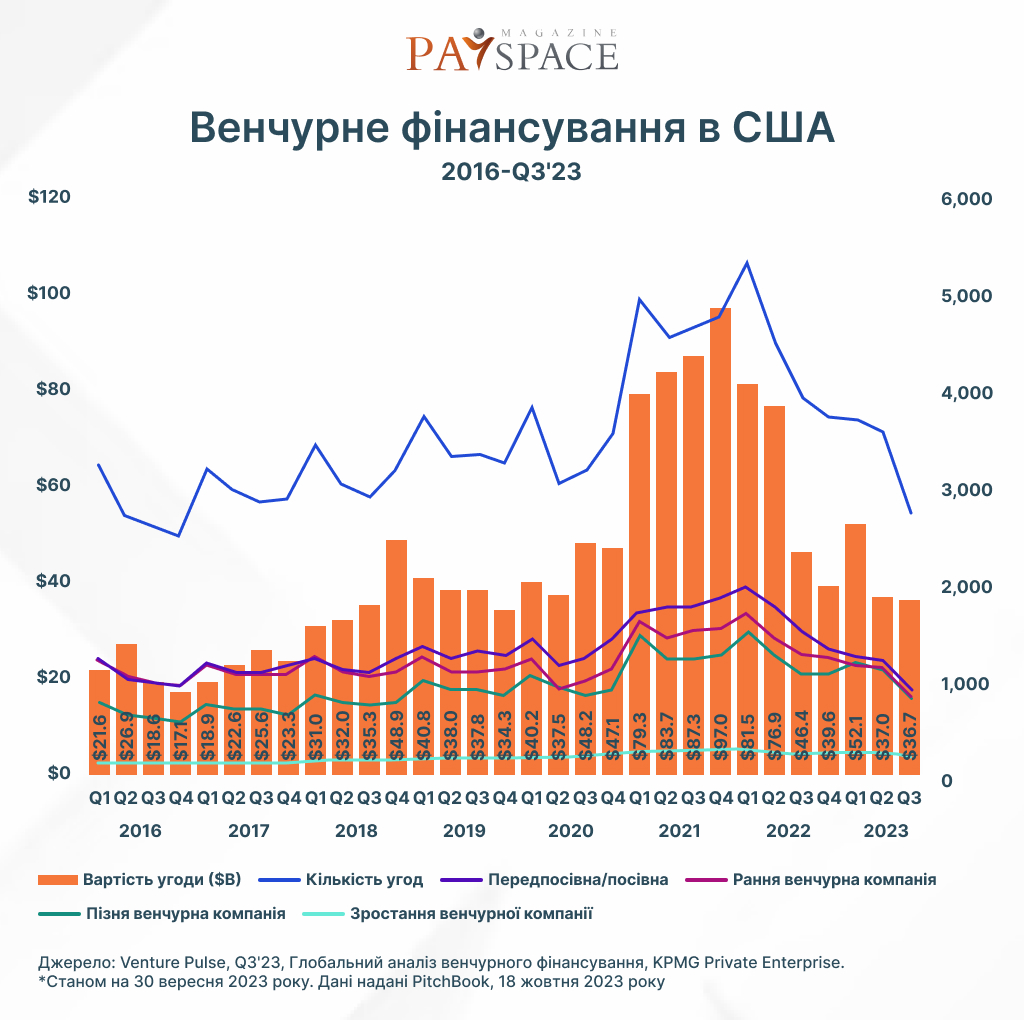

Венчурне фінансування в США

Після різкого спаду активності венчурних інвестицій у 2021 та на початку 2022 року, можливо, що потік угод в США починає вирівнюватися. Це варто очікувати, оскільки учасники ринку занурені у постійний процес ціноутворення, враховуючи при цьому численні ризики та загрози загальному сповільненню економічного зростання, а навіть можливій рецесії.

Проте, поки не зовсім зрозуміло, чи це стане нормою, бо показники можуть знову досягнути рівнів початку 2020-х років, або ж це можуть бути наслідками хвильових ефектів, які поки що не виявлені. Проте США все ще знаходяться в конкурентній атмосфері для залучення капіталу, тому менеджерам фондів необхідно балансувати між вигідними угодами та ретельним підходом до інвестування капіталу.

Венчурне фінансування в США

Як і в попередніх кварталах, у третьому кварталі 23-го року США залучили переважну більшість венчурного фінансування в Америці, зокрема, значні інвестиції отримав стартап у сфері штучного інтелекту Anthropia ($4 млрд).

Також профінансували стартап Anthropic ($4,0 млрд). Хороші інвестиції дістались компанії з перероблювання батарейок Redwood Materials ($997 млн) та Ascend Elements ($460 млн доларів). Залучили кошти ШІ-компанії Databricks ($500 млн). Серед інших великих залучень цього кварталу – постачальник будівельного обладнання EquipmentShare ($440 млн) та генна терапія Kriya Therapeutics ($430 млн).

Інвестори активно укладають набагато більше угод на ранніх стадіях та стартапах. Вони ставлять більше ставок на ранньому етапі з метою підтримати та вкласти капітал у проекти, які мають потенціал подвоїти або потроїти свою вартість, якщо вони успішно розвиваються. Ця зміна стратегії може здатися новою порівняно з останніми роками, але враховуючи тиск на оцінки компаній на пізніх стадіях розвитку, це не дивно і може бути вигідним напрямком для інвесторів.

Під час пандемії компанії навчилися швидко переходити на режим збереження готівки. Ця здатність до оперативного адаптування зараз дуже важлива. Багато компаній відкладають свої плани зростання та працюють над вирівнюванням ефективності своїх підрозділів, щоб досягти прибутковості або прискорити шлях до неї. Головним питанням буде, чи зробили вони достатній прогрес для того, щоб зацікавити інвесторів на наступному етапі.

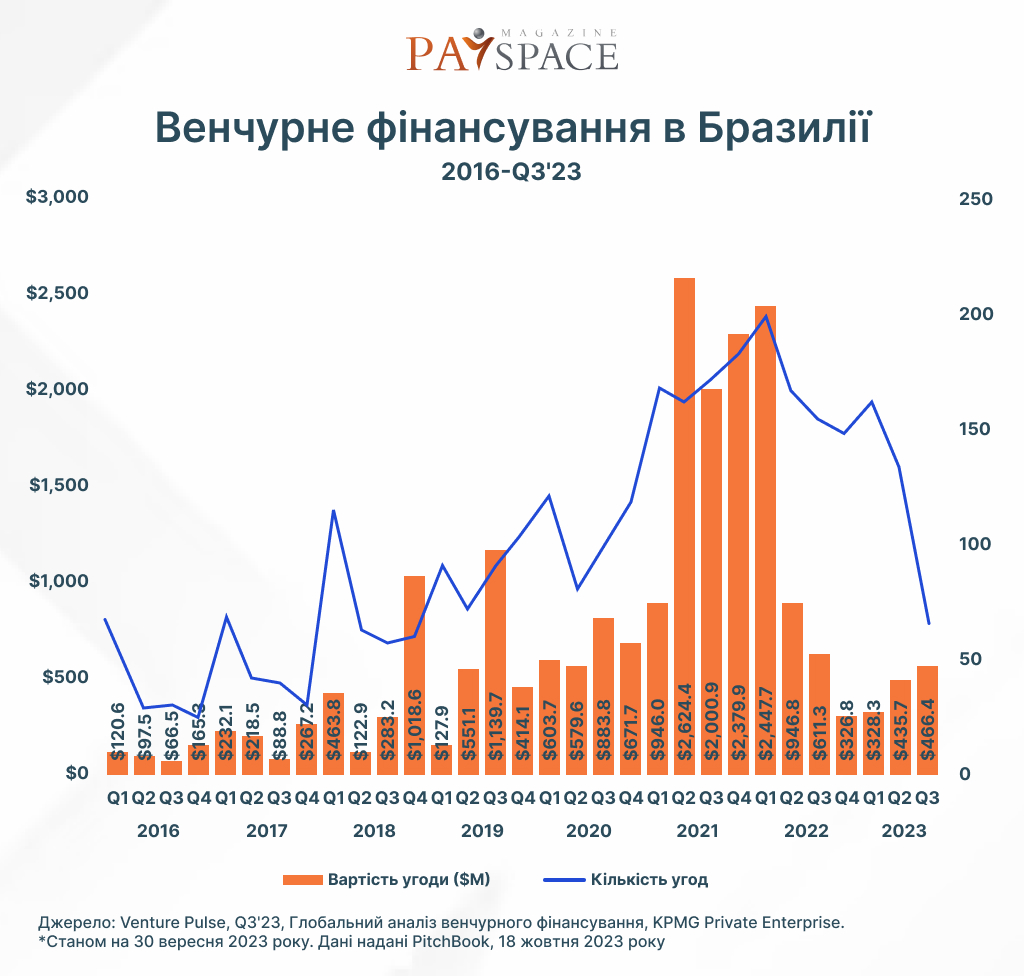

Венчурне фінансування в Бразилії

Бразилія і взагалі Латинська Америка явля.nm собою динамічну економіку. Там існує дуже розвинена стартап-екосистема, яка налічує десятки тисяч активних стартапів. Крім того, багато великих підприємств, що потребують допомоги у модернізації своїх операцій або підвищенні продуктивності. Навіть при поточних викликах на ринку, довгострокові перспективи для венчурних інвестицій залишаються високими, особливо в зростаючих секторах, таких як B2B та рішення SaaS для B2B.

Венчурне фінансування в Бразилії

У третьому кварталі 2023 року інвестиції венчурних фондів в Бразилії все ж залишалися повільними, що обумовлено передусім глобальними макроекономічними факторами та скороченням часу, необхідного для укладання угод. Попри поточне сповільнення, венчурні інвестори та корпорації продовжують виявляти інтерес до швидкорослі стартап-екосистеми в Бразилії та потенціалу росту ринку країни.

Як і в попередніх кварталах, фінтех залишається найпривабливішим сектором для інвестицій в Бразилії. Протягом третього кварталу 2023 року найбільші венчурні угоди в Бразилії включали залучення 100 мільйонів доларів США від компанії Loft, яка спеціалізується на нерухомості, та 40 мільйонів доларів США від компанії Principia, що працює у сфері фінансових платформ.

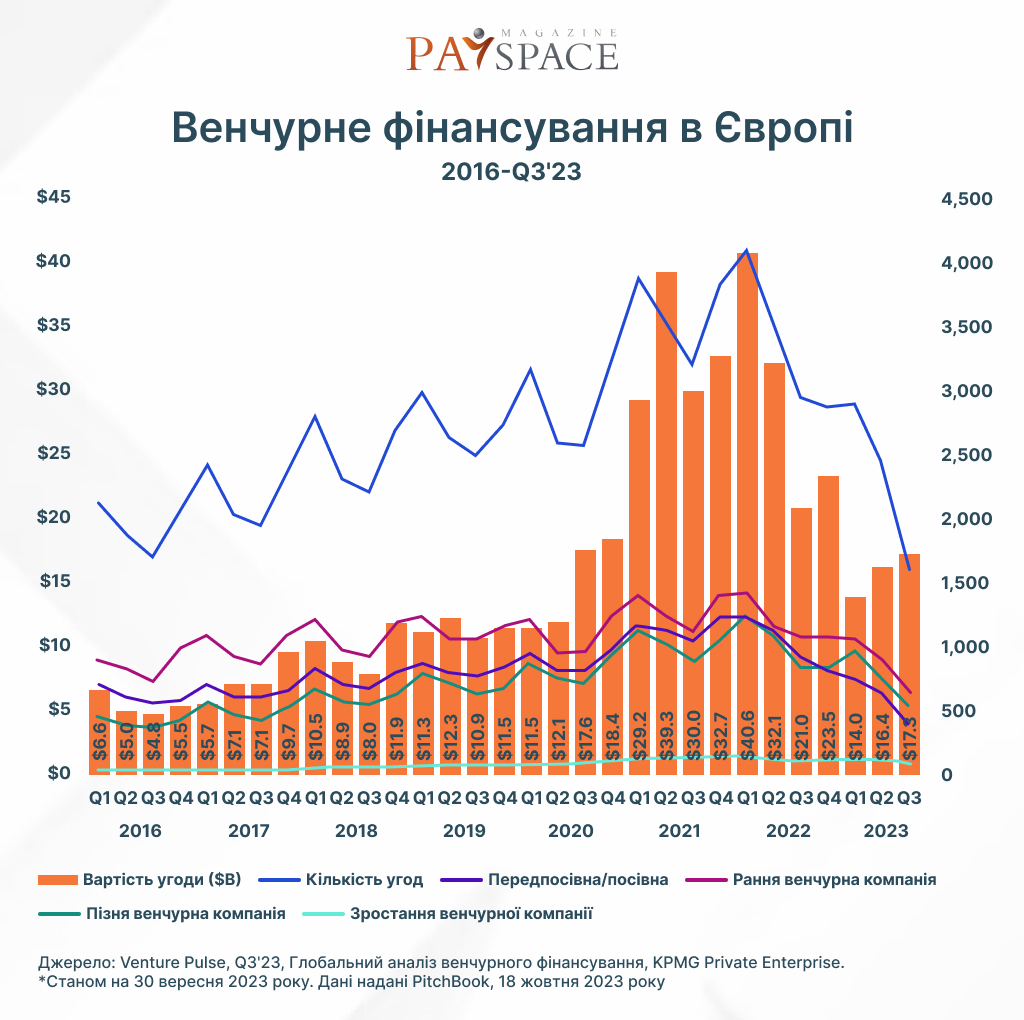

Венчурне фінансування в Європі

Інвестиції венчурних фондів в Європі трохи зросли порівняно з попереднім кварталом завдяки низці мега-угод. У цілому, у третьому кварталі було укладено 10 угод на суму понад $225 млн, серед яких варто відзначити залучення $2,27 млрд французьким переробником акумуляторів Verkor, $1,63 млрд шведською компанією H2 Green Steel та $631 млн британською компанією, яка виробляє безпілотні автомобілі — Conigital. Компанія Butternut Box, яка спеціалізується на виробництві свіжого собачого корму, залучила $355 млн, а швейцарська Atlas Agro — $325 млн.

Венчурне фінансування в Європі

У світлі нестабільних ринкових умов багато європейських венчурних інвесторів підняли планку щодо своїх інвестиційних критеріїв. Це, ймовірно, сприяло деякому уповільненню темпів зростання кількості угод, оскільки венчурні інвестори звузили свій фокус на підтримку найбільших та найякісніших компаній у більш зрілих секторах, а також на тих, які продемонстрували більшу стійкість у поточному ринковому кліматі.

Чисті технології та енергетичні рішення залишалися привабливими для венчурних інвесторів у третьому кварталі 2023 року, інвестиції демонстрували різноманітність як з продуктової, так і з географічної точки зору. Компанії, які залучили інвестиції протягом кварталу, були найрізноманітніші — від компанії Atlas Grow, яка виробляє добрива з нульовим вмістом вуглецю в Швейцарії, до біотехнологічної компанії Unibio в Данії, спеціалізованої на виробництві екологічно чистих білків, та компанії Field, розробника та постачальника акумуляторів, що базується у Великій Британії, а також компанії зі зберігання енергії.

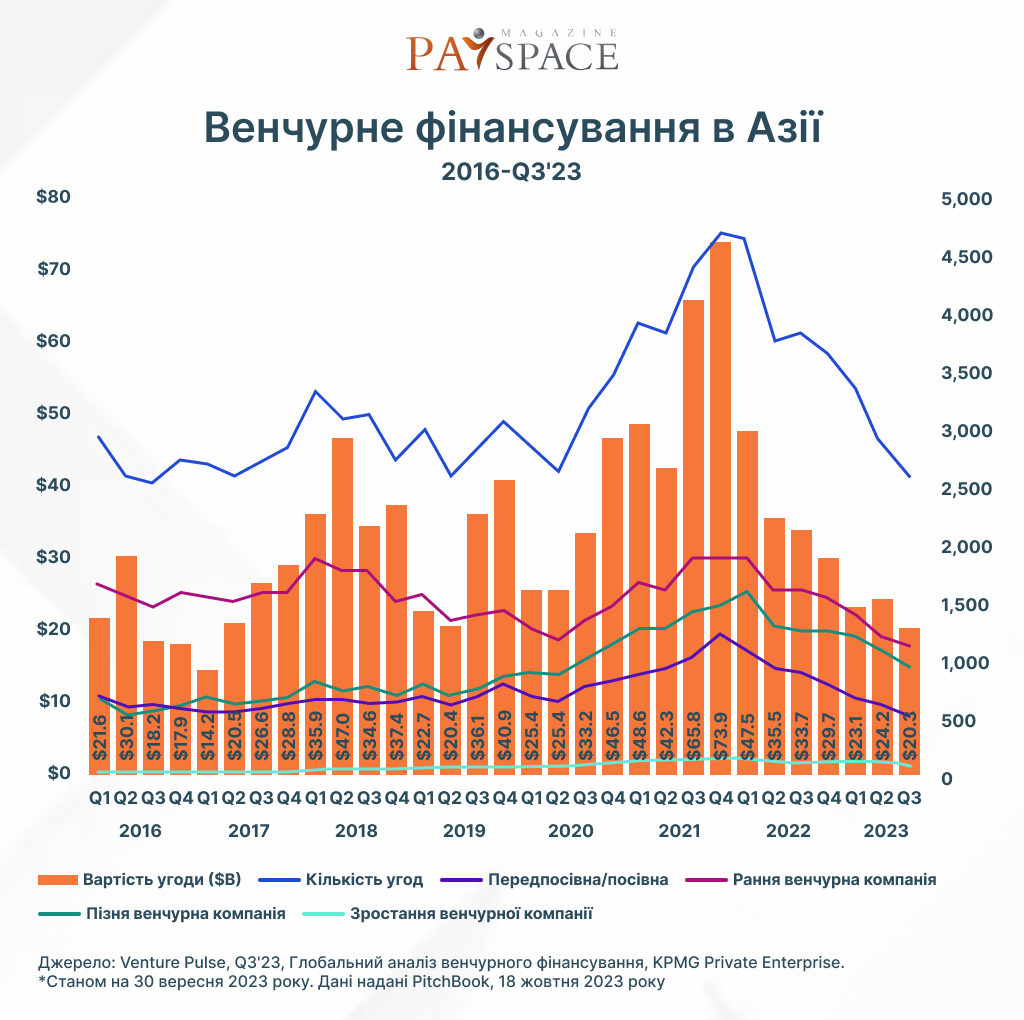

Венчурне фінансування в Азії

У третьому кварталі 2023 року обсяг венчурних інвестицій в Азії зменшився вже 7 кварталів поспіль. Навіть при помірних інвестиціях у порівнянні з історичними стандартами, Китай продовжує займати провідну позицію у венчурному фінансуванні в Азії. Варто відзначити угоди на суму 1,87 мільярда доларів США від GTA Semiconductor та 1 млрд доларів від Rox Motor.

У Індії теж спостерігається зниження обсягів венчурних інвестицій. Найбільшу угоду в цьому кварталі залучила Juniper Green Energy на суму 350 мільйонів доларів.

А от інвестиції в Японії залишилися досить стійкими у третьому кварталі 2023 року, що, ймовірно, пов’язано із стрімким зростанням венчурного ринку в цій країні.

Венчурне фінансування в Азії

В останні квартали активність на ринку IPO в Японії залишалася на високому рівні, що виходить за рамки загальних тенденцій, які спостерігаються у всьому світі. На кінець третього кварталу 2023 року кількість IPO за рік була досить великою і могла навіть перевищити результати 2022 року. Ця активність може бути відображенням меншої кількості угод ІРО в Японії порівняно з іншими юрисдикціями. Японський уряд активно заохочує активність у сфері злиттів та поглинань, сприяючи масштабуванню компаній перед виходом на IPO.

Інтерес венчурних інвесторів до штучного інтелекту (ШІ) в Азії продовжує зростати, що відображає загальний інтерес до цієї галузі в інших регіонах світу. Однак стрімкий розвиток GenAI протягом останніх кількох кварталів призвів до збільшення уваги до цієї сфери з боку регуляторних органів, особливо в Китаї.

У третьому кварталі 2023 року Адміністрація кіберпростору Китаю прийняла високорівневу інструкцію з метою підтримки та регулювання розвитку космічного сектору.

Інвестиції від венчурних фондів у Японії залишилися високими протягом третього кварталу 2023 року, і збільшилася кількість компаній, які змогли залучити значні обсяги фінансування. Деякі з них включають Telexistence ($170 млн), Gojo & Company ($101 млн), Josysys ($170 млн), Mujin ($85 млн) та CADDi ($89 млн).

Ознайомтеся із іншими популярними матеріалами:

Капітальні інвестиції: як працює цей драйвер економіки

Український стартап у сфері фінтеху Saldo Apps залучив перші інвестиції

Visa виділяє $100 млн на інвестиції в ШІ

Telegram

Telegram

Viber

Viber