Ринкові майданчики B2B зазнають радикальних змін, особливо в таких секторах, як роздрібна торгівля та електронна комерція. Еволюція UPI, використання платіжних агрегаторів, OCEN і що далі? Вбудоване фінансування!

Embedded Finance Фото: qentelli.com

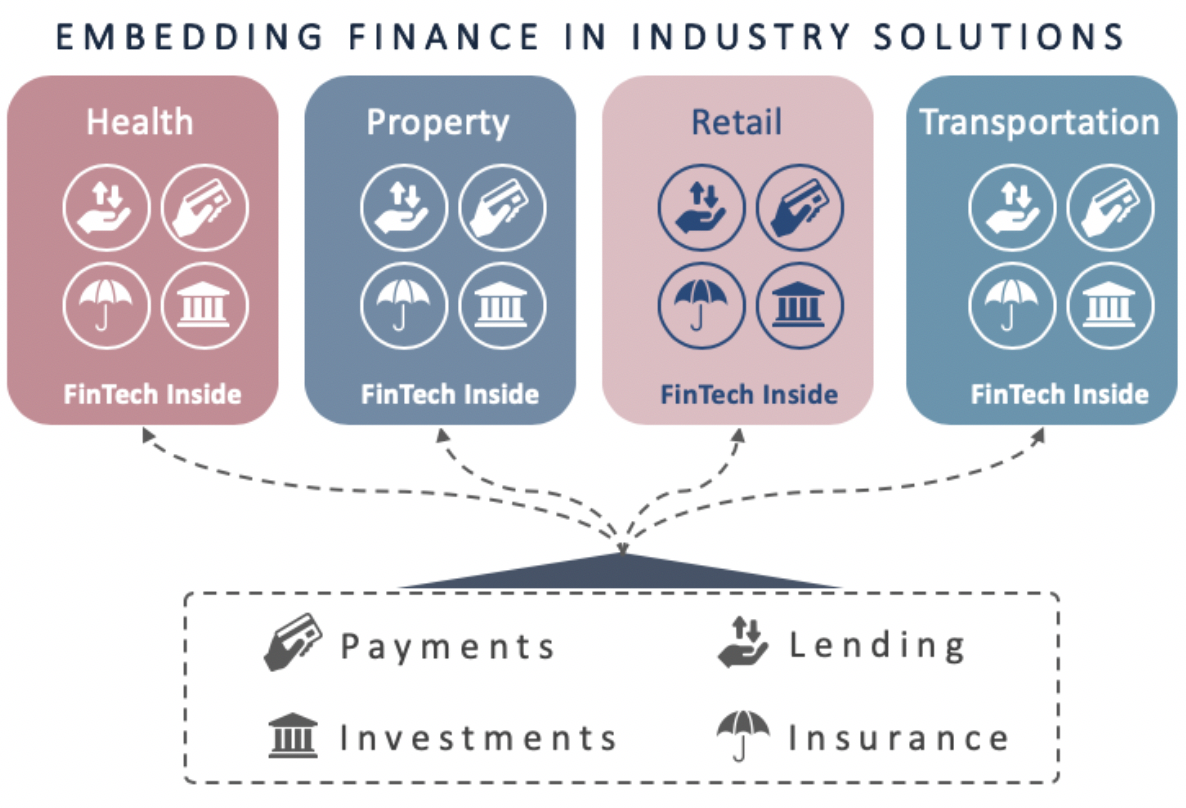

Вбудоване фінансування (embedded finance) — це використання фінансових інструментів бізнесом із нефінансової сфери. Через BaaS (Bank-as-a-Service) вбудоване фінансування дозволяє будь-якому типу компаній або інтернет-магазинів інтегрувати банківське програмне забезпечення безпосередньо на свої веб-сайти або мобільні програми без перенаправлення користувачів на сторонні портали.

Це стрімка і незворушна хвиля, яка набирає обертів у просторі B2B. Будь то здійснення транзакцій або сприяння у наданні кредитних, банківських та страхових послуг, компаніям більше не потрібно створювати окрему фінтех-компанію. Вбудоване фінансування усуває тривалі процеси та дозволяє всім підприємствам ефективно інтегрувати послуги платежів, переказів, страхування та кредитування у прискореному режимі.

За підрахунками консалтингової компанії Bain & Company, обсяг вбудованих фінансів, що здійснюються за допомогою вбудованих фінансів, до 2026 року подвоїться, і лише у США сягне $7 трлн. Embedded finance стає частиною самої структури пропозицій компаній.

Коли йдеться про сектор B2C, вбудовані фінанси перестають бути незвичним терміном. Представники галузі взяли на озброєння інтегровані варіанти оплати, щоб відповідати вимогам клієнтів.

Крім того, вигідні варіанти кредитування та спрощений процес призвели до того, що B2C-бізнес отримав приголомшливе зізнання у всьому світі. Така зміна поведінки ринку також спонукала B2B-компанії запропонувати різні зручні варіанти оплати в режимі реального часу. Сьогодні вони розглядають можливість зміни моделей своїх фінансових систем для покращення досвіду покупців та перетворення необмежених онлайн-платежів на реальність.

B2B Фото: Webnexs

Пандемія змінила роботу багатьох галузей і змусила B2B-бізнес усвідомити необхідність оцифровки. Перехід від традиційних способів до онлайнових засобів виявився для них не таким простим, проте він дає значні переваги.

Щоб йти в ногу з часом, все більше компаній інтегрують вбудовані фінанси, і їхній потенціал вельми значний.

ЧИТАЙТЕ ТАКОЖ: Embedded Finance: що це таке і які створює переваги для бізнесу й населення

Чому вбудовані фінанси відіграють важливу роль на ринку B2B

Минули часи, коли клієнти віддавали перевагу різноманітності варіантів оплати, а не їх продуктивності. Якщо розглядати сучасний сценарій, то все, що вони шукають, це безпечний і швидкий процес транзакції.

Транзакції B2B включають безліч кроків, таких як схвалення кредиту, перевірка, паперове виставлення рахунку, обробка суми і розрахунок. Компаніям також необхідно прийняти рішення про умови оплати, варіанти та багато іншого, якщо вони мають справу в онлайн-просторі. Мало того, у транзакціях B2B беруть участь кілька сторін від покупців до кредиторів. Це може зайняти більше часу, ніж B2C.

Звикнувши до сценаріїв використання в секторі B2C, користувачі тепер очікують на аналогічну зручність при роботі з платформами B2B.

«Лідери B2B перевернули стару систему з ніг на голову і вирішили запропонувати легкий доступ і відмінний досвід користувача. Саме тут на перший план виходить вбудоване фінансування. Вбудовуючи фінансові опції в процес, компанії можуть зробити досвід покупки набагато кращим. Завдяки простоті, надійності та іншим привабливим складовим, це впливає на те, що клієнти залишаються на платформах, що зрештою призводить до зростання доходів», — зазначають експерти.

Embedded Finance Фото: global-uploads.webflow.com

Це дає таким прогресивним учасникам B2B додаткові переваги та значною мірою сприяє здійсненню повторних покупок (угод). Підприємствам, які не пропонують такі додаткові послуги, може бути важко процвітати за умов жорсткої конкуренції.

Більше того, вбудоване фінансування ефективно трансформує ланцюжок створення вартості бізнесу. Воно усуває потребу у сторонніх компаніях і дозволяє клієнтам здійснювати операції швидко та безперебійно.

ЧИТАЙТЕ ТАКОЖ: В Європі готується масштабний проєкт розвитку транскордонних платежів

Вставши на хвилю вбудованих фінансів, кілька провідних компаній розпочали розробку висококласних B2B-додатків. Нещодавні випадки, коли Shopify та Payoneer стали надавати продавцям вбудовані банківські рішення, свідчать про широке визнання цього напрямку.

Вбудовані фінанси можуть допомогти перебудувати B2B

За словами аналітиків PYMNTS, фінансові організації всіх мастей, від міжнародних гравців до місцевих банків, націлилися на модернізацію всього, починаючи від обробки платежів і закінчуючи пропозицією послуг, пов’язаних із рухом коштів, бухгалтерським обліком та кредитуванням.

Останні кілька показників особливо важливі для зміни B2B-платежів, оскільки вони виявляють деякі з існуючих та стійких «больових точок» комерційних транзакцій. Грошові потоки залишаються життєвою силою підприємств, оскільки, як зазначила компанія Bain, у США в 2021 році на платежі B2B припало близько $27,5 трлн, і 90% цієї суми пов’язано з кредиторською (AP) та дебіторською (AR) заборгованістю.

Вбудоване фінансування матиме сприятливий ефект, оскільки транзакції B2B вийдуть далеко за межі паперового чека та рахунків-фактури. За даними PYMNTS, понад 80% банків пропонують клієнтам можливість використовувати власні системи планування ресурсів підприємства (ERP) для доступу до рахунків та здійснення платежів постачальникам чи продавцям, або планують це зробити. Це дозволить упорядкувати взаємодію в ланцюжках поставок, де на чеки, як і раніше, припадає понад 50% платежів у сфері B2B.

Інші можливості пов’язані з усуненням прогалин у торгівлі, які виникають, коли кошти підприємств виявляються замкненими у дебіторській заборгованості.

Наприклад, у рамках партнерства між BigCart та OpenText платіжні рішення BigCart тепер будуть пропонуватися підприємствам, які використовують хмарне програмне забезпечення OpenText для управління ланцюжками поставок, що дає доступ до вбудованих пропозицій більш ніж 1,1 млн. торгових партнерів.

Embedded Finance Фото: wealthandtax.co.uk

Створення B2B-ринків: підняття на хвилю діджиталізації

Раніше для надання фінансових послуг компаніям було потрібно створювати фінтех-підрозділи. Це вимагало значних витрат, років на створення платформи та великих зусиль для отримання прибутку. Тепер компаніям не потрібно витрачати великі суми, час та зусилля на інтеграцію послуг FinTech завдяки вбудованому фінансуванню.

Вбудоване фінансування дозволило запропонувати підприємствам B2B послуги BNPL (купуй зараз, сплачуй потім). Як результат вони можуть зміцнювати лояльність як клієнтів, так і постачальників, а також плавно знижувати кредитний ризик. Вони можуть використовувати переваги збільшення грошового потоку, оптимізувати оборотний капітал та використовувати його у подальшій діяльності та зростанні компанії.

ЧИТАЙТЕ ТАКОЖ: Платежі в режимі реального часу: як розвивається галузь

Вбудоване фінансування ще більше скорочує вирву транзакцій. Підприємства можуть легко здійснювати торгові операції та ініціювати платежі без будь-яких додаткових складнощів. Зрештою, це спонукає клієнтів/постачальників до створення цінних мереж та збільшення обсягів замовлень, що сприяє зростанню доходів та прибутку. Збільшення кількості транзакцій гарантує, що бізнес залишається попереду своїх колег, запрошуючи більшу кількість користувачів та посилюючи лояльність до бренду.

«Уявіть собі таке. Ви є постачальником послуг B2B, який планує запропонувати попередньо схвалений варіант фінансування для певних компаній за допомогою вашого системного програмного забезпечення. Як основна перевага це може залучити більше клієнтів і допомогти вам виділитися на фоні конкурентів. Більше того, встановивши довіру клієнтів на просторах інтернету, ви можете розраховувати на отримання прибутків. Ці опції можуть надавати вам комісійні з кожної страховки чи кредиту, переданих через платформу», — наголошують аналітики.

Embedded Finance Фото: ardas-it.com

Вбудовані фінанси відкривають можливості співпраці, збільшуючи канали отримання доходу. Компанії B2B оперують великими даними, які можуть бути корисні іншим підприємствам. Цифрові платформи також мають доступ до величезних даних і можуть ділитися ними з компаніями, з якими співпрацюють. Зокрема, для банків та фінансових установ вбудоване фінансування може допомогти визначити потреби клієнтів у позикових коштах, проаналізувати дані, створити кредитний доробок та своєчасно виконати вимоги галузі.

Майбутнє таїть у собі великий потенціал

Досі такі сектори, як роздрібна торгівля та електронна комерція, транспорт та логістика, подорожі та розваги, значною мірою впровадили фінансові послуги у свої системи. Дослідники визначають його потенціал в інших галузях, таких як охорона здоров’я, освіта, продукти харчування та багато іншого.

«Майте на увазі, що варіанти цифрових платежів розширюються до моделей на основі підписки, аналогічних тим, що використовуються на деяких платформах B2C. Очікується, що це відбудеться за рахунок підключення вбудованих фінансових послуг і це не за горами. Якщо варіант використання підписки буде реалізований правильно, підприємства B2B зможуть запропонувати більшу гнучкість, відсутність обмежень у часі та безперебійну доступність. Провайдери B2B повинні почати заглядати вперед і пропонувати послуги/продукти на основі споживання. Цей підхід з оплатою в міру використання, безперечно, творитиме дива з порталами B2B», — резюмують дослідники галузі.

Потенціал вбудованих фінансів величезний, і це варто враховувати, щоб максимально скористатися перевагами схеми.

ЧИТАЙТЕ ТАКОЖ:

Revolut представив новий платіжний сервіс для невеликих онлайн-магазинів

За останні півроку у Fintech побiльшало угод зi злиття та поглинання

За матеріалами: pymnts.com и pirimidtech.com

Telegram

Telegram

Viber

Viber