У цій статті ми розглянемо, що таке ETF, як вони працюють, чому такі популярні (особливо серед новачків), які типи біржових фондів бувають, їх плюси та мінуси, скільки можна заробити на таких інвестиціях

ETF Фото: freepik.com

«ETF (Exchange-Traded Fund) — це тип інвестиційного фонду, який торгується на біржі, як акції. Головна перевага ETF полягає в тому, що вони забезпечують диверсифікацію інвестицій і мають низькі витрати на управління порівняно з традиційними інвестиційними фондами. Недоліком може бути потенційна волатильність ринку», — зазначив у коментарі PaySpace Magazine фінансовий радник, засновник Web3-університету професій майбутнього «Learn to Earn Global» Михайло Пацан.

ETF володіють фінансовими активами, такими як акції, облігації, валюти, боргові зобов’язання, ф’ючерсні контракти та/або товари, такі як золоті злитки. Перелік активів, якими володіє кожен ETF, а також їхня питома вага публікується на веб-сайті емітента щодня або щоквартально у випадку активних непрозорих ETF.

Серед найвідоміших ETF — SPDR S&P 500 ETF, який відстежує індекс S&P 500, і Vanguard Total Stock Market ETF, який інвестує в широкий спектр американських акцій.

У середньому прибутковість таких інвестицій варіюється в межах 10-11%.

ETF-фонди в Україні

«Щодо України, ETF не настільки поширені, як у США чи Європі. Проте, існують можливості для інвестування через міжнародні платформи, які дозволяють доступ до світових ринків», — пояснює Михайло Пацан.

Українці можуть скористатися послугами брокерських компаній, як вітчизняних, так і міжнародних. Процедура реєстрації, традиційно, дистанційна і ненабагато складніша за будь-які банківські операції, де потрібно зареєструватися та надати базовий пакет документів.

При цьому варто врахувати, що сьогодні діють серйозні обмеження інвестицій українців за кордон. Наприклад, у 2023 році купувати акції можна було лише з валютних рахунків та в межах 100 тис. грн на місяць, і купити акції, наприклад, Apple за гривні не було можливо. Враховуючи це, варто постійно слідкувати за нововведеннями Національного банку України.

Цікаве по темі: Зіркові інвестиції: куди всесвітньо відомі знаменитості вкладають гроші з максимальною вигодою

ETF Фото: pixabay.com

Як працюють ETF?

Провайдер фонду володіє базовими активами, створює механізм для відстеження їхньої ефективності, а потім продає акції цього фонду інвесторам. Акціонери володіють частиною ETF, але не володіють базовими активами фонду.

Хоча ETF призначені для відстеження вартості базового активу або індексу — будь то товар, такий як золото, або кошик акцій, такий як S&P 500, — вони торгуються за ринковими цінами, які зазвичай відрізняються від вартості цього активу. Більше того, через такі фактори, як витрати, довгострокова прибутковість ETF буде відрізнятися від прибутковості його базового активу.

Ось скорочена версія того, як працюють ETF:

- Провайдер ETF розглядає сукупність активів, включаючи акції, облігації, сировинні товари або валюти, і створює з них кошик з унікальним тикером.

- Інвестори можуть купити частку цього кошика, так само, як купують акції компанії.

- Покупці та продавці торгують ETF протягом дня на біржі, так само, як і акціями.

Читайте популярне: Інвестування в спотові біткоїн-ETF вперше пішло на спад: причина

Чи підходять ETF новачкам?

«Інвестувати в ETF може бути відносно просто для новачків, оскільки це дозволяє інвестувати в широкий портфель активів. Важливо звертати увагу на витрати на управління фондом та потенційні податкові наслідки. Також важливо зрозуміти власний інвестиційний профіль та цілі перед вибором конкретного ETF», — каже Михайло Пацан.

За його словами, початківцям завжди рекомендується починати інвестиційний шлях з ETF-фондів, оскільки є можливість вкладати кошти відразу в широкий ринок (таким чином зменшивши ризики) і поріг інвестицій буде значно менший.

«Для прикладу, щоб купити акції індексу S&P500 окремо, треба провести не менше 500 угод і мати на балансі близько $12 млн, або… просто придбати ETF-фонд за менш ніж $500 і мати «все й одразу», — додає експерт. — Еталоном вважається диверсифікований портфель із ETF-фондів на індекс S&P500 та довгострокових державних облігацій США в пропорції 50/50 і саме з нього є зміст розпочинати свої інвестиції».

Раніше ми писали, що таке державні облігації США (трежеріс) та чому вони настільки популярні.

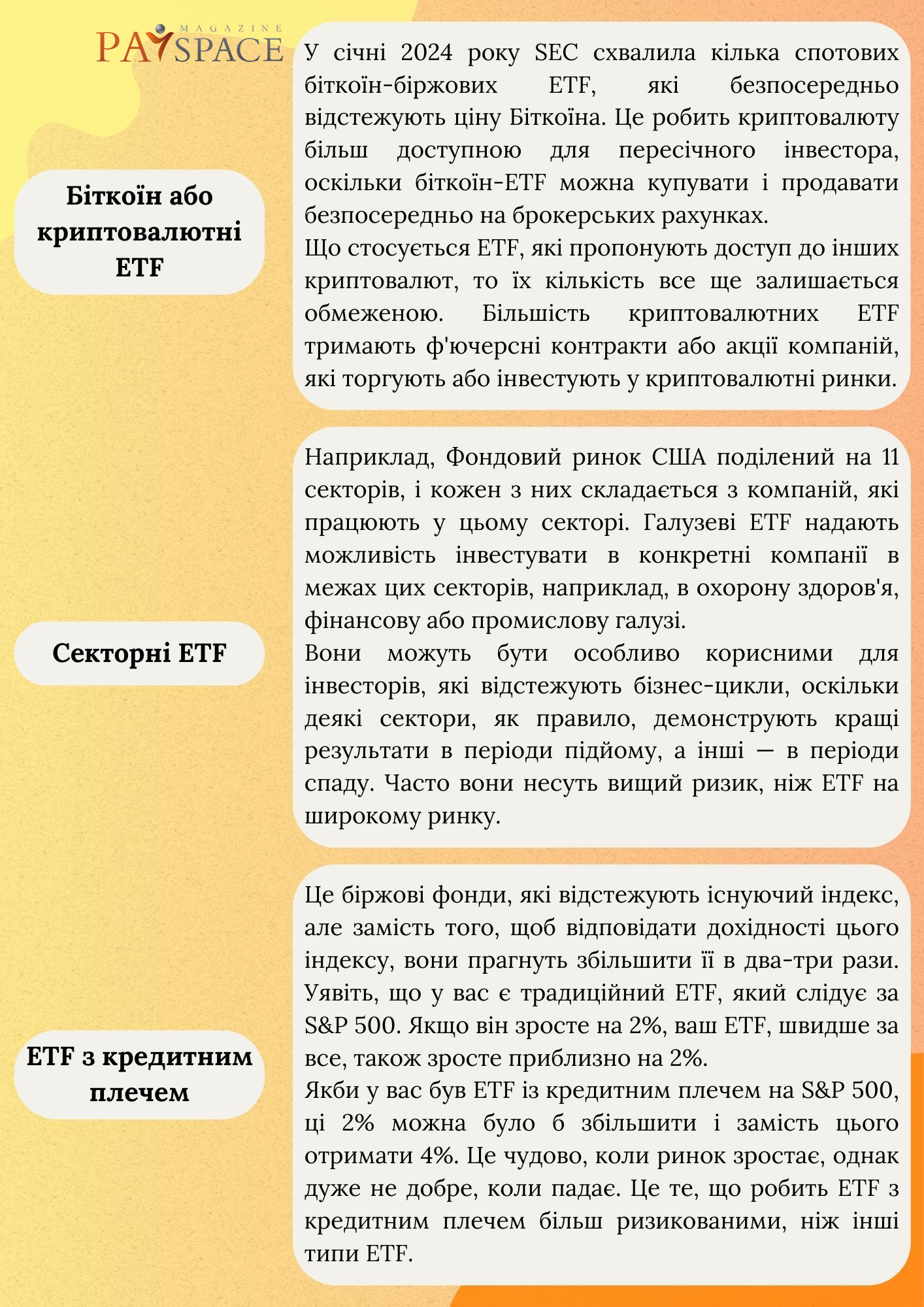

Типи біржових фондів

Біржові фонди можуть торгуватися як акції, але за своєю суттю вони більше нагадують пайові та індексні фонди, які можуть сильно відрізнятися за своїми базовими активами та інвестиційними цілями. Нижче наведено кілька найпоширеніших типів ETF (при цьому вони не взаємовиключні). Наприклад, фондовий ETF може бути також індексним, і навпаки. Ці ETF класифікуються не за типом управління (пасивний чи активний), а скоріше за типами інвестицій, що утримуються в межах ETF.

Читайте також: Хто залучив найбільше коштів на торгах спотових біткоїн-ETF — CoinDesk

Облігації, що торгуються на біржі (ETN)

Також розповімо про біржові облігації (ETN), які технічно не є ETF (їх часто плутають через схожу назву та характеристики). Як і ETF, ETN торгуються на біржах протягом торгового дня — і, як і ETF, вони відстежують кошик активів. ETN часто відстежують не акції, а товари, облігації, деривативи, такі як ф’ючерси, або більш екзотичні активи, такі як вуглецеві кредити.

ETN відрізняється від ETF тим, що фактично не володіє базовими активами, натомість це борговий цінний папір, вартість якого прив’язана до базових активів за допомогою певної формули.

На практиці це означає, що вартість ETN залежить від кредитоспроможності його емітента, і ризик дефолту емітента варто враховувати, розглядаючи ETN.

Плюси та мінуси ETF

До переваг біржових фондів відноситься:

- диверсифікація та низький загальний інвестиційний ризик;

- низькі витрати, зокрема, на комісійні збори, порівняно з традиційними інвестфондами;

- гнучкість та висока ліквідність (можливість купувати та продавати ETF протягом торгового дня, як і акції. Це надає користувачам більше контролю над інвестиційними рішеннями);

- доступність (ETF дозволяє будь-кому навіть без спеціальних знань та значного капіталу інвестувати в різноманітні (навіть елітні) класи активів, галузі та ринки);

- прозорість (будь-хто, хто має доступ до інтернету, може відстежувати цінову активність певного ETF на біржі. Крім того, дані про активи фонду оприлюднюються щодня, тоді як у випадку з пайовими фондами це відбувається щомісяця або щокварталу);

- податкові пільги.

Недоліків біржові фонди мають не так і багато. Серед основних — потенційна волатильність ринку. Також інвестуючи, наприклад, в американський ETF з України, потрібно бути готовим заплатити значну брокерську комісію. Також не варто забувати про ризик закриття ETF.

Скільки коштують ETF?

Біржові фонди можуть значно відрізнятися за вартістю, оскільки ціни на акції можуть коливатися від однозначних до тризначних чисел. Такий діапазон може здатися страшним, але це також означає, що існує ETF для будь-якого бюджету. Це може допомогти визначити, скільки ви готові витратити на ETF, перш ніж зануритися в нього.

Досліджуючи ETF, вам також потрібно враховувати коефіцієнт витрат фонду, або комісію, яку фонд стягує за управління та обслуговування. Оскільки більшість ETF управляються пасивно, коефіцієнт витрат, як правило, досить низький порівняно з іншими типами фондів.

Ознайомтеся з іншими популярними матеріалами:

Війна комісій: Invesco і Galaxy Digital знижують збори за біткоїн-ETF на 35%

Для схвалення спотових Ethereum ETF не потрібен судовий позов ─ комісар SEC

BlackRock не збирається виводити на ринок XRP ETF: причини

Telegram

Telegram

Viber

Viber